PARA QUE TEM SERVIDO A DÍVIDA PÚBLICA NO BRASIL, por Maria Lucia Fattorelli

Maria Lucia Fattorelli (i)

O discurso liberal repete constantemente que a dívida pública decorre de gastança irregular com a manutenção do Estado e cresce à medida em que gastamos mais do que arrecadamos.

Esse discurso acaba ganhando força porque, além de repetido constantemente, tem semelhança com o que acontece na vida das pessoas comuns, que em geral se endividam porque extrapolaram o limite de seu cartão de crédito ou assumiram outros compromissos acima de sua capacidade de pagar, por exemplo.

Ocorre que, no caso da dívida pública brasileira, esse discurso é comprovadamente falso.

A dívida pública tem crescido por meio de vários mecanismos financeiros, como se demonstrará a seguir, e seu crescimento exorbitante tem sido a justificativa para as privatizações, contrarreformas, cortes de investimentos e gastos sociais, impedindo o desenvolvimento socioeconômico do país.

A esse funcionamento distorcido do endividamento público denominamos Sistema da Dívida (ii)

.

O explosivo crescimento da dívida pública federal sem contrapartida em investimentos públicos

A comprovação de que o crescimento da dívida pública federal não está relacionado com os gastos com a manutenção do Estado e/ou serviços públicos prestados à população consta de vários dados oficiais citados a seguir.

Durante 20 anos produzimos R$ 1 trilhão de superávit primário. Isto significa que durante 20 anos gastamos, com toda a manutenção do Estado (todos os poderes Legislativo, Executivo, Judiciário e Ministério Público) e com serviços públicos prestados à população (saúde, previdência, assistência, educação etc.), R$ 1 trilhão a menos do que arrecadamos em tributos.

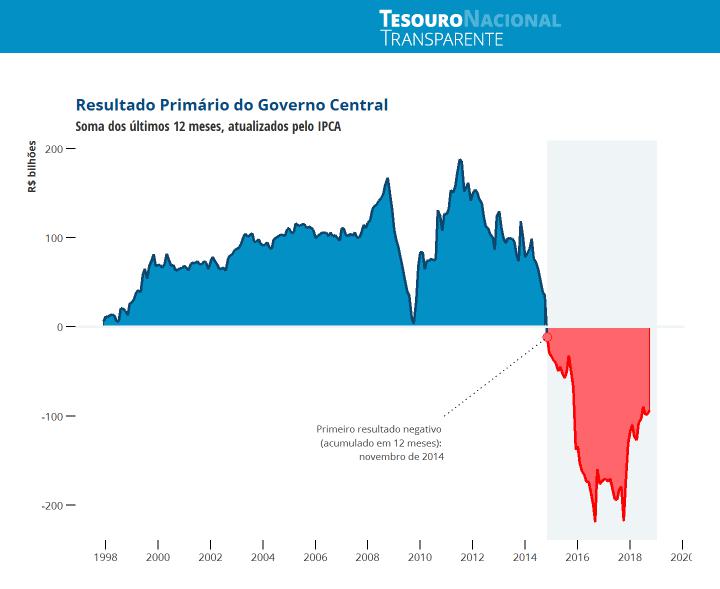

Essa comprovação está refletida no gráfico seguinte, extraído da página do Tesouro Nacional, no qual a “montanha azul” mostra o Superávit Primário acumulado de R$ 1 trilhão ao longo de 20 anos, de 1995 a 2014:

O que aconteceu com o estoque da dívida pública federal nesse mesmo período?

Em 1995 o estoque da dívida interna federal era de apenas R$ 86 bilhões (iii).

Em 2015 o estoque dessa dívida alcançou R$ 4 trilhões! (iv)

Como vimos, esse crescimento não decorreu da chamada “gastança financeira” do Estado. Esse crescimento também não resultou de investimentos públicos, como declarou (v) o representante do Tribunal de Contas da União (TCU) em audiência pública realizada no Senado Federal em 2019: “Nenhum investimento foi feito com recursos da emissão de títulos públicos … essa informação é do Tesouro”. Houve apenas emissões diretas de cerca de R$ 400 bilhões, entregues ao BNDES, sendo que parte disso foi investido no exterior.

Como explicar o crescimento do estoque da dívida pública federal, de R$ 86 bilhões para R$ 4 trilhões, apesar da produção de Superávit Primário de R$ 1 trilhão no mesmo período e considerando que não foram feitos investimentos?

Considerando que não houve contrapartida em investimentos públicos nesse período, a explicação para esse crescimento exorbitante da dívida pública federal se explica por meio dos mecanismos financeiros e de política monetária do Banco Central que usam a chamada dívida pública para transferir grandes volumes de recursos principalmente para o setor financeiro. A seguir vamos mencionar alguns desses mecanismos.

Remuneração da Sobra de caixa dos bancos

Um dos mecanismos mais absurdos que “geram” dívida pública no Brasil é a remuneração diária da sobra de caixa dos bancos (vi).

O dinheiro que sobra no caixa dos bancos corresponde à soma de todos os depósitos e aplicações de clientes, que poderiam ser utilizados para empréstimos ao público em geral. Essa sobra já considera a dedução obrigatória da parcela referente ao depósito compulsório, que os bancos são obrigados a reservar.

Nos demais países, os bancos se esforçam para fazer empréstimos ao público em geral, oferecendo juros cada vez mais baixos, para não ficar com esse dinheiro parado em caixa, sem render nada.

No Brasil é diferente. Os bancos não se esforçam para emprestar à população e empresas que precisam de crédito, e fazem o contrário: cobram juros altíssimos, além de várias exigências burocráticas e comerciais, como venda de seguros e outros produtos. Os bancos agem dessa forma porque não perdem nada com o dinheiro parado em caixa, pois recebem remuneração diária, paga pelo Banco Central com recursos do orçamento público.

Não há amparo legal para essa remuneração, que já atinge cerca de R$ 1,5 trilhão, conforme dados do próprio Banco Central (vii).

Ela tem sido feita por meio do abuso na utilização das chamadas “Operações Compromissadas”. Em tese, as operações compromissadas se destinam a controlar o volume de moeda em circulação para evitar ataques especulativos e até inflação, porém, a sua utilização de forma distorcida no Brasil tem possibilitado, na prática, um mecanismo ilegal de remuneração da sobra de caixa dos bancos.

No mundo todo, o volume dessas operações compromissadas é baixíssimo! No Brasil, chega a cerca de R$ 1,5 trilhão, ou seja, cerca de 20% do PIB, e provoca, ao mesmo tempo, vários danos ao país:

- DANO FINANCEIRO: essa remuneração da sobra de caixa custou cerca de R$ 1 trilhão aos cofres públicos em 10 anos, quando atualizamos monetariamente os juros pagos diariamente aos bancos, conforme dados do balanço do Banco Central. Imaginem o que poderia ter sido feito com esse trilhão em saúde, educação, ciência e tecnologia etc.;

- DANO ECONÔMICO E SOCIAL: à medida em que esse volume de cerca de R$ 1,5 trilhão fica esterilizado no Banco Central, provoca-se uma escassez de recursos disponíveis para empréstimos e, consequentemente, os juros de mercado sobem a patamares altíssimos. Isso prejudica toda a economia do país. Por exemplo, foi por causa desse mecanismo que aquele R$ 1,2 trilhão de liquidez liberado pelo BC em 23/3/2020 não chegou a ser emprestado à sociedade em geral, levando milhões de empresas, principalmente as pequenas, a fecharem as portas por falta de crédito, como tratamos em outro artigo (viii). Claro! Em vez de correr risco e emprestar às empresas, os bancos preferiram receber a remuneração diária paga pelo BC. Milhões de pessoas perderam suas empresas e seus empregos por causa disso! Mas os lucros dos bancos continuam firmes, em plena pandemia!

- DANO PATRIMONIAL: essa operação aumenta o estoque da dívida pública e o volume das obrigações atuais e futuras, pois o Banco Central usa títulos da dívida pública para “justificar” a remuneração diária aos bancos. O Banco Central entrega títulos da dívida pública aos bancos e, enquanto estes estão de posse desses títulos, recebem juros diários.

- FABRICAÇÃO DA CRISE: Esse mecanismo foi também o principal responsável pela fabricação da crise financeira que enfrentamos no Brasil a partir de 2015, como temos denunciado (ix). O abuso na utilização das operações compromissadas esteriliza a maior parte do dinheiro que deveria ficar disponível para empréstimos, gerando uma falsa escassez de moeda, que provoca a elevação dos juros de mercado. Ao mesmo tempo, o BC manteve a taxa básica (Selic) em patamar elevadíssimo, de 14,25%, por mais de um ano, e o volume das compromissadas chegou a R$ 1 trilhão. Naquele contexto, os juros de mercado alcançaram patamares inviáveis para milhões de empresas comprometidas com empréstimos bancários. A quebradeira geral derrubou o PIB em 7% em apenas 2 anos, o desemprego bateu recorde e a economia brasileira parou! Mas o lucro dos bancos continuou batendo recordes!

Em 2017, ano em que a inflação caiu brutalmente e o IGP chegou a ficar negativo, o Banco Central ficou completamente desmoralizado em seus argumentos de que essa operação seria “imprescindível para controlar a inflação”, por meio dessa retirada de moeda de circulação. Se tal argumento fosse verdadeiro, o volume dessas operações teria que ter diminuído com a queda brutal da inflação, porém, o que aconteceu foi o inverso: em outubro/2017, as operações compromissadas atingiram o patamar recorde (x) de R$1,287 Trilhão!

Ademais, estudos do próprio Banco Central (xi) demonstram que a inflação, no Brasil, decorre de causas relacionadas aos excessivos aumentos dos preços administrados pelo próprio governo (combustível, gás de cozinha, energia, telefonia, planos de saúde, tarifas bancárias etc.). Outro fator de aumento de preços é a alta de alimentos, devido ao modelo agrícola equivocado, voltado principalmente para a exportação e sujeito às oscilações do mercado internacional, com isenção de tributos sobre as exportações.

A ausência de relação entre as chamadas “Operações Compromissadas” e a redução do volume de moeda em circulação “para controlar inflação” ficou escancarada em 2017, diante da queda da inflação (o IGP ficou negativo e o IPCA ficou inferior até mesmo ao piso da meta estabelecida pelo governo) e do aumento do volume das Compromissadas a um patamar recorde, ou seja, o comportamento dos dados foi totalmente contraditório ao argumento do Banco Central.

Naquela circunstância, o Banco Central apresentou ao Congresso Nacional o PL 9.248/2017, criando a figura do “Depósito Voluntário Remunerado”, que é justamente o que já se faz com o abuso das operações compromissadas há anos.

Essa tentativa de “legalizar” a remuneração da sobra de caixa dos bancos não foi adiante, porque até a Confederação Nacional das Indústrias (CNI) expediu Nota refutando essa operação, que é extremamente danosa para as indústrias, por ser um dos setores mais afetados pelas elevadíssimas taxas de juros de mercado no país.

Outra tentativa de legalizar a remuneração da sobra de caixa dos bancos consta do PLP 112/2019, que trata da proposta de independência do Banco Central, e também cria a figura do “Depósito Voluntário Remunerado”, de forma mais despistada do que o PL 9.248/2017, que possui apenas um único artigo.

Volta e meia o Banco Central insiste na aprovação do “Depósito Voluntário Remunerado”, como noticiado recentemente (xii), pois está ficando cada vez mais escandaloso o custo dessa remuneração ilegal aos bancos, que prossegue durante a pandemia!

Financiamento do Banco Central pelo Tesouro Nacional

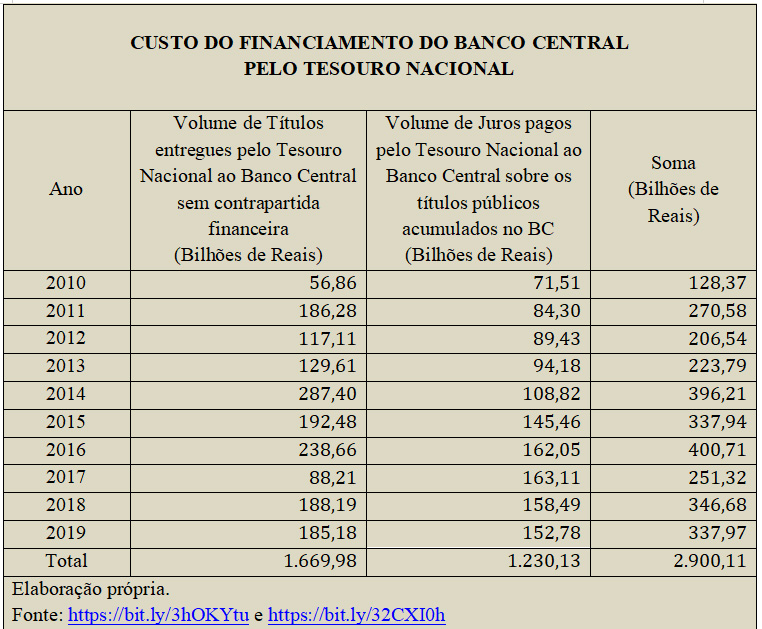

Uma das principais causas do crescimento da dívida pública federal é a emissão de títulos públicos que são doados ao Banco Central. Além de doar esses títulos, o Tesouro ainda paga juros ao BC, como mostram os dados oficiais compilados na tabela a seguir:

O Tesouro Nacional (TN) emite e entrega títulos da dívida pública ao BC sem contrapartida financeira, ou seja, o BC não paga por esses títulos. No entanto, o TN paga juros ao BC sobre esses títulos que dá de graça! Só essa parte da “política monetária” custou, nos últimos 10 anos, quase R$ 3 trilhões, como indicado na tabela anterior, sendo R$ 1,67 trilhão de renúncia financeira e R$1,23 trilhão de juros que o TN pagou ao BC.

O que o Banco Central faz com esses títulos da dívida pública que recebe de graça do Tesouro Nacional? A maior parte é destinada às chamadas “operações compromissadas”, instrumento que no Brasil tem sido desvirtuado e usado de forma abusiva pelo BC para, na prática, remunerar a sobra de caixa dos bancos, como o antigo overnight, já mencionado no tópico anterior.

Dessa forma, o Tesouro Nacional tem viabilizado o funcionamento distorcido e danoso da política monetária exercida pelo Banco Central (BC) (xiii) , que tem consumido centenas de bilhões de reais do dinheiro do orçamento federal anualmente, de onde saem os recursos para o pagamento dos juros pelo Tesouro ao BC, além de impactar fortemente no crescimento da dívida pública federal.

Em resumo, o Banco Central tem funcionado como uma correia de transmissão dos recursos públicos para os bancos, usando cerca de ¼ da dívida pública federal interna para isso e a falsa “desculpa” de controle inflacionário que segundo seus próprios estudos decorre de outros fatores que não tem relação alguma com o volume de moeda em circulação na economia, desculpa que também tem sido desmascarada pelos próprios dados oficiais diversas vezes, em especial no ano de 2017.

Isso vocês jamais verão na grande mídia, que recentemente tem feito estardalhaço de movimento inverso, noticiando o repasse de R$ 325 bilhões do Banco Central para o Tesouro Nacional (xiv) .

O Banco Central ainda não respondeu qual é a fonte do dinheiro que pretende transferir, em efetivo, ao Tesouro Nacional, já que o anunciado “lucro” cambial é meramente contábil, decorrente do ajuste contábil do valor das reservas em dólar, ou seja, não houve o ingresso desse dinheiro no BC, conforme Carta Aberta (xv).

O que os grandes jornais nunca divulgam é o fato de que, nos últimos 10 anos, o Tesouro Nacional gastou quase 3 trilhões de reais com o Banco Central.

Contabilização de Juros como se fosse Amortização

A questão da contabilização dos juros como amortização é muito importante e tem sido denunciada desde a CPI da Dívida Pública na Câmara dos Deputados (2009/2010), que tinha entre seus objetivos a investigação sobre o pagamento dos juros.

Tive a honra de assessorar aquela CPI de forma institucional e chegamos a essa descoberta, conforme detalhado a seguir.

Inicialmente, verificamos que o valor dos juros pagos, em cada ano, conforme informado no Siafi (sistema de contabilidade pública oficial), era muito baixo, quando cotejado com o estoque da dívida interna federal e a taxa média dos títulos dessa dívida, divulgada pelo Tesouro Nacional.

Na época, fizemos a conta mais conservadora possível: tomamos o estoque da dívida interna no primeiro dia do ano, desprezando todo o crescimento da dívida interna naquele ano (e desprezando também os juros da dívida externa, que são computados nessa mesma rubrica dos juros da dívida), e multiplicamos pela taxa média de juros da dívida interna divulgada pelo Tesouro Nacional.

O objetivo desse cálculo extremamente conservador visou apenas obter um parâmetro, uma ordem de grandeza do montante de juros da dívida em cada ano. Quando comparamos o resultado dessa média conservadora com o valor dos juros da dívida registrado no Siafi (fizemos essa conta pela primeira vez na CPI, em 2008) a diferença era gritante. Por exemplo, essa conta conservadora (do estoque da dívida no início do ano multiplicada pela taxa média dos juros) indicava um parâmetro de 215 bilhões de reais, porém, quando verificamos no Siafi, o gasto com juros constava apenas 110 bilhões.

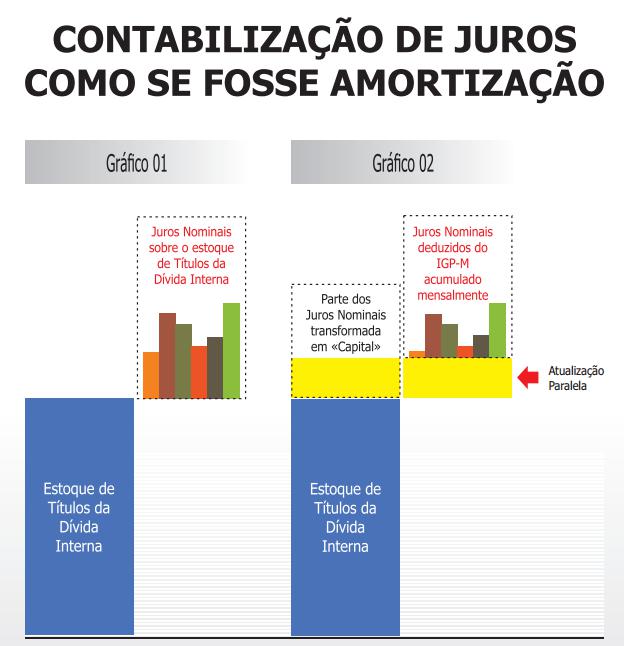

Para quem trabalha com auditoria, uma diferença de 110 para 215 bilhões era claramente o indicativo de erro. A partir daí aprofundamos as investigações e descobrimos a manobra que tem sido feita anualmente, registrando-se grande parte dos juros como se fosse amortização (xvi), conforme representado no diagrama seguinte:

O estoque de títulos da dívida interna federal, representado em azul no diagrama, inclui vários tipos de títulos, e cada tipo paga um rendimento distinto. Assim, a representação gráfica da figura dos juros foi feita em pequenas colunas, de tamanhos diferentes, representando a diversificação de rendimentos nominais dos títulos emitidos pelo Tesouro Nacional.

O que descobrimos? Todo ano se faz uma atualização monetária, paralela, de todo o estoque da dívida. Não tem sentido efetuar essa correção monetária, porque essa correção já está embutida no valor dos juros nominais pagos aos detentores dos títulos da dívida pública.

Apesar de não ter a menor lógica, essa atualização monetária é feita e, simultaneamente, incorporada ao estoque da dívida e subtraída dos juros, como representado em amarelo no diagrama. Em seguida, são emitidos títulos públicos para pagar essa atualização monetária paralela, que na verdade corresponde a grande parte dos juros.

À medida em que são emitidos títulos da dívida para o pagamento dessa “atualização”, o estoque da dívida pública de fato aumenta. O pagamento dessa “atualização” (que de fato corresponde a uma parcela dos juros) tem sido contabilizada como se fosse uma amortização. O resultado dessa manobra é esdrúxulo, pois se amortizam centenas de bilhões e a dívida cresce centenas de bilhões.

Devido à subtração de grande parte dos juros, que é registrada como amortização a parcela dos juros da dívida informada no Siafi fica pequena, pois somente uma pequena parte (representada no diagrama pelas pontas das colunas dos juros) é contabilizada de fato como juros da dívida, enquanto a outra parcela dos juros pagos por meio de novos títulos emitidos (representada em amarelo) é contabilizada como se fosse “amortização”.

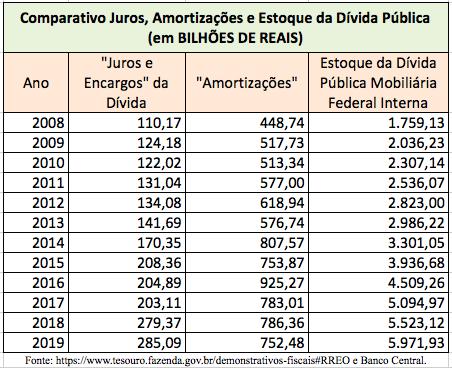

Se estivéssemos de fato amortizando a dívida, o estoque, logicamente, cairia. O quadro seguinte, elaborado com dados oficiais, demonstra que apesar das “Amortizações” gigantes, em cada ano, o estoque da dívida não para de subir:

O quadro acima mostra também o valor dos “Juros e Encargos” pagos em cada ano, cujo montante tem ficado bem abaixo da estimativa calculada com base no estoque da dívida no ano anterior e a taxa média dos juros divulgada pelo Tesouro Nacional.

Logo após a CPI da Dívida, o Ministério Público Federal instalou grupo de trabalho para avançar as investigações, tendo inclusive solicitado relatório específico à Auditoria Cidadã da Dívida sobre esse grave tema (xvii) .

Devido a essa descoberta, devidamente comprovada e confirmada, a Auditoria Cidadã da Dívida passou a somar (xviii) as rubricas “juros” e “Amortizações” para representar os gastos com a dívida pública, tendo em vista que na rubrica das amortizações, grande parte são juros, e não há a devida transparência em relação a essa atualização monetária paralela. Por exemplo, em 2017 o IGP foi negativo e fizeram essa atualização, tendo o Tesouro Nacional se limitado a alegar que considerou a atualização monetária desde a data da emissão de cada título, e não apenas a do exercício de 2017 (xix).

Por que essa explicação sobre a contabilização de juros como se fosse amortização é tão relevante? Essa manobra vem provocando o aumento exponencial da dívida pública de forma inconstitucional.

O artigo 167, inciso III, da Constituição Federal, estabelece que o limite para emitir título público é o valor das despesas de capital, que correspondem aos investimentos ou gastos com a amortização da dívida. Ou seja, não podem ser emitidos títulos da dívida pública para o pagamento de despesas correntes (como juros), a não ser que o Congresso Nacional vote projeto específico e detalhado nesse sentido.

Essa vedação tem sido observada para todas as demais despesas correntes do país, o que fica evidenciado por constantes cortes em gastos com a manutenção das universidades, pesquisas, laboratórios, professores, técnicos e demais profissionais; cortes nos gastos com o Sistema Único de Saúde e outros relacionados à área da saúde, Ciência e Tecnologia, cortes e contingenciamentos constantes em quase todas as rubricas orçamentárias.

No entanto, alguém já ouviu falar que faltaram recursos para o pagamento das despesas correntes com os juros da dívida pública, que também são despesas correntes? Nunca ouvimos isso! Por quê? Porque emitem novos títulos, pagam os juros, e contabilizam como se fosse amortização.

O gráfico elaborado pela Auditoria Cidadã da Dívida tem sido objeto de crítica por pessoas que desconhecem essa grave manobra inconstitucional, que tem provocado o crescimento da dívida de forma acelerada.

Por ser bastante didático, esse gráfico tem sido eficaz na conscientização de um grande número de pessoas, razão pela qual tem incomodado os que defendem o rentismo. Um importante veículo de comunicação chegou a publicar um gráfico do orçamento sem o gasto com a dívida pública (xx) , assumindo que todos os títulos públicos emitidos só pudessem ser destinados ao próprio gasto financeiro com a dívida, como se não fosse legítima a contratação de dívida pública para investir em universidades, para investir na Ciência e Tecnologia, para investir em áreas que interessam à população. Essa é a mentalidade do privilégio financeiro.

Gráfico elaborado pela Auditoria Cidadã da Dívida denuncia o privilégio dos gastos com a dívida pública

O gráfico do orçamento federal elaborado pela Auditoria Cidadã da Dívida tem cumprido um importante papel de denunciar o privilégio dos gastos com a chamada dívida pública no Brasil.

Como já mencionado, referido gráfico tem sido objeto de crítica por pessoas que desconhecem a grave manobra inconstitucional de registro de grande parte dos juros como se fosse amortização (xxi), o que tem provocado o crescimento da dívida de forma acelerada e a sangria de centenas de bilhões de reais anualmente, amarrando o desenvolvimento socioeconômico do país.

Apesar da sangria de quase a metade dos orçamento federal todo ano, a dívida pública vem aumentando continuamente: em julho de 2020, o estoque da dívida pública interna federal alcançou R$ 6,0 trilhões (xxii), enquanto a dívida externa bruta chegou a US$ 557 bilhões (xxiii).

A causa da explosão da dívida pública não tem sido, de forma alguma, um suposto exagero dos investimentos sociais (previdência, pessoal, saúde, educação etc.), mas sim, a incidência de diversos mecanismos financeiros sem contrapartida alguma em investimentos públicos, tais como:

•Transformações de dívidas do setor privado em dívida pública ilegal; transferência de dívidas privadas para o BC por meio do PROER, PROES e da recém aprovada EC 106 (xiv) , que em plena pandemia aprofunda o Sistema da Dívida e a Financeirização.

• Transformação de dívida externa irregular, suspeita de prescrição, em novos títulos, por meio de obscura operação realizada em Luxemburgo, paraíso fiscal, denominada Plano Brady.

• Elevadíssimas taxas de juros, sem justificativa técnica ou econômica.

• A ilegal prática do anatocismo, que corresponde à incidência contínua de juros sobre juros que fazem a dívida se multiplicar por ela mesma.

• A irregular contabilização de juros como se fosse amortização da dívida, burlando-se o artigo 167, III, da Constituição Federal.

• As sigilosas operações de swap cambial realizadas pelo BC em moeda nacional, garantindo a privilegiados sigilosos que têm acesso a tais contratos o pagamento da variação do dólar (xxv).

•Financiamento do Banco Central pelo Tesouro Nacional mediante entrega de títulos sem contrapartida financeira e pagamento de juros sobre tais títulos dados de graça ao BC.

•Remuneração da sobra de caixa dos bancos por meio do abuso das sigilosas “operações compromissadas” que chegam a R$ 1,5 trilhão, cerca de 20% do PIB, sem paralelo em qualquer outro país do mundo.

• Emissão excessiva de títulos para formar “colchão de liquidez”.

• Prejuízos do Banco Central transferidos para o Tesouro Nacional, como previsto na Lei de Responsabilidade Fiscal, que não estabeleceu limite algum para a política monetária do Banco Central, cujos prejuízos são arcados por toda a sociedade (Art. 7º da LRF).

• “Securitização”, que corresponde à nova forma de gerar dívida ilegal e disfarçada, que é paga por fora dos controles orçamentários, mediante desvio de arrecadação que sequer alcançará os cofres públicos (xxvi) .

CONCLUSÃO: Para que tem servido a dívida pública no Brasil

Como vimos, a dívida pública tem sido gerada e aumentada devido à atuação de diversos mecanismos financeiros, sem contrapartida alguma em investimentos de interesse do país ou da sociedade que irá arcar com essa conta de várias formas.

A dívida gerada por meio dos diversos mecanismos ilegítimos e até ilegais e inconstitucionais tem servido de justificativa para várias medidas restritivas que têm levado à perda de direitos sociais, perda de patrimônio público e impedimento ao nosso desenvolvimento socioeconômico, tais como:

– Emenda Constitucional 95 (PEC do Teto);

– Emenda Constitucional 93 (aumento da DRU para 30%);

– Lei Complementar 159/2017 (ajuste fiscal nos estados);

– Desonerações danosas ao financiamento da Seguridade Social;

– Reformas Trabalhista, da Previdência e Administrativa;

– Privatizações;

– Esquema Fraudulento: “Securitização de Créditos Públicos”;

– Autonomia do Banco Central, “legalização” da remuneração da sobra de caixa dos bancos – PLP 112/2019 e PLP 19/2019;

– Plano mais Brasil para banqueiro: PEC 186, 187 e 188;

– Proposta de Emenda Constitucional 438/2018;

– Emenda Constitucional 106 (autorizou o Banco Central a comprar trilhões de papéis podres dos bancos às custas de mais dívida pública).

Até quando vamos ficar apenas assistindo o rombo das contas públicas acontecendo de forma escancarada? Enquanto investigamos e denunciamos o que conseguimos avançar no âmbito da Auditoria Cidadã da Dívida, seguiremos lutando pelo cumprimento da Constituição, que determina a realização da auditoria da dívida.

#ÉHORAdeVIRARoJOGO (xxvii)!

=========================================================================

i Coordenadora Nacional da Auditoria Cidadã da Dívida <www.auditoriacidada.org.br> e membro titular da Comissão Brasileira Justiça e Paz da CNBB. Atuou na Comissão de Auditoria Oficial da dívida Equatoriana (2007/2008) e na Comissão de Auditoria da Dívida da Grécia realizada pelo Parlamento Helênico (2015). Assessorou a CPI da Dívida Pública na Câmara dos Deputados Federais no Brasil (2009/2010), e a CPI da PBH Ativos S/A realizada pela Câmara Municipal de Belo Horizonte, na investigação do esquema de Securitização de Créditos Públicos (2017).

ii Sistema da Dívida: Expressão criada por Maria Lucia Fattorelli em 2008, a partir das diversas experiências à frente da Auditoria Cidadã da Dívida, investigando dívida pública do Brasil e de outros países, o que permitiu constatar a geração de dívida pública sem contrapartida alguma, ou seja, em vez de servir para aportar recursos ao Estado, a dívida tem funcionado como um instrumento que promove uma contínua e crescente subtração de recursos públicos, que são direcionados principalmente ao setor financeiro.

iii https://www.bcb.gov.br/ftp/notaecon/ni199912pfp.zip , Quadro 18 (Títulos emitidos pelo Tesouro + Títulos emitidos pelo BC)

iv https://www.bcb.gov.br/ftp/notaecon/ni201612pfp.zip , Quadro 36 (Títulos Emitidos). Inclui os títulos na carteira do BC, pois o Tesouro paga juros sobre estes títulos, que são utilizados pelo Banco Central nas chamadas “Operações Compromissadas”, ou seja, a remuneração da sobra de caixa dos bancos, conforme tratado no texto.

v Trecho da fala disponível em https://bit.ly/2NTPlJo

vii https://www.bcb.gov.br/ftp/notaecon/ni202008pfp.zip – Tabela 4 – Linha 50.

viii https://auditoriacidada.org.br/conteudo/recado-aos-pequenos-empresarios-do-brasil/

xi https://www.bcb.gov.br/content/cidadaniafinanceira/Documents/publicacoes/serie_pmf/FAQ%2005-Pre%C3%A7os%20Administrados.pdf – “De janeiro de 1995 a maio de 2016, o conjunto dos preços administrados do IPCA avançou 664,1%, enquanto o conjunto dos preços livres aumentou 301,3%. Entre os preços administrados que mais subiram, destacam-se os preços de gás de botijão (1257,8%) e plano de saúde (820,4%)”

xii https://valor.globo.com/brasil/coluna/bc-vai-insistir-nos-depositos-remunerados.ghtml

xiii O Banco Central está suicidando o Brasil, disponível em https://auditoriacidada.org.br/conteudo/o-banco-central-esta-suicidando-o-brasil/

xvi A amortização da dívida inclui parcelas que têm sido classificadas como “refinanciamento” ou “rolagem” quando são pagas mediante a emissão de novos títulos, o que é vedado para despesas correntes com juros.

xvii Ver Relatório Específico da Auditoria Cidadã da Dívida no 1/2013, sobre a contabilização de juros como se fosse amortização, disponível em https://auditoriacidada.org.br/conteudo/relatorio-especifico-de-auditoria-cidada-da-divida-no-1-2013/

xviii https://auditoriacidada.org.br/explicacao/

xix https://auditoriacidada.org.br/conteudo/governo-nem-sabe-para-quem-paga-a-divida/

xx https://www.gazetadopovo.com.br/vozes/pedro-fernando-nery/as-3-balelas-da-auditoria-da-divida/

xxi Ver https://auditoriacidada.org.br/conteudo/mentiras-e-verdades-sobre-a-divida-publica-parte-3/

xxii https://sisweb.tesouro.gov.br/apex/f?p=2501:9::::9:P9_ID_PUBLICACAO_ANEXO:9325 – Planilha 2.1

xxiii https://www.bcb.gov.br/content/estatisticas/docs_estatisticassetorexterno/Notimp1.xlsx – Tabela 19

xxv https://auditoriacidada.org.br/conteudo/rrepresentacao-tcu-contra-swap/

xxvii https://auditoriacidada.org.br/e-hora-de-virar-o-jogo/