“O Impacto do Sistema da Dívida”, por Marcelo Marcelino e Paulo Lindesay

O IMPACTO DO SISTEMA DA DÍVIDA PÚBLICA NO ESTADO BRASILEIRO

Por Paulo Lindesay – Diretor da ASSIBGE-SN/Coordenador da ACD RJ

Prof. Marcelo Marcelino – economista, matemático, sociólogo, pesq.do núcleo de estudos paranaense da sociologia política – NEP, do NESEF da UFPR e coordenador da ACD/Curitiba-PR.

1 – INTRODUÇÃO

O neoliberalismo avançou muito desde os seus primórdios entre o final da década de 1970 e início dos anos 1980 capitaneado pelos EUA e pela Inglaterra. O esgotamento fordista de produção, o fim do acordo de Bretton Woods, as crises do petróleo desde o início dos anos 1970 criaram cisões profundas no sistema capitalista e empurraram para fora o ordenamento econômico e político a ordem keynesiana global acordada no pós-segunda guerra. Em contrapartida, as tecnologias de informação e comunicação propiciaram muitos avanços no processo de construção de plataformas digitais a partir do desenvolvimento tecnológico nas áreas da telemática a partir da década de 1970.

A liberalização e a desregulamentação dos mercados financeiros internacionais ocorridos também a partir desse período passaram a ser uma exigência dos capitalistas frente à crise de acumulação e reprodução do capital. E para os países dependentes como o Brasil qual seria o papel a cumprir a mando do imperialismo na nova ordem global neoliberal?

A crise da dívida externa, a hiperinflação e a ausência de uma política de desenvolvimento econômico e social foram os desdobramentos das políticas impostas pelos condicionantes geopolíticos e pela burguesia nacional arrivista e subserviente aos ditames do imperialismo e que resultaram em desigualdades sociais colossais combinada com pobreza extrema após mais de duas décadas de ditadura civil-militar-empresarial no país.

A redemocratização passa a ser conduzida pelo Consenso de Washington entre meados e o final da década de 1980 e o receituário neoliberal impõe sua cartilha de medidas econômicas que favoreçam o mercado financeiro e a globalização para os ganhos das grandes corporações transnacionais pela via das políticas dos países periféricos na agenda do FMI e do Banco BIS.

Desta forma, o principal instrumento da globalização econômica financeira passa por planos econômicos balizados pelo mercado financeiro internacional onde o Plano Real de 1994 começa a funcionar como prática corrente da engrenagem do Sistema da Dívida Pública onde o endividamento é parte integrante do processo de enriquecimento dos donos dos títulos da dívida pública no Brasil e no exterior. Para remontar esse quadro é necessário estabelecer algumas conexões importantes.

SÍNTESE DOS PROCESSOS HISTÓRICOS CONTEMPORÂNEOS

1 – A DÉCADA DE 1970

a década de 70, após a quebra da paridade ouro/dólar, iniciou-se uma nova fase do grande capital financeiro especulador, a “financeirização da economia mundial”, e com ela a acelerada concentração de renda e riqueza nas mãos de apenas 1% mais poderosos.

No Brasil vivíamos o chamado “Milagre Econômico”, na fase mais “desenvolvimentista” da ditadura cívico/militar onde o capital financeiro organizou-se pela via de uma simbiose com os vários capitais, principalmente a partir da grande indústria do capital produtivo proporcionando a acumulação crescente da riqueza produzida pelos trabalhadores assimilada pela burguesia nacional em conluio com as grandes corporações multinacionais.

Nesse período a média do crescimento do Produto Interno Bruto (PIB) chegou à casa de dois dígitos, 10,8% a.a. Em 1973 o maior PIB da história brasileira (14%), ainda na primeira etapa do Plano Nacional de Desenvolvimento – PND, mas com grande endividamento externo, o aumento da desigualdade e da pobreza extrema continuou seu curso.

2 – DÉCADA DE 80 – A CHAMADA DÉCADA PERDIDA

Na década de 1980 a denominada “Década Perdida” as duas principais taxas de juros internacionais Prime e Libor tiveram crescimento gigantesco como resultado de uma decisão política ainda em 1979, influenciando o comportamento dos juros da dívida pública brasileira, que eram flutuantes e passaram de 4% a 5% a.a. para cerca de 20% a.a., constituindo uma ilegalidade internacional de acordo com a “Convenção de Viena”, que proíbe a flutuação significativa da taxa de juros. Essa ilegalidade ocasionou o crescimento exponencial das dívidas públicas em diversos países pobres, inclusive o Brasil, levando à chamada “crise da dívida pública”.

3 – DÉCADA DE 90 – A DÉCADA DAS GRANDES PRIVATIZAÇÕES

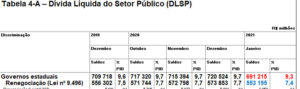

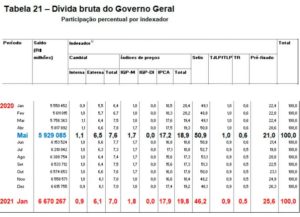

Na década de 90, na “Era das grandes privatizações”, o discurso de Collor e FHC era: “precisamos privatizar para pagar a dívida pública”. Grande parte do parque estatal brasileiro foi privatizado nesse período, mas isso não se traduziu em melhoria das condições da dívida pública nem de eficiência na gestão dos serviços públicos. Ao mesmo tempo o estoque da Dívida Pública Federal e dos Estados só aumentou sem contrapartida ou melhoria da qualidade da vida do povo brasileiro. Hoje o governo Bolsonaro na figura de Paulo Guedes usa o mesmo discurso, “privatizar para pagar a DÍVIDA PÚBLICA”. O estoque da Dívida Pública Bruta não para de crescer com maior intensidade desde então, e em janeiro de 2021 chegou à absurda cifra de R$ 6,670 trilhões ou 89,7% do PIB e o estoque das dívidas internas estaduais alcançou a cifra de R$ 691 bilhões ou 9,3% do PIB.

Como o governo Bolsonaro, na pessoa do ministro da economia Paulo Guedes pode explicar o crescimento do estoque da Dívida Pública em mais de R$ 1,170 trilhão entre dezembro de 2019 (R$ 5,500 trilhões) a janeiro de 2021 (R$ 6,670 trilhões) se não houve investimentos em infraestrutura e em serviços públicos que justificassem essas emissões?

Figura 1– Estoque da Dívida Pública Federal Bruta – janeiro de 2021

Figura 2 – Estoque da Dívida Pública dos Governos Estaduais – janeiro de 2021

Fonte: https://www.bcb.gov.br/estatisticas/estatisticasfiscais

Apesar das inúmeras privatizações das estatais no governo Fernando Henrique Cardoso (FHC) na década de 90 isso não significou a entrada de dinheiro novo no cofre do governo federal. Nesse período uma grande engenharia foi aplicada em mais de 20 países do planeta, o chamado “PLANO BRADY”, que consistia em turbinar dívidas nulas ou desvalorizadas em novos títulos de dívida externa.

Apesar de serem considerados títulos podres, resultantes da transformação de dívidas nulas e até prescritas, no Brasil esses títulos foram transformados em nova dívida externa, dívida interna, e até usados nas compras das nossas estatais subvalorizadas. Uma engenharia muito parecida foi usada agora pelo governo Bolsonaro a partir da aprovação da PEC 10, a chamado orçamento de guerra, agora emenda constitucional n.0 106/20, que entre maio e dezembro de 2020, transformou o Banco Central do Brasil em garantidor de dívida podres de bancos privados nacionais e internacionais, com cobertura de emissões de títulos públicos pelo Tesouro Nacional entregues ao Banco Central sem custo algum, colocados à disposição do mercado financeiro.

4 – A OUTRA FACE DO DESMONTE DO FEDERALISMO BRASILEIRO NA DÉCADA DE 90 – LEI COMPLEMENTAR Nº 87/1996 “A CHAMADA LEI KANDIR”.

Outro importante pilar no governo de FHC durante a década de 90 foi a política de exportação brasileira em benefício das grandes corporações a partir da aprovação da lei complementar nº 87/1996, a chamada “lei Kandir”. Essa Lei isentava empresas exportadoras de produtos primários e semielaborados (commodities) do pagamento do principal imposto estadual, o ICMS, com compensação futura da União aos Estados, DF e Municípios, através das transferências obrigatórias. Esse processo ocorreu só que de maneira insuficiente para dar conta desse passivo.

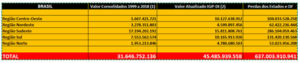

Entre 1999 e 2018, as empresas deixaram de pagar aos Estados, a título de isenção de ICMS, cerca de R$ 637 bilhões1.

No período, a União repassou aos Estados através das transferências obrigatórias consolidadas pouco mais de R$ 45 bilhões, de acordo com dados oficiais do Tesouro Nacional.

Em maio de 2020 o plenário do STF homologou o acordo de compensação das perdas de arrecadação decorrentes das isenções do ICMS dos produtos primários e semielaborados para exportações pela lei Complementar nº 87/1996, a chamada lei Kandir; na relação existente entre os Estados, DF e Municípios e a União. A União deverá repassar aos Estados e seus Municípios cerca de R$ 65 bilhões em 17 anos (2020 a 2037) de uma dívida (atualizada pelo IGP-DI até junho de 2018) de R$ 637 bilhões. Isso é acordo ou lesa-pátria?

Agora, o Senado Federal aprovou o PLP 133/20, que institui transferências obrigatórias da União para os Estados, o Distrito Federal e os Municípios, ratificando o acordo proposto pelo STF, entre a União e os entes federativos. Com a aprovação do substitutivo da PEC 186, a chamada PEC Emergencial, o governo Bolsonaro e o Congresso Nacional impediram qualquer esperança de que os Estados, DF e municípios possam obter qualquer valor adicional ao previsto naquele acordo rebaixado, dando um gigantesco passo em direção ao calote aos Estados, DF e Municípios, revogando o Art. 91 do ADCT – Atos Disposições Constitucionais Transitórias”, que garantia a compensação obrigatória da União aos entes federativos, pelas isenções do ICMS, principal imposto estadual, dadas às empresas exportadoras de commodities. Um verdadeiro absurdo, para ser diplomático.

5 – O SISTEMA DA DÍVIDA

O termo “Sistema da Dívida” foi criado pela coordenadora nacional da Auditoria Cidadã Maria Lucia Fattorelli, a partir das diversas experiências à frente da Auditoria Cidadã da Dívida, investigando dívida pública do Brasil e de outros países, o que permitiu constatar a geração de dívida pública sem contrapartida alguma, ou seja, em vez de servir para aportar recursos ao Estado a dívida tem funcionado como um instrumento que promove uma contínua e crescente subtração de recursos públicos, que são direcionados principalmente ao setor financeiro, como ilustrado no artigo (https://auditoriacidada.org.br/conteudo/para-que-tem-servido-a-divida-publica-no-brasil-por-maria-lucia-fattorelli/).

Este sistema está voltado para a concentração de renda através do privilégio ao pagamento da chamada Dívida Pública aos rentistas e se interliga com aspectos legais, econômicos e financeiros, por exemplo: estabelecimento de metas de superávit primário e de inflação, juros excessivamente elevados, arrocho salarial, contingenciamento de gastos sociais e supressão de direitos trabalhistas, aprovação de contrarreformas neoliberais como as privatizações das empresas estatais e das riquezas, aplicação de um sistema tributário regressivo que garante benesses ao grande capital financeiro rentista e as grandes corporações; além da ausência proposital de controle de capitais, câmbio flutuante, endividamento público sem limites e sem contrapartidas; o que impede o verdadeiro desenvolvimento socioeconômico.

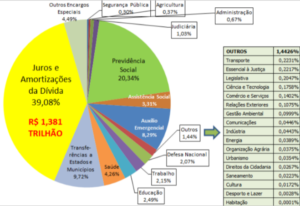

Em suma, o chamado sistema da dívida brasileira consumiu dos cofres públicos diariamente, em média, cerca de R$ 2,8 bilhões em 2019 e R$ 3,8 bilhões em 2020 (2).

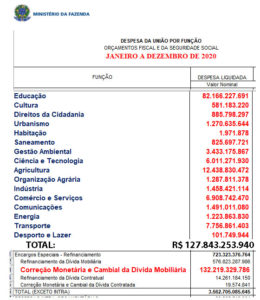

Despesa Geral da União executada 2020 – R$ 3,535 trilhões

Figura 4 – Despesa Geral da União Executada – 2020

Fonte: https://auditoriacidada.org.br/conteudo/gastos-com-a-divida-publica-cresceram-33-em-2020/

6 – O CENÁRIO ATUAL DE RESTRIÇÕES ORÇAMENTÁRIAS

Primeiramente, precisamos esclarecer alguns conceitos básicos. O Orçamento Geral da União é dividido em duas partes:

1) Orçamento financeiro, onde reside o gasto com o serviço da dívida pública e as dívidas financeiras;

2) Orçamento primário, onde efetivamente reside o Estado brasileiro que financia as políticas públicas de educação, saúde, saneamento básico, meio ambiente etc.

O atual cenário de restrições orçamentárias influencia diretamente nas políticas públicas, principalmente a partir da aprovação da emenda constitucional nº 95/2016, a chamada emenda do fim do mundo, que colocou um teto por 20 anos orçamento primário, mas liberou o pagamento do serviço da dívida pública, sem limite, pelo mesmo período, garantida pela fraude constitucional do artigo 166, § 3º, inciso II, alínea “b”.

7 – BRASIL ESTÁ OU NÃO QUEBRADO?

A Auditoria Cidadã nunca disse que a dívida pública e as emissões de moedas não devem ser usadas como ferramenta de gestão do Estado. O que a Auditoria Cidadã afirma e defende diz respeito à necessidade de contrapartidas em investimentos diretos e serviços públicos que justifiquem essas emissões, com objetivo de melhorar a qualidade de vida do povo brasileiro e garantir o nosso desenvolvimento socioeconômico.

O problema do Brasil não é a falta de recursos públicos, mas a sua correta destinação. Emitir moeda para pagar dívida ilegal e ilegítima é a mesma coisa que defender abertamente a concentração de renda, a corrupção ou as desonerações abusivas para os mais ricos.

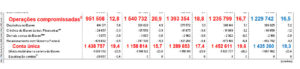

Hoje o governo Bolsonaro tem no cofre, em três fontes cerca de R$ 4,6 trilhões – Reservas Internacionais cerca de US$ 355 bilhões (R$ 2,019 trilhões) – Conta Única do Tesouro cerca de R$ 1,435 trilhão – Operações Compromissadas de cerca de R$ 1,229 trilhão. Como o Brasil pode estar quebrado? https://www.bcb.gov.br/estatisticas/estatisticasfiscais – Planilha – Tabela 4 –https://www.bcb.gov.br/estabilidadefinanceira/reservasinternacionais

O governo federal não precisaria aprovar a PEC EMERGENCIAL 186, destruindo a Constituição Federal, os serviços públicos e seus servidores, com argumento de pagar o AUXÍLIO EMERGENCIAL. Bastaria um decreto presidencial para estender a vigência da Emenda Constitucional n 106/20, a chamado orçamento de guerra e liberar até

R$ 44 bilhões ou mesmo um valor igual ao executado no primeiro Auxílio Emergencial, no valor total de R$ 293 bilhões, com parcela mensal de R$ 600,00, à população mais carente. Há dinheiro suficiente no cofre do governo federal. Um saldo de quase R$ 5 trilhões, na Conta Única do Tesouro, Reservas Internacionais e nas Operações Compromissadas, que poderia financiar qualquer projeto social em benefício da população mais necessitada.

Figura 5 – https://www.bcb.gov.br/estatisticas/estatisticasfiscais – Planilha – Tabela 4

Figura 6 – https://www.bcb.gov.br/estabilidadefinanceira/reservasinternacionais

Como um país quebrado pode aprovar no seu projeto de Lei Orçamentária Anual (PLOA/2021), uma previsão ao pagamento do SERVIÇO DA DÍVIDA PÚBLICA DA UNIÃO no valor de R$ 2,236 Trilhões que inverte a lógica do processo da produção mesmo no capitalismo?

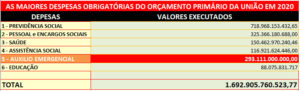

Os ataques aos serviços públicos e seus servidores (as) estão vinculados principalmente aos gastos obrigatórios do ORÇAMENTO PRIMÁRIO DA UNIÃO que, na visão do governo federal, engessariam os gastos discricionários primários. Em 2020 a despesa geral da União executada foi de cerca R$ 3,535 trilhões. Desse total cerca de R$2,154 trilhões representou o gasto com as áreas sociais, onde as 5 maiores (Previdência Social, Pessoal, Saúde, Assistência e Educação) + auxílio emergencial, representaram cerca de R$ 1,692 trilhões ou 78,5 % do orçamento primário.

https://www.tesourotransparente.gov.br/publicacoes/despesas-da-uniao-series-historicas/2019/11

Figura 7 – As cinco maiores despesas obrigatórias e auxílio emergencial no Orçamento Primário da União -2019

Você enquanto cidadão consegue entender qual a necessidade de flexibilizar os gastos obrigatórios, das despesas primárias da União a partir do chamado “Plano mais Brasil para banqueiros” (PEC – 186, 187, 188 todas de 2019 e 438/2018), que destinam o superávit financeiro das despesas obrigatórias ao pagamento da DÍVIDA PÚBLICA?

Após a aprovação do chamado ORÇAMENTO DE GUERRA, PEC 10 – Emenda Constitucional n.0 106/20, em maio de 2020, o governo Bolsonaro em pouco mais de 9 meses emitiu cerca de R$ 741 bilhões de títulos da dívida pública federal sem contrapartida que justificasse essas emissões imorais, absurdas e estrondosas. Isso fez com que o estoque da Dívida Bruta do Governo Geral aumentasse de R$ 5,929 trilhões em maio de 2020 para R$ 6,670 trilhões em janeiro de 2021.

Figura 8 – https://www.bcb.gov.br/estatisticas/estatisticasfiscais – Planilha – Tabela 21

Como isso pode ter acontecido se não houve crescimento de investimentos em serviços públicos ou infraestrutura no país? Mesmo se levássemos em consideração o gasto executado com pandemia até dezembro de 2020, cerca de R$ 524 bilhões, isso não justificaria as emissões desenfreadas de títulos públicos. Desse total pouco mais de

R$ 293 bilhões foram gastos com AUXÍLIO EMERGENCIAL.

Figura 9 – https://www.tesourotransparente.gov.br/visualizacao/painel-de-monitoramentos-dos-gastos-com-covid-19

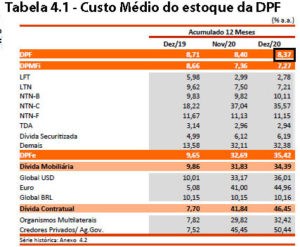

Apesar do índice da TAXA SELIC (2%) ser a mais baixa da nossa história, apenas 50% do estoque da Dívida Pública Federal Bruta está indexado a SELIC, sendo que quase a metade disso está em poder do Banco Central, remunerando a sobra de caixa dos bancos. Os dados do Relatório Mensal da Dívida Pública apontam o custo médio da Dívida Público Federal acumulado nos últimos 12 meses – dezembro/2020 de 8,37%. Se deduzirmos o índice inflacionário (IPCA) dos últimos 12 meses, dezembro/2020 = 4,52%, o ganho real da DPF seria de 3,85 %. Portanto, um dos maiores lucros do planeta.

Figura 10 – https://www.tesourotransparente.gov.br/publicacoes/relatorio-mensal-da-divida-rmd/2020/10

Alguns analistas conservadores costumam dizer que os gastos com a dívida pública seriam fictícios, pois representariam apenas a chamada “rolagem” ou “refinanciamento”, o que na visão deles representaria apenas o pagamento de amortizações da dívida com recursos obtidos mediante a emissão de novos títulos. Ou seja, na visão destes analistas, seria apenas uma troca de dívida velha por nova, sem que haja um gasto efetivo. Porém, inicialmente, cabe ressaltar que o governo contabiliza grande parte dos juros como “correção monetária”, e registra tais valores dentro da dita “rolagem”, inflando este valor.

Entre janeiro e dezembro de 2020 o governo Bolsonaro executou ao SERVIÇO DA DÍVIDA PÚBLICA FEDERAL (Juros + Amortização + Refinanciamento) cerca de R$ 1,381 trilhão. Desse total cerca de R$ 132 bilhões foram gastos com pagamento de CORREÇÃO MONETÁRIA E CAMBIAL DA DÍVIDA PÚBLICA MOBILIÁRIA (TÍTULOS). No mesmo período o gasto com 16 funções do orçamento primário, incluindo a Educação, foi pouco mais de R$ 127 bilhões. Portanto a escolha do governo foi beneficiar banqueiros e as grandes corporações com pagamento de Correção Monetária e Cambial da dívida pública em detrimento de um gasto maior com a Educação e as 15 funções publicas que beneficiaria grande parte da população brasileira.

Figura 11 – https://www.tesourotransparente.gov.br/publicacoes/despesas-da-uniao-series-historicas/2019/11

Entre 2018 e 2020 o governo TEMER E BOLSONARO executaram a títulos de Correção Monetária e cambial cerca de R$ 316 bilhões (2018 = R$ 96 bilhões + 2019 = R$ 88 bilhões + R$ 132 Bilhões). Diante desses valores alguém em sã consciência pode afirmar que refinanciamento e rolagem não têm custo?

Em segundo lugar, cabe ressaltar que enquanto países desenvolvidos continuamente tomam empréstimos para investir na economia, gerando resultado em termos de desenvolvimento, renda e arrecadação tributária – e subsequentemente tomando novos empréstimos para novamente impulsionar a economia – no Brasil novos títulos têm sido sucessivamente emitidos para pagar juros e amortizações de dívidas anteriores, transferindo sistematicamente renda e riqueza dos mais pobres para os muito ricos e condenando o país à injustiça social e ao atraso tecnológico. Ainda assim, alguns analistas revelam a sua incompetência ou má fé, ao afirmar que a chamada “rolagem” não teria nenhum significado orçamentário ou econômico, quando os dados comprovam o contrário.

8- A SANGRIA DOS COFRES PÚBLICOS PREVISTA PARA 2021

A Dívida pública que vence nos próximos 12 meses de 2021 já chega a R$ 1,345 trilhão. O Tesouro Nacional começa 2021 com uma fatura trilionária a ser paga aos investidores. Entre janeiro e abril terá de RESGATAR R$ 643 bilhões e em setembro outro grande volume terá que ser pago aos investidores – R$ 229,1 bilhões.

Como explicar o pagamento de regate de títulos públicos no valor de R$ 1.345,85 trilhão ou 28,11% da Dívida Pública Federal Líquida (nov./2020 – R$ 4.787,98 trilhões) em até 12 meses – 2021?

9 – CONCLUSÃO

Podemos concluir que o problema do Brasil não se resume a falta de recursos públicos para cumprimento das políticas públicas, mas sua destinação. Mercado financeiro ou povo brasileiro essa é a questão. Mas antes de refletirem para responderem essa questão crucial trata-se primeiramente de construir uma narrativa argumentativa lastreada em pesquisa de dados oficiais e embasados na literatura crítica sobre o tema que a própria Auditoria Cidadã da Dívida www.auditoriacidada.org.br produz e disponibiliza livremente ao público, além de outras tantas que procuram desconstruir falsas ideias e dados manipulados. A pesquisa científica pode ser realizada dentro e também fora da academia ou universidade, mas sempre com transparência e fidedignidade dos fatos comprovados.

1 Fonte: Conselho Nacional de Polítca Fazendária (Confaz – GT 08). Valores em R$, atualizados pelo IGP/DI, a preço de Jun/2018 (1996 =média do IGP/DI de set/dez).

2 – Auditoria Cidadã da Dívida – DIVIDÔMETRO

Outros núcleos nos estados

veja mais