As taxas de juros astronômicas aplicadas no Brasil, algumas superiores a 1.000% ao ano (https://www.bcb.gov.br/estatisticas/reporttxjuros/?parametros=tipopessoa:1;modalidade:204;encargo:101), causam danos ao povo e a toda a economia do país, impedindo o nosso desenvolvimento socioeconômico, ao mesmo tempo em que garantem altíssima lucratividade das bancos, inclusive durante a pandemia do coronavírus (https://g1.globo.com/economia/noticia/2021/08/05/lucro-trimestral-dos-grandes-bancos-e-o-maior-da-historia-chegando-a-r-231-bilhoes.ghtml)

Além de altas taxas de juros, as instituições financeiras tentam vender diversos produtos bancários a quem procura empréstimo (seguros, previdência privada, investimentos de capitalização etc.) e cobram diversos valores, como o “Seguro Prestamista”, a “Reserva de Margem Consignável” (RMC), entre outros.

Para entender sobre o “Seguro Prestamista”, assista essa live:

A “Reserva de Margem Consignável” (RMC)em muitos casos é indevida, pois o banco desconta um valor dos clientes para constituir uma garantia para uma futura dívida decorrente da contratação de cartão de crédito, que pode não se materializar.

As taxas de juros cobradas no Brasil são elevadíssimas, até mesmo nos empréstimos consignados e no cartão de crédito consignado, onde os bancos possuem total garantia de pagamento, pois este é descontado diretamente sobre os rendimentos recebidos pelo cliente.

Os bancos são alvo do maior número de reclamações ao Procon (https://seucreditodigital.com.br/bancos-foram-os-principais-motivos-de-reclamacao-no-procon-em-2021/) , em muitos casos referentes a financiamentos.

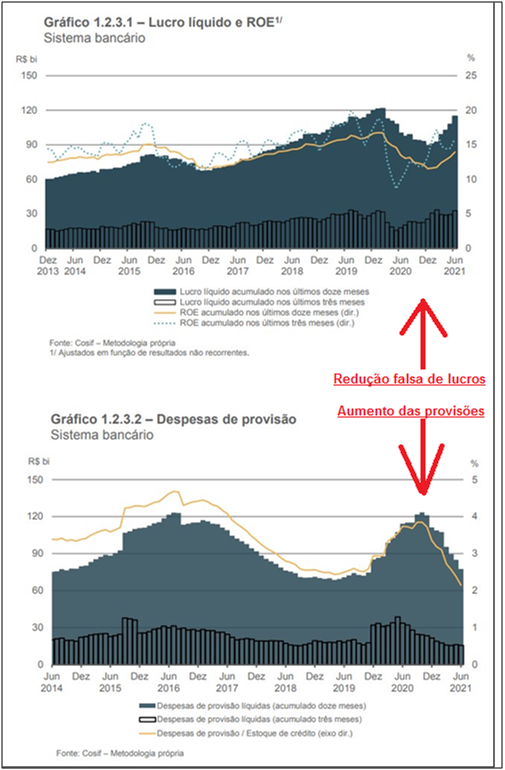

Conformegráficosaseguir,elaboradospeloBancoCentraldoBrasil,verifica-se que, enquanto o país entrava em forte crise a partir de 2014, os bancos aumentavam sua lucratividade, inclusive em plena pandemia, sendo que nos momentos em que tal lucratividade parecia reduzir-se, tal fato se devia à elevação de reservas, as chamadas “provisões para inadimplência”, que na verdade continuam fazendo parte do patrimônio dos bancos e, portanto, de seus lucros.

Fonte: https://www.bcb.gov.br/content/publicacoes/ref/202110/RELESTAB202110-refPub.pdf , págs. 32 e33. Setas e texto em vermelho: elaboração da Auditoria Cidadã da Dívida.