ENTENDA OS RISCOS DO PLS 204/2016 QUE VISA LEGALIZAR ESQUEMA DE GERAÇÃO DE DÍVIDA PÚBLICA

Em pauta no Senado Federal, o PLS 204/2016, visa “legalizar” esquema ilegal de geração de dívida pública (que já está em funcionamento em alguns estados e municípios brasileiros), cuja gênese é idêntica a esquema aplicado na Europa a partir de 2010, que respondeu pelo aprofundamento da financeirização e crise econômica naquele Continente.

Confira abaixo ou baixe aqui o PDF

—–

BREVE ANÁLISE SOBRE O PLS 204/2016

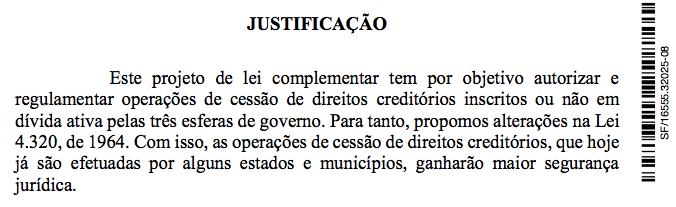

Visa “legalizar” novos esquemas sofisticados de geração de dívida pública que já se encontram em funcionamento em diversos estados e municípios brasileiros, a exemplo da PBH Ativos S/A em Belo Horizonte e a CPSEC em São Paulo.

Tal objetivo conta textualmente da exposição de motivos do PLS:

TRECHOS DO RELATÓRIO DO TRIBUNAL DE CONTAS TC 016.585/2009-0 CONDENAM EXPRESSAMENTE ESSE TIPO DE NEGÓCIO:

“Trata-se, portanto, de desenho que apresenta em sua essência a mesma estrutura adotada pelos entes que optaram por criar uma empresa pública emissora de debêntures lastreadas em créditos tributários, por meio da qual o ente federado obtém do mercado uma antecipação de receitas que serão auferidas somente no futuro e que, quando o forem, serão destinadas ao pagamento dos credores, numa nítida e clara, ao ver do Ministério Público de Contas, operação de crédito, conforme o conceito amplo adotado no artigo 29, III, da LRF.”

- “Arrumaram um subterfúgio ilegal com aparência legal para antecipação de receita e burlar a LRF

- que pressupõe a ação planejada e transparente, em que se previnem riscos e corrigem desvios capazes de afetar o equilíbrio das contas públicas, e regras para antecipação de receitas.”

- “Esse mecanismo compromete as gestões futuras e prejudica a sustentabilidade fiscal do Município – as receitas de parceladas em Dívida Ativa ou espontaneamente entrariam também no futuro ( em outras gestões).”

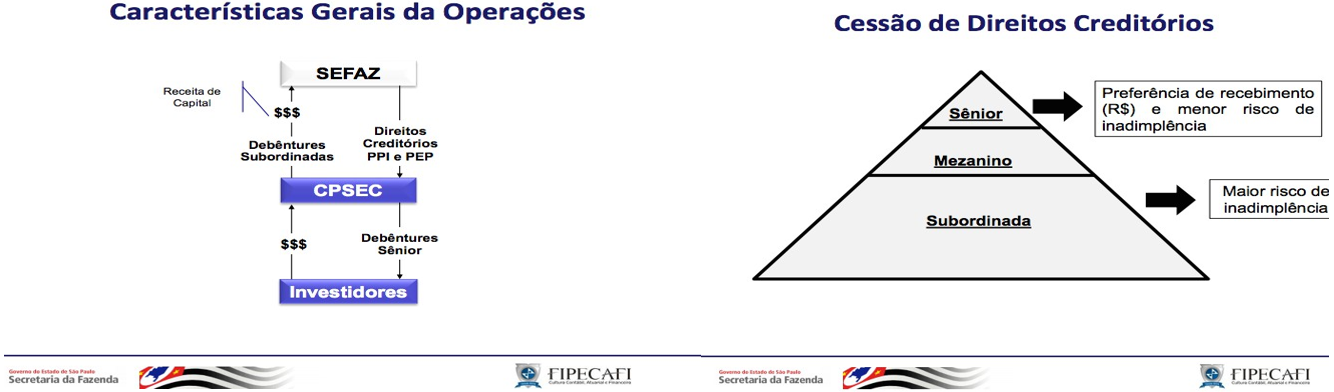

O esquema funciona por meio do seguinte modus operandi:

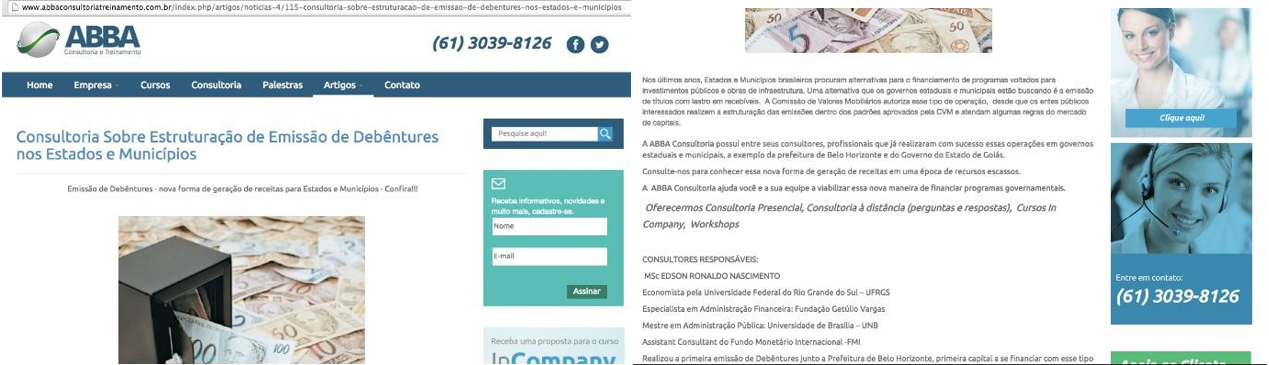

- Esquema criado com expertise do FMI, conforme comprovado por site da ABBA (que já foi tirado do ar, cujo principal responsável é assessor do FMI), e comprovado por auditoria realizada na Europa, onde se verificou a empresa EFSF, sociedade de propósito específico (com prejuízos incalculáveis para a economia europeia);

- CRIAÇÃO DE EMPRESAS S/A NÃO DEPENDENTES do tipo SOCIEDADE DE PROPÓSITO

ESPECÍFICO (SPE, que não são fiscalizadas pelo poder público e contratam administradores com elevados salários e benefícios);

- A EMPRESA EMITE DE DEBÊNTURES DE 2 TIPOS:

- SÊNIOR (são vendidas a investidores, sendo que no caso da PBH Ativos o próprio banco BTG Pactual que realizou a operação e cobrou elevada comissão comprou 100% das debentures que são remuneradas regiamente: juros equivalentes a IPCA + 11%);

- SUBORDINADAS (ficam para o estado ou município, e não podem ser comercializadas, servindo apenas para justificar a cessão de crédito tributário e outros ativos para a

- As debentures sênior possuem garantia vinculada ao recebimento de créditos de dívida ativa. Já as debentures subordinadas não possuem garantia alguma.

- Estados e municípios não terão benefício algum, pois o valor que receberão corresponde ao crédito de dívida ativa que já iriam receber sem risco de inadimplência, sendo que terão perdas decorrentes das remunerações pagas à empresa, deságio na venda das debentures sênior e elevada remuneração de juros superiores aos valores incidentes sobre a dívida

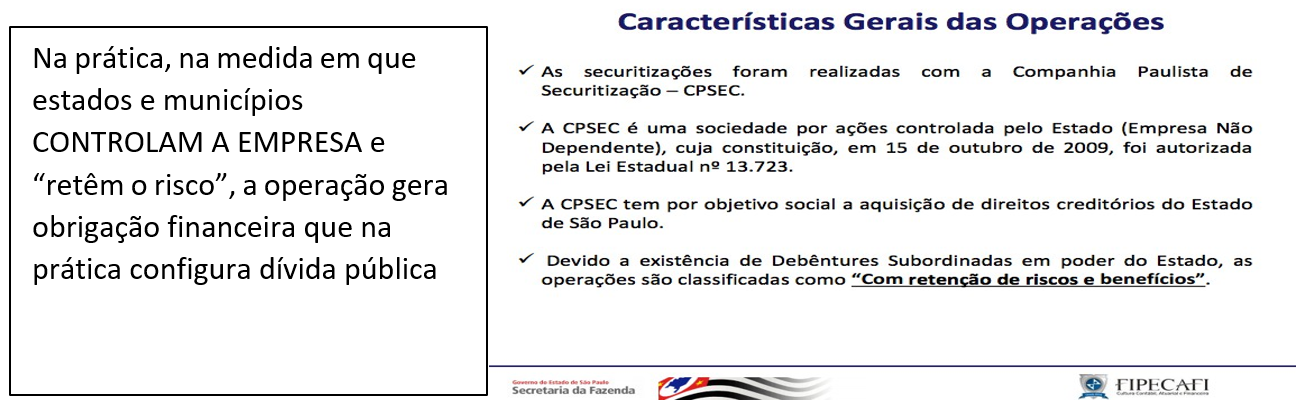

- ESTADOS E MUNICÍPIOS GARANTEM O RISCO DA OPERAÇÃO, sob a justificativa de que recebem debentures subordinadas, como consta da exposição de SP:

- O NEGÓCIO DE EMISSÃO DE DEBENTURES É O OBJETIVO CENTRAL DESSE TIPO DE EMPRESA. A CESSÃO DE CRÉDITO TRIBUTÁRIO É UM CENÁRIO PARA ENCOBRIR A TRANSFERÊNCIA DE

RECURSOS PÚBLICOS PARA O SETOR FINANCEIRO PRIVADO nacional e internacional) POR MEIO DA GERAÇÃO DE DÍVIDA PÚBLICA, FERINDO A CONSTITUIÇÃO FEDERAL (que proíbe estados e municípios de emitir títulos da dívida).

Esse esquema já está acontecendo em diversos municípios e estados brasileiros.

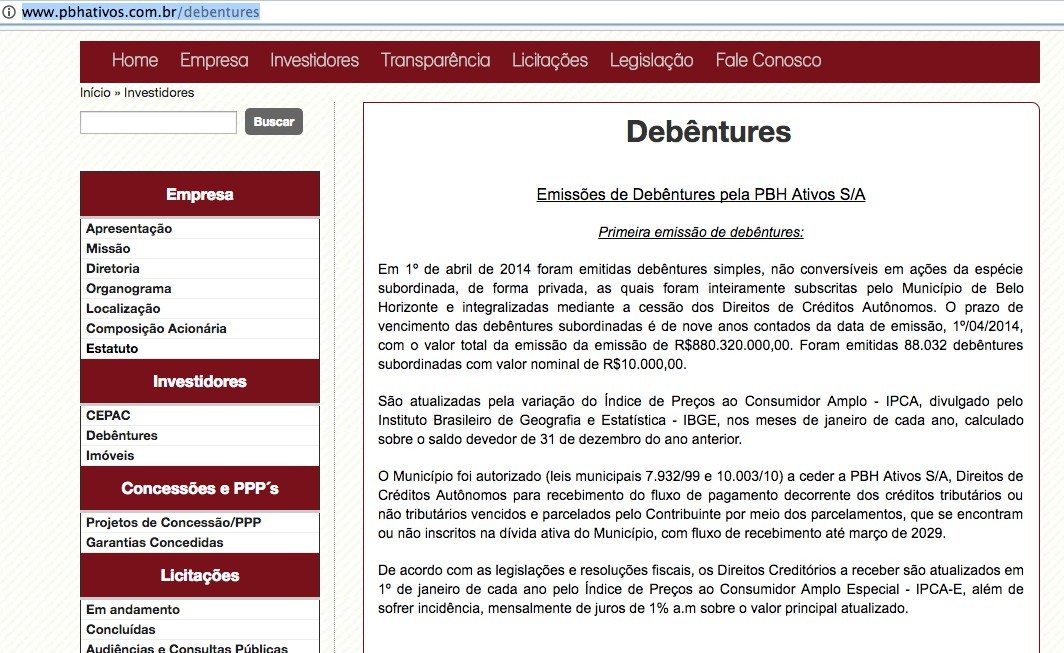

CASO PBH ATIVOS S/A

TIPOS DE DEBÊNTURES

Verificação a partir da análise do que consta da página dessa sociedade de propósito específico (SPE) não dependente.

Primeira emissão: DA ESPÉCIE SUBORDINADA

- Não é vendida ao mercado

- Serve para fechar o balanço do Município, por isso tem somente atualização monetária pelo IPCA

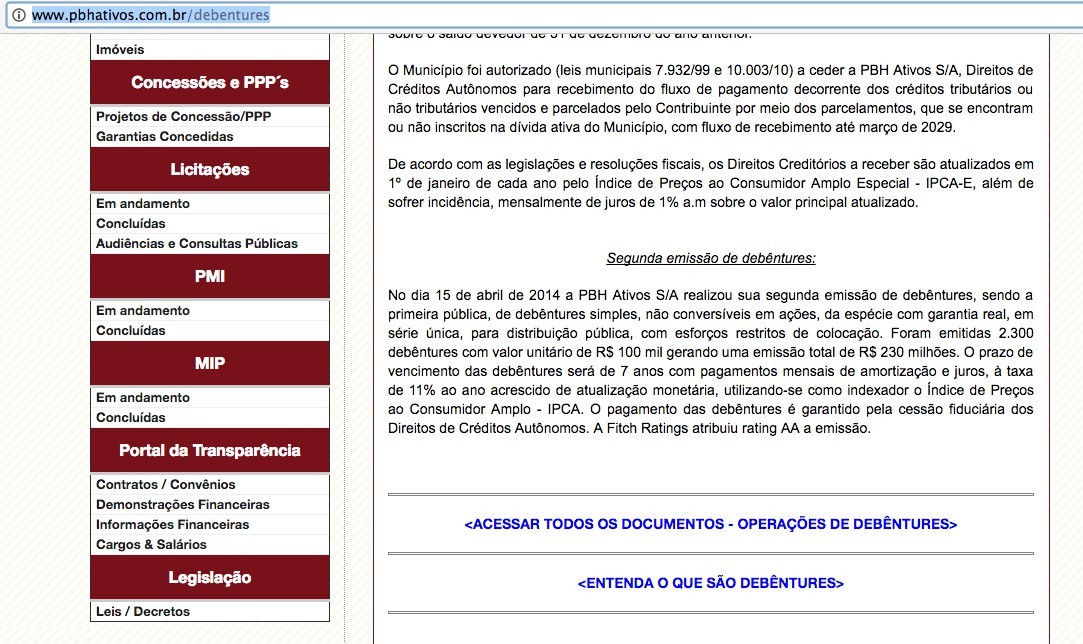

Segunda emissão: “Senior”

- É vendida para investidor privilegiado

- Paga juros régios (IPCA + 11% no caso da PBH Ativos S/A por exemplo)

Os recursos recebidos pela PBH Ativos S/A serão rapidamente consumidos pelo pagamento de régias remunerações a administradores, consultorias, juros estratosféricos… e posteriormente, devido ao fato de se tratar de empresa controlada pelo Município, esse terá que assumir o pesado ônus de seguir pagando os juros e amortização das debentures

Isso se dará mediante a emissão de “dívida pública”!

Vejam que a PEC 241/2016 (que congela gastos sociais por 20 anos!) já reserva recursos para o aumento de capital de empresas não dependentes!

O PLS 204/2016 não pode ser aprovado, sob pena os senhores e senhoras senadores e senadoras estarem apoiando esse tipo de prática completamente ilegítima.

Coordenação Nacional da Auditoria Cidadã da Dívida

SAS, Quadra 5, Bloco N, 1º andar – Brasília – DF – Cep – 70438-900 – Edifício OAB – Brasília – DF Telefone (61) 21939731, 81871477, 81471196

[email protected] – [email protected] – www.auditoriacidada.org.br