CPI da Divida – Analise Tecnica Preliminar N 5 – Divida Externa – Capitulo 3

CPI DA DÍVIDA PÚBLICA

ANÁLISE PRELIMINAR No. 5

CAPÍTULO III

- NEGOCIAÇÃO COM BANCOS COMERCIAIS QUE RESULTOU NA EMISSÃO DOS DENOMINADOS “BÔNUS BRADY”

- EMISSÕES DE TÍTULOS DA DÍVIDA EXTERNA E TROCAS POR DÍVIDA EXTERNA E INTERNA, REALIZADAS LOGO APÓS O PLANO BRADY

- DIFERENÇA DE US$ 32,7 BILHÕES NO ESTOQUE DA DÍVIDA EXTERNA ANUNCIADA PELO BANCO CENTRAL EM 2001

O presente Capítulo trata da negociação com bancos comerciais – sendo a maioria formada por bancos privados internacionais – que resultou na emissão dos denominados “bônus Brady” em 1994, bem como das emissões aceleradas de títulos da dívida externa que ocorreram a partir de 1995 até 2002. Trata, ainda, da diferença de US$ 32,7 bilhões no estoque da dívida externa, anunciada pelo Banco Central em setembro de 2001.

III.1 – NEGOCIAÇÃO COM BANCOS COMERCIAIS QUE RESULTOU NA EMISSÃO DOS DENOMINADOS “BÔNUS BRADY”

APRESENTAÇÃO

O Plano Brady significou a troca, por sete diferentes tipos de títulos (bônus), de parte da dívida externa que se encontrava conformada em acordos pactuados em 1988 com bancos privados internacionais. Foi uma operação que não representou ingresso de recursos ao país, pois ocorreu tão somente uma troca direta da dívida anterior e de juros vencidos, por uma nova roupagem revestida em forma de títulos.

Cabe observar, inicialmente, que os acordos celebrados na década de 80 envolveram dívidas do setor público e do setor privado, não tendo o Banco Central, até o momento, atendido aos requerimentos de informações que solicitaram o detalhamento das dívidas privadas que foram convertidas em dívida pública. É importante ressaltar também que embora a dívida objeto desses acordos celebrados com bancos privados na década de 80 se revestissem sob a forma contratual, tal dívida era amplamente negociada por esses bancos credores no mercado secundário de títulos.

O Plano Brady começou a ser negociado anos antes da emissão dos títulos que se deu em 15.04.1994. A dívida anterior e os juros vencidos foram transformados nos seguintes tipos de títulos ou bônus que receberam a seguinte denominação: Par Bond, Discount Bond, FLIRB, C Bond, Debt Conversion Bond, New Money Bond e EI Bond. Além desses, houve ainda o Phase-in Bond, que era o bônus temporário até a conversão das opções dos credores pelo Discount Bonds.

A Comissão Negociadora Brasileira, comandada por Pedro Sampaio Malan, na função de negociador-chefe para assunto de dívida externa[1] a partir de 1991, era composta por dezenas de integrantes[2], destacando-se Armínio Fraga Neto, que presidia o Banco Central, e Murilo Portugal Filho, secretário do Tesouro.

Ainda em 1991, a Comissão Brasileira e o Comitê Assessor dos Bancos determinaram a necessidade da adoção de medidas preparatórias para a conversão de parte da dívida externa contratada com bancos privados internacionais, nos moldes do Plano Brady, sendo que os contratos relacionados a tais medidas não haviam sido proporcionados à CPI pelo Banco Central nem pelo Ministério da Fazenda, embora solicitados. Após sucessivas reiterações, o Banco Central informou à CPI[3] que “as pesquisas para a localização do referido documento ainda não foram concluídas”, referindo-se aos instrumentos solicitados pela CPI[4]: Solicitação de Renúncia, Waiver and Amendment Request, Term Sheet 1992 – Financing Plan e Acordo de Princípios sobre a Reestruturação da Dívida Externa.

A Procuradoria Geral da Fazenda Nacional atendeu apenas parcialmente à solicitação da CPI[5], enviando cópia, em inglês, de comunicação assinada pelo Ministro Marcílio Marques Moreira em 20 de junho de 1991, dirigida à “Comunidade Financeira Internacional”, denominada Waiver Request (Solicitação de Renúncia) acompanhada de cópia de cópias de minutas relacionadas ao arranjo de juros atrasados, também em inglês.

Por sua vez, o Senado Federal disponibilizou à CPI[6] cópia da Exposição de Motivos nº. 167/91, bem como resumos dos instrumentos que haviam sido enviados pelo Executivo para a instrução da Resolução nº. 20/1991, relativa à autorização da operação de regularização de juros atrasados em 1991. O Senado disponibilizou à CPI cópias dos relevantes votos em separado, contrários à referida negociação, de autoria dos senadores Ruy Bacelar e Eduardo Suplicy, que foram vencidos.

Cabe transcrever alguns trechos do voto em separado, vencido, do senador Ruy Bacelar:

Voto em separado, vencido, do Senador Ruy Bacelar, na Comissão de Assuntos Econômicos:

“… análise técnica e jurídica que constatou a existência de irregularidades jurídicas que afrontam a Constituição Federal, além de numerosas lacunas e omissões que não permitem a nós, Senadores, o exercício amplo de nossa competência fiscalizadora.”

“… complexa e tão cheia de omissões seria uma prática temerária, além de incompatível com o nobre exercício da função de Senador da República. Atendendo aos mais elevados interesses nacionais, encaminhei um pedido de vista da documentação, adiando por cinco dias a deliberação final da Comissão de Assuntos Econômicos.

“Desde logo emerge uma questão nuclear: Que juros são esses? Como foram calculados? Quais as disposições contratuais que os ensejaram?”

“Ora, se nem mesmo o Governo sabe o quanto deve, como pode estar a solicitar uma autorização do Senado para pagar?

“Acontece que os contratos de setembro de 1988 contêm numerosas clausulas cuja constitucionalidade já foi questionada por diversos especialistas. Segundo o Relatório da Comissão Mista destinada ao Exame Analítico e Pericial dos Atos e Fatos Geradores do Endividamento Externo, as irregularidades jurídicas atingem o núcleo central do contrato de reescalonamento, de setembro de 1988, o qual conteria clausulas “desenganadoramente nulas de pleno direito, por aberrantemente infringentes da Constituição (seja a atual, seja a de 1967/ 69).”

“A lacuna mais grave está na ausência de um demonstrativo estatístico da ampliação da capacidade de pagamento do Governo…”

“… no ambiente obscuro em que nós senadores estamos sendo forçados a analisar este acordo, tudo o que recebemos foi relatório apócrifo, sem nenhuma assinatura, intitulado “Acordo de Refinanciamento dos Atrasos da Dívida Externa – Consistência Macroeconômica”. Este relatório contém três páginas de texto e um punhado de tabelas contendo números impenetráveis, sem qualquer referência a fontes ou metodologia.”

“… fluxo de pagamento aos credores externos, que não respeita o limite imposto pelo artigo 2º, parágrafos 1º e 2º, da Resolução nº 82, de 1990, do Senado Federal.”

Outros aspectos importantes foram levantados pelo Senador Eduardo Suplicy:

Voto em separado, vencido, do Senador Eduardo Suplicy, na Comissão de Assuntos Econômicos:

“O referido contrato foi, na Comissão de Assuntos Econômicos, objeto de análise onde foram constatadas várias impropriedades, além de lacunas e omissões, que dificultaram uma profunda e correta apreciação do mesmo.”

“2º) Os termos do acordo proposto isenta de quaisquer impostos os bônus dos juros devidos, contrariando a Constituição da República Federativa do Brasil em seu artigo 150, inciso II, (…)”

“3º) O Sumário dos Termos do Acordo contém clausula sobre o pagamento com despesas de hospedagem, transporte e honorários advocatícios efetuadas pelo Comitê Assessor de Bancos, que são explicitamente proibidas pela Resolução 82/90, artigo 4º, parágrafo 11.

Este Senador obteve informação junto ao Banco Central de que nas negociações de 1987/88 estas despesas somaram 20 milhões de dólares…”

“Isto equivale a dizer que nossos Estados e Municípios, que sabemos inadimplentes em sua maioria, para com os depósitos exigidos pela Resolução 1564, do Banco Central,terão agora de arcar com as obrigações adicionais acordada na renegociação apreciada.”

“… Outro agravante decorre do fato de a garantia do pagamento advir das cotas do Fundo de Participação dos Estados e do Fundo de Participação dos Municípios, pois sendo a União a arrecadadora e repassadora de tais recursos, ela em caso de inadimplência de Estados e Municípios, já disporá de autorização legal para reter as referidas cotas.”

Apesar dos votos contrários, foi aprovada a Resolução do Senado 20/91, possibilitando a realização das negociações prévias ao Plano Brady. Evidencia-se a necessidade de aprofundamento das investigações de tais operações prévias, a fim de certificar se não teria havido negociação de dívidas já prescritas, conforme mencionado ao final do capítulo II da presente análise.

A novação – transformação de uma dívida em outra – deve ter uma causa legítima. A dívida externa contratual com bancos privados vinha sendo objeto de graves questionamentos de ordem legal, como ressaltado pelo Senador Rui Bacelar[7], podendo ter havido inclusive prescrição dessa dívida[8], sendo que atos ilícitos não geram conseqüências lícitas – princípio elementar de ordem jurídica.

Cabe ressaltar também o indício de nulidade dos acordos da Fase IV das renegociações com bancos privados internacionais, cuja formalização se completou em 03/11/1988, com a última assinatura, conforme documento da Notaria Pública de Nova Iorque disponibilizado pela Procuradoria Geral da Fazenda Nacional à CPI[9]. Tais acordos da Fase IV não chegaram a ser submetidos ao Congresso Nacional, conforme determina expressamente a Constituição Federal promulgada em 05/10/1988, o que demanda estudo jurídico especializado, especialmente diante do que consta do Parecer PGFN/COFE/Nº. 217/89, de 31.03.1989, citado no Capítulo II da presente análise.

Em 1992, foram tomadas as providências para a conversão da dívida nos moldes do Plano Brady, com a aprovação da Resolução nº. 98/92, do Senado Federal, que “autorizou o reescalonamento e refinanciamento da dívida externa de médio e longo prazo junto a bancos comerciais, a conceder garantias, a assumir dívidas externas de entidades federais extintas ou dissolvidas”, nos moldes do denominado Plano Brady, “no valor de até US$ 57,000,000,000.00 (cinqüenta e sete bilhões de dólares norte americanos), na conformidade do Sumário de Principais Termos ( Term Sheet), do Pedido de Dispensa de Cumprimento de Obrigações e dos demais documentos que acompanham a Mensagem Presidencial nº 707, de 13 de novembro de 1992”.

O Senado Federal enviou à CPI cópia do processado relativo à aprovação da referida Resolução nº. 98, aprovada em 23 de dezembro do conturbado ano de 1992. Observa-se que a Mensagem Presidencial Nº. 707[10] fora recebida no Senado em 16.11.1992 – um mês após a morte de Ulisses Guimarães e Severo Gomes, e em meio ao julgamento do impeachment do presidente Fernando Collor de Mello, e sucessivas substituições de ministros da Fazenda, portanto, em contexto conturbado. A Resolução nº. 98/92 foi aprovada em poucas semanas, às vésperas do Natal, no dia 23.12.1992, com voto em separado, contrário, do Senador Eduardo Suplicy, também vencidos os senadores Ruy Bacelar, Pedro Teixeira e Nelson Wedekin, ou seja, em poucas semanas o Senado aprovou a vultosa negociação, apesar dos votos em contrário, que alertavam para questões relevantes, parcialmente transcritas a seguir, dada sua importância histórica:

VOTO EM SEPARADO

SENADOR EDUARDO MATARAZZO SUPLICY (PT-SP)

“Infelizmente, a pressa com que se procura obter uma decisão do Senado Federal inviabiliza uma discussão aprofundada.”

(…)

“A propaganda oficial da época dizia que era um dos melhores acordos alcançados por um país devedor, que ele traria um alívio substancial para o serviço da dívida externa, que proporcionaria recursos novos para a retomada do desenvolvimento, etc, etc. No entanto, o que presenciamos após o acordo foi fuga do capital, aceleração inflacionária e interrupção do crescimento econômico. Este fato é admitido pelo Relator, Senador José Fogaça, que, na página 3 de seu Parecer reconheceu que o acordo de 1988 resultou na imposição de sacrifícios desproporcionais ao Brasil e teve vida curta. Após realizar em 1988 vultosas transferências financeiras para o exterior, as reservas brasileiras desceram ao (sic) crítico e o governo Sarney teve que suspender novamente os pagamentos.”

(…)

“As negociações anteriores a 1989 foram desfavoráveis ao País em parte devido à não-participação do Legislativo. As negociações eram realizadas praticamente a portas fechadas entre funcionários do Banco Central e Ministério da Fazenda e os banqueiros estrangeiros. A atitude dos negociadores brasileiros era, em muitos casos, ditatorial. Assumiam enormes compromissos em nome da Nação e não se julgavam no dever de prestar maiores esclarecimentos. O Senado Federal nada mais podia fazer além de carimbar os acordos.”

(…)

“Apesar da tabela do negociador fazer revelações importantes, devo manifestar minha discordância em relação à metodologia utilizada. Ao calcular os descontos efetivos, o negociador deduz dos descontos brutos o financiamento de garantias, mas logo depois soma o pré-pagamento de principal e depósito de juros.”

(…)

“Quanto à metodologia utilizada pelo negociador brasileiro, ela tende a superestimar o impacto de curto e médio prazo dos descontos, apresentando critérios mais favoráveis aos bancos do que a própria metodologia empregada em estudos oficiais do FMI e do BIRD. Neste particular os negociadores brasileiros estão sendo mais realistas do que o rei. Eles estão tentando mostrar uma generosidade que os credores não tiveram com o Brasil.”

(…)

“Além de implicar a realização de pagamentos maciços ao exterior, este acordo ainda estabelece compromissos desvantajosos de conversão da dívida externa. Nesse particular, o acordo brasileiro é inferior inclusive ao acordo do México. Enquanto o programa de conversão da dívida mexicana captou um desconto de 52%, o que aliás não o impediu de atrair participação entusiástica dos bancos credores, o protocolo brasileiro prevê o compromisso da conversão ao par de parte substancial dos ativos do menu. No entanto, a conversão ao par da dívida brasileira, está em evidente contradição com o artigo 5º da Resolução nº 82/1990 do Senado Federal, o qual estabelece que os créditos da dívida externa só poderão ser utilizados no Programa Nacional de Desestatização se sofrerem deságio prévio através de mecanismos de mercado.

Um país como o Brasil, que há vários anos está tendo dificuldades para realizar um ajuste fiscal, não pode se dar ao luxo de abrir mão de dinheiro vivo na realização das privatizações. Esse acordo da dívida externa está procurando impor o compromisso de aceitação de títulos desvalorizados sem desconto e, ainda por cima, contrariando os parâmetros fixados pelo Senado Federal na Resolução nº 82,

A propósito das novas regras sobre a conversão, existem vários pontos que merecem ser elucidados. Por exemplo, quais as razões que levaram o governo Collor a negociar um acordo que concede tratamento preferencial às agências e subsidiárias de bancos brasileiros no exterior? De acordo com a Exposição de Motivos, esses bancos brasileiros poderão utilizar seus créditos no programa de privatização sem oferecer qualquer deságio e sem obrigação de aportar dinheiro novo. Não me ocorre nenhuma razão de ordem econômica para abrir uma exceção à Resolução nº 82/1990, incluindo acordo do programa de conversão da dívida tão desvantajoso. O Governo sequer se deu ao trabalho de apresentar uma justificativa técnica para tentar tal violação aos parâmetros fixados pelo Senado.”

(…)

“Outro aspecto problemático do acordo está no fato de que ele está sendo apresentado no contexto de uma tentativa de restringir a liberdade do Presidente Itamar Franco, que terá que aceitar o tutelamento do FMI. O Brasil terá que adequar seu programa de ajustamento às políticas do FMI e do BIRD. O acordo pode significar o começo do enquadramento do governo Itamar à agenda do chamado Consenso de Washigton.

Aqui cabe citar importante manifestação de um economista brasileiro, o Dr. Pedro Malan. Em um artigo relativamente recente, publicado na Revista de Economia Política, edição julho-setembro de 1991, o Dr. Pedro Malan observa à página 10 que:

“O triste desempenho da maioria dos países latino-americanos por quase uma década, bem como o desempenho de muitos países africanos por quase duas décadas… suscita dúvidas fundamentais sobre se a agenda de Washington seria suficiente para restaurar o crescimento e o desenvolvimento econômico uma vez atingida a estabilidade e eliminada as piores formas de distorção de preços.”

Neste trecho, o negociador da dívida externa reconhece que o liberalismo de Washington pode não ser o melhor caminho para o desenvolvimento econômico do Terceiro Mundo. Esta citação está sendo feita rigorosamente dentro do contexto: o título deste artigo é “Crítica ao Consenso de Washington”. O Dr. Pedro Malan atribui aos equívocos da chamada agenda de Washington parte das responsabilidades pelo triste desempenho da América Latina durante a década de oitenta e de alguns países africanos durante as duas últimas décadas.”

(…)

“O que aconteceu foi justamente o contrário. O Brasil passou quase toda a década de oitenta se sacrificando para atender aos compromissos da dívida externa. Não vivemos na marginalidade, muito pelo contrário. Vivemos sob o tutelamento rigoroso, com rédeas curtas. Os credores impuseram severas restrições à nossa política econômica. O Brasil passou uma década orientando sua economia para o pagamento da dívida externa. Realizamos uma gigantesca transferência de recursos financeiros para os credores externos. Durante quase toda a década de oitenta, a dívida externa foi nossa prioridade número 1. E, em nome do pagamento dela, o governo brasileiro deu calote em sua dívida social, jogou dezenas d emilhões de brasileiros abaixo da linha da pobreza, arruinou a classe média, empobreceu ainda mais o País.

É bem verdade que o Brasil decretou duas moratórias durante os anos oitenta, mas ambas as moratórias foram resultantes de crises cambiais. O Ministro Dilson Funaro iniciou sua gestão pagando pontualmente a dívida externa. Quando percebeu que o pagamento se tornara impossível, ele decretou uma moratória para preservar o nível mínimo de reservas. Eles jamais desejou desligar o Brasil da comunidade financeira internacional; ele apenas reivindicou condições de pagamento justas. Quanto ao Ministro Maílson, que era tido como homem de confiança dos banqueiros internacionais, ele só decretou moratória porque não conseguiu cumprir os compromissos de pagamento que ele próprio assumiu. Portanto, é injusto atribuir nossas dificuldades econômicas às moratórias que o Brasil teve a contragosto, que declarar.”

(…)

“Senhores, não há motivo lógico que justifique uma aprovação precipitada e incondicional deste acordo.”

A CPI constatou que na mesma época da negociação do Plano Brady, em 1992, o país se encontrava em negociação com credores diversos, no denominado “Clube de Paris”, conforme EM – Exposição de Motivos nº. 065/92, de 16/03/1992, na qual se evidencia, uma vez mais, a assunção de dívidas do setor privado:

“Exposição de Motivos nº. 065/92, de 16/03/1992

(…)

- A dívida objeto de reestruturação diz respeito unicamente às obrigações contraídas diretamente pela União ou por ela garantidas, já que, com base no conceito de capacidade de pagamento que tem norteado a atual etapa de renegociação da dívida externa brasileira, os valores relativos à dívida do setor privado a partir de 01.01.91 – bem assim à da Petróleo Brasileiro S/A e da Companhia Vale do Rio Doce (CVRD) a partir 01.04.91 – foram excluídas do universo de “dívida afetada” e definidos como livremente remissíveis aos credores no exterior. Os valores relativos as obrigações outras que não aquelas contraídas diretamente pela União ou por ela garantidas e depositadas junto ao Banco Central do Brasil, por força de regulamentação, até 31.03.91, no caso da Petrobrás e da Cia. Vale do Rio Doce (CVRD), e até 31.12.90, no caso dos demais devedores, também estão incluídos no universo da dívida a ser reestruturada.

(…)

- O exercício de reestruturação previsto abrangerá os valores de principal e de juros relativos à dívida indicada em 6, acima com vencimento até 31.12.91 (os “atrasados” ) e de 01.01.92 a 31.08.93 (a “dívida consolidada”) .

(…)

Marcílio Marques Moreira

Ministro da Economia, Fazenda e Planejamento

Depreende-se que as dívidas do setor privado até 01.01.1991 foram incluídas na renegociação, o que se confirma por meio do Parecer nº. 79/1992 (proferido pela Comissão de Assuntos Econômicos do Senado Federal – CAE – que analisou a referida Exposição de Motivos, a fim de aprovar a Resolução nº. 7, de 30.04.1992, aprovada com voto contrário, em separado, do Senador Eduardo Suplicy), do qual constou explicitamente que “A renegociação tomou por base o conceito de capacidade de pagamento que abrange a chamada “dívida afetada”. No caso do Clube de Paris, a dívida afetada abrange as obrigações contraídas diretamente pela União ou por ela garantidas, assim como as dívidas do setor privado depositadas no Banco Central até 31.12.90. (…)

Cabe ressaltar alguns trechos da avaliação da Comissão de Assuntos Econômicos do Senado Federal contidas no precitado parecer:

“Além de não estar obtendo nenhuma redução do montante de sua dívida o Brasil não conseguiu se quer um perfil de pagamento dos mais favoráveis. (…) Esses números mostram que a dívida brasileira junto ao Clube de Paris foi reescalonada no limite da pressão máxima. Considerando que o Brasil é um país que sacrificou praticamente toda a década de oitenta por conta da crise da dívida externa, era de se esperar um pouco mais de flexibilidade por parte dos nossos credores. (…)

É lamentável que os países ricos tenham esquecido tão rápido as lições da Historia. O Brasil, desde 1982, vem tendo que realizar transferências financeiras líquidas ao exterior superiores, em média, a 3% do PIB, sendo que em vários anos deste período tivemos que transferir mais de 5% do PIB. Não é admissível que um país subdesenvolvimento, com problemas sociais tão graves, continue sendo submetido a sacrifícios proporcionalmente aos que foram impostos à Alemanha.

A mesma E.M. 065/92 destaca que “O valor total a ser reestruturado engloba as obrigações originais contraídas anteriormente a 31.03.1983 (…)”.

Tal fato denota a existência de parcelas de dívida vencida desde 1983, aspecto relevante face ao “Estatuto de Limitações[11]” relacionado à prescrição de dívidas, previsto nas leis de Nova Iorque, que regiam todos os contratos firmados com bancos privados na década de 80 e que determina a prescrição de dívidas quando estas não são pagas pelo espaço de seis anos.

Constata-se, portanto, que além da conturbada conjuntura política interna – com impeachment do presidente da República e constante troca de ministros da Fazenda, dentre outros fatos – a conjuntura externa era marcada por pressão conjunta dos credores, com negociações simultâneas no âmbito do Clube de Paris para acordar minuta compreendendo débitos desde 1983; no âmbito do Comitê de Bancos Privados, para acordar a conversão da dívida nos moldes do Plano Brady, além de acordo com o FMI, que era pré-requisito para o acordo com os bancos privados, conforme cláusulas em todos os contratos do Plano Brady disponibilizados à CPI:

- COMPROMISSOS

(a) Compromissos Afirmativos. O Emitente estipula e concorda que, enquanto qualquer Bônus permanecer não-pago, o Emitente:

(…) Manter-se-á como membro do FMI, do BID e do BIRD e manterá seu direito de utilizar os recursos gerais do FMI

Constou também da Minuta acordada no Clube de Paris em 24, 25 e 26 de fevereiro de 1992:

“Os representantes do Fundo Monetário Internacional descreveram a situação econômica do Brasil e os elementos principais do programa de ajuste empreendido pelo Governo do Brasil e apoiado pelo ‘arranjo stand-by’ com o Fundo Monetário Internacional, aprovado pela Diretoria Executiva do fundo em 29 de janeiro de 1992. Esse arranjo ‘stand-by’ abrange o período que se estende até 31 de agosto de 1993 e envolve compromissos específicos nos campos econômico e financeiro.”

De fato, do Acordo de 1992 do governo brasileiro com o FMI constaram, explicitamente, os compromissos do Brasil em vários campos, cabendo ressaltar os seguintes, que mencionam o programa de privatizações, a reestruturação da dívida dos estados e municípios, a liberalização de transações com o exterior, a desindexação dos salários, esforço para reescalonar as dívidas com bancos privados e Clube de Paris:

“24. Um programa ambicioso de privatização, que deverá render aproximadamente US$18,0 bilhões nos próximos anos, foi iniciado, em outubro de 1991, com a venda da USIMINAS – uma companhia siderúrgica, que é a maior da América Latina. Outras três empresas públicas menores foram desde então leiloadas. Ademais, o Governo pretende levar adiante o programa de privatização por meio da venda da maioria acionária que detém em aproximadamente 10 companhias nos setores de siderurgia, petroquímica, fertilizantes e transporte. O Governo também venderá sua participação minoritária em 16 outras empresas do setor petroquímico. O programa de privatização está aberto à participação de investidores estrangeiros e, no ritmo atualmente contemplado, deverá render anualmente o equivalente a 0,5 por cento do PIB em 1992-1993.

(…)

- Para obter um ajuste adicional das finanças, em outubro o Governo Federal submeteu ao Congresso propostas de mudanças institucionais que buscam modificações na repartição de receita entre os Governos Federais, Estaduais e Municipais para 1992 e 1993, a proibição de novas emissões de títulos da dívida pública pelos Estados, e um programa de reestruturação da dívida onde o Governo Federal assumirá a dívida dos Estados em troca da adoção de um programa de ajuste por um prazo de dois anos, o que facilitará a reestruturação dos gastos estaduais; a tributação de ganhos de capital auferidos através de subsídios ao crédito habitacional, os quais, de outra forma, poderiam comprometer os esforços de estabilização fiscal nos próximos anos; e a tributação da distribuição de combustíveis, cujos recursos estão sendo aplicados na construção e manutenção de estradas. (…)

(…)

- O programa econômico do Governo continua a dar ênfase à liberalização das transações internas e externas. Os controles de preço estabelecidos em 31 de janeiro de 1991 foram gradualmente eliminados, aplicando-se, agora, apenas a uma pequena cesta de produtos básicos e a certos setores oligopolistas. A gama de preços monitorados também tem sido substancialmente reduzida, e deverá ser eliminada à medida em que a inflação decline. Progresso adicional na redução da intervenção estatal na economia e na promoção de investimentos externos diretos deverá ser alcançado com mudanças institucionais que trarão investimentos privados em áreas até aqui reservadas ao setor público, tais como telecomunicações, mineração, transporte e comercialização de petróleo, e com um tratamento igualitário para empresas de capital nacional e estrangeiro. (…)

(…)

- No contexto dos esforços visando menor intervenção no mercado de trabalho. O Governo tem adotado medidas para reduzir a indexação salarial no processo de negociação dos salários. A indexação dos salários dos servidores públicos federais foi abolida e em setembro de 1991 nova legislação foi aprovada, reduzindo a abrangência da indexação dos demais salários. Um sistema de proteção salarial até a faixa de três salários mínimos foi adotado com reajustes a cada quatro meses com base na inflação passada combinado com antecipações bimestrais de no mínimo 50 por cento da inflação ocorrida nos dois meses anteriores, A política salarial será permanentemente avaliada de forma a ser compatível com a redução da inflação e com a retomada do crescimento econômico, que se almejam alcançar.

(…)

- O Governo continuará a realizar todos os esforços para normalizar suas relações com a comunidade financeira internacional de modo coerente com o seu compromisso de reintegração do Brasil na economia mundial, e de forma compatível com o esforço para realizar o ajuste fiscal e para assegurar uma taxa adequada e sustentável de crescimento econômico. Neste contexto, o Governo deverá:

- a) realizar todo o esforço possível para alcançar, até março de 1992, acordo com os credores oficiais sobre a eliminação de atrasados. Para este fim, o Governo procurará refinanciar os atrasados e as obrigações correntes do serviço da dívida com os credores do Clube de Paris relativamente à dívida elegível do setor público não-financeiro. (…);

- b) buscar aumentar os desembolsos do Banco Mundial, do BID e credores oficiais, inclusive de recursos para o apoio às reformas estruturais em curso;

- c) continuar os esforços para alcançar um acordo abrangente e duradouro com os bancos privados internacionais credores que satisfaça às necessidades de financiamento externo durante o programa, ao mesmo tempo que contribua satisfatoriamente para um balanço de pagamento viável no médio prazo. (…) continuar a pagar todo o serviço da dívida vincenda correspondente à dívida bancária não-elegível; fará pagamentos parciais de juros vincendos sobre dívidas elegíveis devidas aos bancos credores pelo restante do setor público não-financeiro; e permitir o uso de títulos da dívida externa no seu programa de privatização. A fim de auxiliar o financiamento das operações de redução da dívida, o Governo está solicitando a reserva de 25 por cento de cada saque a ser efetuado no âmbito deste acordo “stand-by. (…)

- Face ao pesado ônus do serviço da dívida tanto sobre as finanças públicas quanto sobre o balanço de pagamentos no médio prazo, o governo limitará a contratação líquida de novos empréstimos externos pelo setor público, inclusive empréstimos de curto prazo pelo setor público não-financeiro (…).”

Esse resgate histórico é importante para compreender a conjuntura em que foi pactuada a relevante negociação da dívida externa com bancos privados, nos moldes do plano Brady, que é objeto do presente capítulo, no qual se buscou verificar as condições dessa negociação, embora os principais documentos, referentes às conciliações entre as dívidas anteriores (contratuais) e os novos bônus emitidos, não tenham sido proporcionados pelo Banco Central à CPI, apesar de reiteradas solicitações.

É fundamental obter os dados de tais conciliações por várias razões, especialmente para se determinar a transformação de dívidas privadas em dívidas públicas, bem como para determinar se houve a renegociação de dívidas que já se encontravam prescritas, o que configuraria relevante dano ao patrimônio público nacional.

Relativamente à assunção de dívidas privadas, o Banco Central prestou[12] à CPI as seguintes informações, com a sugestão de constituição de grupo de trabalho:

“Com referência ao Ofício nº. 162/10-P, informo que as parcelas de dívida externa privada que foram transformadas em dívida pública a cargo deste BCB são aquelas que permaneceram em depósito sob o Acordo MYDFA e foram trocadas por bônus em abril de 1994. Dado o tempo decorrido e dificuldades já descritas em notas anteriores, não há como realizar, no curto prazo, pesquisa para identificar as milhares de parcelas em suas diferentes moedas, que foram convertidas em bônus. Ademais, os dados estão registrados em sistemas informatizados que já foram desativados, cuja operação é complexa e para a qual esta Autarquia não dispõe de especialistas com os conhecimentos necessários. Haveria que se constituir grupo de trabalho para se estudar os termos dos contratos e a seguir proceder à pesquisa, tarefa que não é possível desenvolver com os atuais recursos da Unidade.”

Dada a relevância do fato de que dívidas privadas foram transformadas em dívida a cargo do Banco Central; considerando os montantes envolvidos no Acordo MYDFA (US$ 61 bilhões) e na troca por bônus em abril de 1994 (quase US$ 50 bilhões), de fato é necessário constituir o grupo de trabalho sugerido pelo Banco Central, para o aprofundamento das investigações e completa apuração dos fatos.

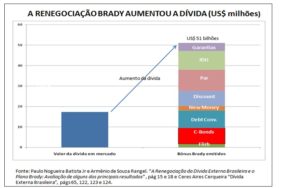

A CPI constatou que a negociação do Plano Brady brasileiro não levou em consideração o baixo valor de mercado das dívidas anteriores que, embora fossem “contratuais”, eram amplamente negociadas pelos bancos privados internacionais no mercado secundário e possuíam um preço em tais mercados. A Costa Rica, por exemplo, na mesma época, recomprou boa parte de sua própria dívida em mercado secundário com desconto de 84%[13].

Enquanto a dívida externa contratual era negociada no mercado secundário cotada a baixo valor de mercado, conforme várias evidências citadas na presente análise, os negociadores brasileiros assumiram o compromisso de que o Brasil não poderia adquirir qualquer parcela da dívida, enquanto o país não integralizasse as garantias colaterais exigidas para a concretização da operação de troca da dívida, que veio a ser realizada em 15 de abril de 1994, ou seja, enquanto qualquer banco poderia comprar parcelas da dívida externa comercial brasileira a baixo preço, no mercado secundário, o Brasil destinava seus recursos para a compra de títulos da dívida norte-americana para integralizar as garantias colaterais.

A CPI apurou uma série de indícios de irregularidades na emissão do bônus Brady, que foi objeto de negociação em Luxemburgo, pois sua negociação nos Estados Unidos ou em qualquer outra Bolsa de Valores regular não era permitida, uma vez que tais bônus emitidos possuíam uma série de restrições: não atendiam às exigências da Lei de Valores de 1933 e não puderam ser registrados na SEC[14], pois os títulos emitidos por ocasião do Plano Brady não foram objeto de oferta pública, tendo ocorrido unicamente uma troca direta com os bancos que detinham alguma parcela da dívida externa negociada com os mesmos em 1988, nos moldes de uma operação “privada”.

Os bônus Brady resultantes da troca dessa dívida contratual desvalorizada foram posteriormente acatados como moeda para as privatizações de empresas estatais brasileiras. A CPI constatou também que a partir de 1998, tais títulos passaram a ser convertidos em títulos da Dívida Interna brasileira[15], tendo também sido objeto de troca por outros títulos da dívida externa (por exemplo, C-Bond por A-Bond, em 2005) e objeto de resgate antecipado em 2006[16].

As emissões de títulos da dívida externa a partir de 1995 tiveram como justificativa a substituição de dívida interna por externa, ou seja, a natureza da dívida externa mobiliária a partir de 1995 foi exclusivamente financeira – dívida para pagar dívida, interna e externa.

Não se vislumbra justificativa legítima para a troca da dívida efetuada nos moldes do plano Brady, a não ser do ponto de vista dos credores, que se encontravam dispersos, com parcelas de dívida externa eivada de graves questionamentos jurídicos. Do ponto de vista do Brasil, a operação foi onerosa e ainda exigiu garantias colaterais, beneficiando unicamente aos credores.

Os documentos disponibilizados pelo Tribunal de Contas da União à CPI revelam que a conversão da dívida externa com bancos privados, nos moldes do Plano Brady, não foi objeto de auditoria por aquela Corte de Contas, tendo havido apenas investigação parcial sobre o preço de aquisição de parte de garantias colaterais e investigação pontual sobre a dispensa de aporte de dinheiro novo pelos bancos brasileiros, em desacordo às disposições de um dos contratos do Plano. Também não foi objeto de investigação pelo TCU a transformação de dívidas privadas em dívida pública, sendo relevante a sugestão do Banco Central de constituição de um grupo de trabalho para o aprofundamento das investigações.

A principal conclusão da presente análise preliminar é a necessidade de realização de completa auditoria dessa vultosa negociação, bem como o aprofundamento das investigações, considerando os graves indícios de novação de dívida possivelmente prescrita, além de novação de dívida de baixo valor de mercado em bônus posteriormente utilizados no processo de privatizações, ou trocados por dívida interna, por dívida externa ou resgatados antecipadamente, por valor de face, em operações que sempre resultaram em ônus para o Erário.

III.1.1 – CONJUNTURA

No plano internacional, é importante registrar que o Plano Brady foi implementado simultaneamente em mais de 20 países, com algumas diferenciações entre as negociações, mas todas com o mesmo viés: proposta de aparente desconto no valor da dívida existente[17], mediante sua transformação em títulos mais facilmente negociáveis no mercado secundário, e exigência de garantias colaterais representadas por títulos do Tesouro norteamericano.

Internamente, a conjuntura nacional, à época da discussão das medidas preparatórias que determinaram o marco da conversão de grande parte da dívida externa com bancos privados nos moldes do Plano Brady – dezembro/1992, quando foi aprovada a Resolução 98/92 – era de grande instabilidade política, diante do impeachment do Presidente Fernando Collor de Mello e sucessivas trocas de Ministro da Fazenda. Adicionalmente, havia forte abalo emocional diante do desaparecimento de Ulisses Guimarães e da morte de Severo Gomes e respectivas esposas.

Durante o período das negociações do Plano Brady houve grande rotatividade de ministros da Fazenda:

- Marcílio Marques Moreira, de 10/05/1991 a 02/10/1992;

- Gustavo Krause Gonçalves Sobrinho, de 02/10/1992 a 16/12/1992;

- Paulo Roberto Haddad, de 16/12/1992 a 01/03/1993;

- Eliseu Resende, de 01/03/1993 a 19/05/1993;

- Fernando Henrique Cardoso, de 19/05/1993 a 30/05/1994.

Conforme depoimento do economista Dércio Garcia Munhoz à CPI, em 25.11. 2009, as finanças do Estado também se encontravam caóticas:

“Bom, com essas coisas todas, nós entramos depois nos anos 90, com o Governo do Collor, e o Governo do Collor fez o seguinte: pegou um ano de 89 caótico em termos de finanças públicas, em que o Tesouro chegou a pagar, ou o Banco Central, em fevereiro e março de 1989, logo depois do Plano Verão, em 2 meses, 35% de juros em reais. Ou seja, o que se levaria 10 anos aplicando em títulos americanos, depende da taxa de juros, evidentemente, pagou-se em 2 meses apenas, no início de 89, fevereiro e março. O que aconteceu é que, a partir de 89, se perdeu o controle das finanças públicas. E o próprio Governo teve dificuldade de controlar o Ministério da Fazenda, nós todos sabemos. O Ministério da Fazenda se tornou praticamente autônomo, atuando junto com o Banco Central e com o sistema bancário.

Quando vem o Governo Collor, no início de 90, ele faz o seguinte — a primeira equipe do Governo Collor: não dá correção inflacionária nos títulos públicos e provoca uma redução brutal na dívida pública, em março, abril de 90, foi mais ou menos da ordem de 50 bilhões de dólares a redução. Reduziu um terço o valor real da dívida pública. Claro que ele pagaria caro por isso, mesmo que depois ele mudasse Ministro e colocasse uma equipe bem a molde da linha liberal, mas ele não conseguiu segurar mais as coisas.”

As dificuldades de cumprimento das obrigações do endividamento externo, surgidas desde a crise de 1982, decorrentes principalmente do forte impacto provocado pela elevação unilateral das taxas de juros internacionais pelo FED norte-americano[18], foram agravadas com as onerosas renegociações e mecanismos criados na década de 80.

O volume de recursos transferidos ao exterior no período analisado no capítulo II da presente análise, de 1983 a 1992, foi espantoso: US$ 170 bilhões em juros e amortizações, sendo que a transferência líquida no período foi da ordem de US$ 88 bilhões. O saldo da dívida em 1983 era de US$ 85,49 bilhões e em 1992 atingiu US$ 128,66 bilhões[19], ou seja, embora “devedor”, o país tornou-se exportador de capitais ao exterior, com uma significativa transferência líquida anual de recursos, conforme demonstra o gráfico seguinte.

Tal circunstância levou o país a algumas suspensões temporárias de pagamento das obrigações com o exterior, embora grandes somas tenham sido destinadas diretamente aos credores por ocasião dos empréstimos assumidos pelo Banco Central junto aos bancos privados internacionais, quando foram firmados acordos denominados de “Dinheiro Novo”, conforme CGA-1983 e CGA-1984 (Acordo de Crédito e Garantia de 1983 e 1984[20]).

As significativas transferências de recursos por parte do Brasil ao exterior são retratadas no gráfico a seguir, elaborado com base nos dados fornecidos pelo Banco Central à CPI:

Gráfico – Transferências líquidas relativas à dívida externa total

Fonte: Dados do Banco Central – Nota Técnica DEPEC – 2009/248.

Nota: Transferência líquida = Empréstimos recebidos – Amortizações – Juros pagos e refinanciados + líquido de curto prazo. A metodologia utilizada pelo BACEN excluiu empréstimos inter-companhias.

Costuma-se, injustamente, destacar as moratórias técnicas[21] a que o país precisou recorrer no período analisado (1983 a 1992), sem, contudo, ressaltar a impressionante transferência líquida de capitais ocorrida no mesmo período, conforme evidenciado no gráfico acima, período em que o chamado “dinheiro novo” não significou novo recurso para investimento no país, mas apenas nova dívida contraída para liquidar compromissos anteriores.

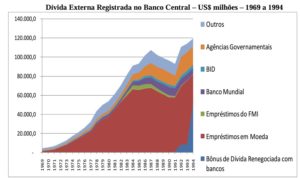

Cabe ressaltar também que a maior parte da dívida externa correspondia a dívida contratada com bancos privados (“Empréstimos em Moeda”), como evidenciado no gráfico a seguir, construído com dados extraídos dos Relatórios anuais publicados pelo Banco Central.

Dívida Externa Registrada no Banco Central – US$ milhões – 1969 a 1994

Fonte: Relatórios Anuais do Banco Central disponibilizados à CPI da Dívida.

O gráfico permite visualizar nitidamente que, a partir do início da década de 90, iniciou-se o processo de substituição da dívida contratual por bônus (operações indicadas em azul no gráfico), com o lançamento do IDU Bonds e BIB. Em 1994 essa dívida foi transformada nos bônus Brady[22].

O mesmo gráfico também evidencia que não houve redução na dívida externa total quando da negociação nos moldes do Plano Brady, em 1994, mas apenas a substituição de uma dívida por outra.

A principal limitação das investigações da operação se deveu à falta de acesso às conciliações dessa transformação, como se descreve a seguir.

III.1.2 – OUTRAS LIMITAÇÕES À INVESTIGAÇÃO DO PLANO BRADY[23]

A presente análise ficou significativamente prejudicada diante da ausência de resposta, por parte do Banco Central, ao item II do Requerimento de Informações nº. 56/09 da CPI da Dívida Pública, que solicitava as seguintes informações preliminares sobre a conversão de parte da dívida externa brasileira nos moldes do Plano Brady:

“II – Relativamente às negociações do governo brasileiro com os bancos privados, que resultaram na emissão dos “Brady”, se requer:

- a) Cópia completa do documento original em língua estrangeira e cópia da respectiva tradução das CONCILIAÇÕES:

A1) de dívidas anteriores que foram “transformadas” nos vários tipos de bônus que integraram o Plano Brady.

A2) dos montantes distribuídos correspondentes a cada instituição credora conforme previsto nos contratos, a cargo do DEDIV, do Banco Central.

- b) Memória de Cálculo e respectivos detalhes das dívidas consolidadas e reconciliadas que foram consideradas passíveis de conversão nos termos do referido acordo, indicando na forma abaixo:

| Nome do acordo existente (dívida anterior) | Valor contratado | Detalhe dos valores pagos a título de amortização e juros desde a data do Acordo até a sua conversão em Brady | Valor consolidado Pendente de pagamento (discriminar amortização e juros pendentes) | Outros valores computados para conversão em Brady | Valor transformado em Brady | Tipo de Brady emitido, indicando o valor do mesmo |

- c) Detalhe das garantias adquiridas pelo governo brasileiro em cumprimento ao estabelecido nos contratos firmados no âmbito do Plano Brady, informando na forma abaixo:

| Tipo e valor do bônus Brady vinculado à garantia | Valor da garantia | Data de compra da garantia | Tipo de bônus comprado como garantia, especificando o rendimento obtido pelo mesmo e a data de vencimento | Fonte de financiamento par a aquisição da respectiva garantia, indicando os empréstimos tomados e respectivos valores e demais condições | Parcela das garantias depositadas nas reservas internacionais do país |

- d) Relativamente ao Plano Brady, apresentar listagem das opções exercidas pelos respectivos credores da dívida externa brasileira, quando da conversão nos respectivos tipos de Bônus Brady. Apresentar cópias ilustrativas dos telex de compromisso (Commitment Telex) enviados pelos credores relativos à referida conversão.

- e) Apresentar cópia do estudo elaborado pelo Departamento da Dívida Externa do Banco Central – DEDIV – acerca da conveniência de se antecipar a entrega das garantias, para 1995.

- f) Apresentar extratos referentes ao controle das referidas garantias (tanto das garantias conformadas em títulos ou bônus como em parte das reservas) ao longo dos anos até sua referida utilização, discriminando os saques efetuados e a referida destinação dos recursos.

- g) Informar se foram efetuados os registros previstos na Lei de Valores de 1933, referentes aos diversos tipos de Bônus emitidos no âmbito do Plano Brady. Em caso negativo, informar a qual registro foram submetidos tais bônus.”

O Banco Central enviou à CPI o Ofício 938.1/2009/BCB-Secre juntamente com Nota Derin/Gabin-2009/154, de 13/11/2009, “solicitando prazo adicional de 60 dias para as avaliações supramencionadas.”

Posteriormente, relativamente a esse mesmo pedido de informações sobre as conciliações da troca da dívida antiga pelos bônus Brady, em 10/12/2009[24], informou o Banco Central à CPI que “as informações solicitadas no item II são de grande complexidade e exigem atenta pesquisa da documentação, além de avaliação a ser feita pela área de informática sobre a viabilidade de se reativar os sistemas utilizados para esta negociação. Para sua resposta, faz-se necessária criteriosa pesquisa nos documentos e entendimento de seu teor, corroborando a necessidade do prazo adicional de 60 dias.”

A CPI concedeu prazo adicional de 15 dias para o atendimento do solicitado[25].

O Banco Central voltou a ratificar[26] a necessidade de prazo adicional, informando que “até o momento, a unidade de informática deste Bacen está avaliando a possibilidade de reativação dos sistemas e ainda não concluiu sua análise.”

Posteriormente, foi aprovado o Requerimento de Informações Nº. 72[27], cujo item 2 requereu:

“Conciliação entre os valores da dívida externa brasileira discriminada por devedor e credor antes e após cada “renegociação” objeto de cada Acordo resultante das negociações da dívida externa com bancos privados internacionais em 1983 (Fase I), 1984 (Fase II), 1986 (Fase III), 1988 (Fase IV), 1992 e 1994 (Fase V).”

Em atendimento ao referido requerimento 72, o Banco Central enviou à CPI[28] o esclarecimento transcrito a seguir:

- “Quanto ao item “2”, cumpre-nos tecer algumas considerações quanto ao processo de conciliação e renegociação da dívida externa brasileira. Durante o período, como os devedores originais estavam impossibilitados de efetuar o pagamento diretamente aos credores externos, foi estabelecido que, na data do vencimento da obrigação, os devedores deveriam procurar instituição financeira e fechar um contrato de câmbio simbólico. O valor da moeda nacional era então transferido pra este Banco Central, mantendo todas as informações da dívida em um programa desenvolvido para tanto pelo Departamento da Informática desta Autarquia, a saber: credor original; valor devido de principal e juros (dívida original); vencimento; “value-date” (data em que o devedor efetuava o pagamento no banco); número do Certificado de Registro; identificação de se tratar de operação com aval ou não do governo.

- De forma geral, após a definição de qual período seria renegociado, o banco agente da operação encaminhava uma lista contendo nome do credor e devedor original, vencimento e o número de Certificado de Registro. De posse da lista do credor, iniciava-se o processo de conciliação, ou seja, fazia-se uma comparação entre aquela lista e o valor depositado no Banco Central sob cada Certificado de Registro. As divergências entre as listas eram resolvidas consultando-se o esquema de pagamento detalhado no Certificado de Registro. Eventuais discrepâncias eram informadas ao credor ou ao devedor, conforme o caso, para que fossem realizadas as correções pertinentes, sempre com base nos dados do Certificado de Registro, documento acreditado por ambas as partes.

- Ao término desse processo de conciliação, que era manual, chegava-se ao valor final e o acordo bilateral era assinado, cujas cópias disponíveis neste Banco Central já foram encaminhadas à CPI através das Notas Técnicas Derin/Gabin – 2009/121, de 23.09.09; 2009/138, de 07.10.09; 2009/139, de 09.10.09; 2009/143, de 19.10.09 e 19.10.09 e 2009/149, de 29.10.09. Os valores constantes dos contratos assinados, portanto, já eram os valores conciliados e a conciliação manual não era guardada”.

O Ministério da Fazenda limitou-se a enviar à CPI[29] cópia da mesma Nota do Banco Central, supra mencionada.

Considerando que tal explicação não atendeu ao solicitado pela CPI, foi reiterado o pedido[30], nos seguintes termos:

“Neste sentido, considerando que o Banco Central assumiu o papel de devedor e que o Ministério da Fazenda representava a República como garantidor nos Acordos firmados com bancos privados internacionais nas respectivas Fases de negociação, reitero o pedido de informações, solicitando que o Banco Central [e o Ministério da Fazenda] disponibilize a apresentação das conciliações dos valores objeto das mencionadas negociações (ainda que manuais), especialmente dos Acordos de Crédito de 1983 (US$ 4,4 bilhões), de 1984 (US$ 6,5 bilhões), Multi-Year Deposit Facility Agreement (US$ 61 bilhões), em 1988, e da transformação em títulos objeto do Plano Brady em 1994.”

Em resposta, o Banco Central enviou à CPI[31] os seguintes esclarecimentos (O Ministério da Fazenda enviou à CPI [32] tão somente cópia de Nota produzida pelo Banco Central):

- “Sobre o Ofício nº. 152/10-P – Item 2.II – em aditamento às informações prestadas na citada Nota-Derin/Gabin-2009/172, informo que os trabalhos de conciliação de dívida, com vistas ao fechamento dos números sob os diversos contratos, em suas fases distintas de renegociação, exigiram a atuação do Banco Agente – Citibank-NY – e deste Bacen como intermediários do processo. De um lado, o Bacen, na qualidade de órgão depositário e representante dos devedores, e de outro o Citibank, como representante dos credores.

- As divergências objeto de conciliação eram, na sua maioria, oriundas de aplicação diversa, pelo devedor e credor correspondente, de data de vencimento de uma operação (parcela de principal ou de juros), também ocorrendo por diferença de taxas, erro de cálculo, alteração de credores (que negociavam seus ativos entre si no mercado secundário), mudança de moeda, etc.

- As informações relativas a cada operação (identificação do credor, certificado de registro, vencimento, data de depósito, moeda, valor), enviadas a este Bacen pelos devedores, eram inseridas em sistemas informatizados, enquanto o Banco Agente, de sua parte, adotava idêntico procedimento, coletando os dados fornecidos pelos credores. O cruzamento desses arquivos apontava as discrepâncias, gerando análises e procedimentos de verificação de dados e documentos, até se alcançar a conformidade por cada credor e devedor.

- Na década de 80, período mais crítico do endividamento, devido à crescente inadimplência por parte dos mutuários e às moratórias decretadas pelo País, os processos de conciliação exigiram a estruturação de grupos de trabalho constituídos por dezenas de especialistas, tanto neste Bacen quanto no Citibank-NY. Toda comunicação se dava por troca de mensagens via fax e telex. O fechamento dos números, ao longo desse processo que durou mais de uma década, produziu um volume imensurável de documento, dos quais grande parte perdeu qualidade de legalidade.

- A tempestividade exigida para conciliação da dívida sob os diversos contratos e a própria dinâmica do mercado e do processo de conciliação não permitiram a consolidação em números estanques antes da assinatura de cada acordo. Os números constantes dos CRs e ROFs representam as dívidas conciliadas e contratadas segundo os termos de cada renegociação.

- Sobre esse assunto, ratificamos, portanto, as informações prestadas na citada Nota-Derin/Gabin-2009/172, mormente o constante do seu item 5: ‘Ao término desse processo de conciliação, que era manual, chegava-se ao valor final e o acordo bilateral era assinado, cujas cópias disponíveis neste Banco Central já foram encaminhadas à CPI através das Notas Técnicas Derin/Gabin – 2009/121, de 23.09.09; 2009/138, de 07.10.09; 2009/139, de 09.10.09; 2009/143, de 19.10.09 e 2009/149, de 29.10.09. Os valores constantes dos contratos assinados, portanto, já eram os valores conciliados e a conciliação manual não era guardada’.”

São evidentes as contradições entre as afirmações contidas na Nota Derin/Gabin-2010/006 supra, ou seja:

- no parágrafo 7 se afirmou que não era possível “a consolidação em números estanques antes da assinatura de cada acordo” e no parágrafo 8 se afirmou que “os valores constantes dos contratos assinados , portanto, já eram os valores conciliados”;

- no parágrafo 5 se afirmou que “As informações relativas a cada operação (identificação do credor, certificado de registro, vencimento, data de depósito, moeda, valor), enviadas a este BCB pelos devedores, eram inseridas em sistemas informatizados” e que o “cruzamento desses arquivos apontava as discrepâncias, gerando análises e procedimentos de verificação de dados e documentos, até se alcançar a conformidade por cada credor e devedor” enquanto que no parágrafo 5 do Ofício anterior e 10 supra se afirmou que “Ao término desse processo de conciliação, que era manual, chegava-se ao valor final” e que “a conciliação manual não era guardada’.”

- Em Ofício anteriormente enviado à CPI[33] o Banco Central havia informado que “até o momento, a unidade de informática deste Bacen está avaliando a possibilidade de reativação dos sistemas e ainda não concluiu sua análise.”

A referida resposta demonstra uma deficiência de controle interno do Banco Central em relação aos registros referentes às vultosas negociações da dívida externa com bancos privados ocorridas na década de 80 e que depois foram transformadas em bônus Brady.

É relevante o fato de o Banco Central não possuir arquivos acessíveis de operação de troca de dívida externa que se encontrava a seu próprio cargo, especialmente considerando que essa troca envolveu montante superior a US$ 43 bilhões, além da compra de garantias colaterais superiores a US$ 3,8 bilhões, o que denota grave falha de controle interno.

Relativamente ao pedido de cópia do estudo elaborado pelo Departamento da Dívida Externa do Banco Central – DEDIV – acerca da conveniência de se antecipar a entrega das garantias, para 1995 informou o Banco Central, em 10/12/2009, que “pesquisas estão em andamento para a busca de tal estudo”.

Outra limitação importante foi a ausência de detalhamento das dívidas privadas que foram convertidas em dívida pública por ocasião dos acordos celebrados na década de 80 com os bancos privados, tendo em vista que o Banco Central se limitou a prestar[34] à CPI as seguintes informações, com a sugestão de constituição de grupo de trabalho:

“Com referência ao Ofício nº. 162/10-P, informo que as parcelas de dívida externa privada que foram transformadas em dívida pública a cargo deste BCB são aquelas que permaneceram em depósito sob o Acordo MYDFA e foram trocadas por bônus em abril de 1994. Dado o tempo decorrido e dificuldades já descritas em notas anteriores, não há como realizar, no curto prazo, pesquisa para identificar as milhares de parcelas em suas diferentes moedas, que foram convertidas em bônus. Ademais, os dados estão registrados em sistemas informatizados que já foram desativados, cuja operação é complexa e para a qual esta Autarquia não dispõe de especialistas com os conhecimentos necessários. Haveria que se constituir grupo de trabalho para se estudar os termos dos contratos e a seguir proceder à pesquisa, tarefa que não é possível desenvolver com os atuais recursos da Unidade.”

Dada a relevância do fato de que dívidas privadas foram transformadas em dívida a cargo do BCB, e considerando os montantes envolvidos no Acordo MYDFA (US$ 61 bilhões) e na troca por bônus em abril de 1994 (quase US$ 50 bilhões), de fato é necessário constituir o grupo de trabalho sugerido pelo Banco Central.

Cumpre ressaltar ainda que não foram enviados alguns contratos de fundamental importância para as investigações da operação de troca:

- Collateral Pledge Agreements, relativos aos contratos das garantias exigidas na negociação para o principal e juros dos Bônus PAR e DISCOUNT e para os juros dos Bônus FLIRB, entregue à CPI somente no dia 10/12/2009 a minuta do mesmo em inglês. Consta uma folha com assinaturas, sem data, cujo tipo de letra e de impressão difere completamente das demais folhas da minuta enviada à CPI;

- Phase-In Bonds, referente ao contrato dos bônus temporários até a conversão das opções dos credores pelo Discount Bonds;

- C-Bonds[35], referente ao contrato dos bônus que permitiam a capitalização de juros, e que foram posteriormente trocados, em 2005, por títulos A-Bond.

Mediante Ofício 53/09-P, de 21.10.2009, a CPI reiterou a solicitação dos referidos contratos, tendo o Banco Central respondido[36] que “ainda não foram concluídas as pesquisas para localização desse documento”.

A CPI solicitou ao Senado Federal[37] os documentos previstos no artigo 16 da Resolução do Senado nº. 98/92, que autorizou a reestruturação da dívida nos moldes do Plano Brady, que previa o envio, pelo Poder Executivo, de “comunicação ao Senado Federal informando a participação relativa das diversas fontes de financiamento das garantias iniciais (initial collateral) e submetendo a distribuição consolidada das opções definitivas aos credores.”

O Senado encaminhou à CPI o Ofício nº. 2649/2009-SF, juntamente com a documentação relativa à aprovação da Resolução nº. 90, de 04.11.1993, especialmente a Exposição de Motivos nº. 332/MF, do então ministro da Fazenda Fernando Henrique Cardoso, recebida no Senado Federal em 15.10.1993[38].

Constou da referida E.M. 332/MF, datada de 8 de outubro de 1993[39], a seguinte distribuição genérica, porém, ainda não definitiva, como ressaltado no item 4 do mesmo documento:

“Distribuição das Escolhas dos Bancos Credores Pelas Seis Opções do Menu Brasileiro Para Permuta do Principal da Dívida Externa do Setor Público.

- Em 8 de outubro de 1993, credores estrangeiros detentores de 95,11% do valor da dívida objeto do acordo haviam encaminhado ao Banco Central suas opções pelos instrumentos do menu brasileiro de permuta de dívida antiga. Nesta data, após a realização dos ajustes acordados entre o Brasil e o Comitê Assessor de Bancos, a distribuição das opções apresentou-se como segue: 33,16% para o Bônus ao Par, 35,00% para o Bônus de Desconto, 5,41% para o Bônus de Redução Temporária de Juros, 26,56% para o Bônus de Redução Temporária com Juros de Capitalização, 5,77% para o Bônus de Conversão de Dívida e 0,00% para a Opção de Reestruturação. Para as agências de bancos brasileiros no exterior, a distribuição das opções foi: 4,21% para o Bônus de Redução Temporária de Juros com Capitalização e 95,79% para o Bônus de Conversão de Dívida.”

Apesar de terem sido informadas as opções de forma estimada, em momento algum foi proporcionada ao Senado – nem à CPI – a conciliação detalhada das dívidas antigas com os novos bônus emitidos, o que significou grande limitação aos trabalhos de investigação por parte da CPI, razão pela qual sugerimos a continuidade dos trabalhos de investigação por parte do Ministério Público. É essencial detalhar a natureza das dívidas objeto de conversão, discriminando-se as parcelas referentes a “principal” – discriminando-se adicionalmente a origem de dívidas do setor público e do setor privado – bem como as parcelas provenientes de “juros” que foram convertidas em bônus, o que configura Anatocismo explícito, proibido pela legislação brasileira. Há que verificar, adicionalmente, se não teriam sido renegociadas dívidas que já poderiam estar prescritas, como já mencionado.

A mesma E.M. 332/MF destacava que “o acordo sobre a dívida externa de médio e longo prazo do setor público acarretará benefícios para o Brasil que vão além da redução do estoque da dívida” (…) “alívio do fluxo de caixa do setor externo, proteção contra flutuação de taxas de juros no mercado internacional, financiamento escalonado das garantias, possibilidade de redução da dívida mediante conversão dos bônus no processo de privatizações, redução do ‘risco Brasil’, com conseqüente diminuição dos spreads cobrados sobre débitos brasileiros e maior flexibilidade na administração do passivo externo por meio de operações de mercado.”

Tais assertivas não se verificaram na prática, como se analisa no presente capítulo, pois logo após a conversão da dívida houve aumento dos pagamentos ao exterior; a entrega de garantias colaterais foi antecipada, e não houve a devida transparência em relação à aplicação e administração dessas onerosas garantias[40]; o desconto anunciado pelo governo foi simplesmente aparente, pois não se considerou o baixo valor de mercado da dívida; o montante registrado no Passivo do Banco Central (US$ 27,6 bilhões) era bem inferior ao valor da dívida convertida, dentre outros aspectos analisados a seguir.

Tendo em vista que, por ocasião da emissão dos bônus Brady, a dívida externa brasileira se encontrava registrada no passivo do Banco Central (que assumiu o papel de devedor nos acordos com bancos privados internacionais decorrentes das fases I a IV realizadas na década de 80[41]) e que, em fevereiro de 2006, o Tesouro procedeu ao resgate antecipado de US$ 6,64 bilhões de bônus Brady, o mesmo Requerimento de Informações nº. 56/09 da CPI, foi dirigido ao Ministro da Fazenda que, por meio do Aviso nº. 421, de 13/11/2009, limitou-se a juntar cópia da Nota Derin/Gabin-2009/154 elaborada pelo Banco Central, que já havia sido encaminhada à CPI por aquela autarquia.

Dessa forma, nem o Banco Central nem o Ministério da Fazenda prestaram à CPI as informações acerca da conciliação de valores que fizeram parte da emissão de bônus da dívida externa em 1994, operação que envolveu cerca de US$ 50 bilhões em bônus e compra de garantias colaterais.

Constata-se assim, a ausência de diversas informações essenciais acerca da operação de transformação da dívida externa nos moldes do Plano Brady, o que demanda o aprofundamento das investigações, tendo em vista a repercussão dessa negociação tanto na evolução da dívida externa como interna, como se analisa a seguir.

Diante do exposto, a presente análise preliminar se restringiu aos documentos a que a CPI teve acesso, no curto espaço de tempo destinado à investigação e marcado por tantas limitações, como explicado na Introdução à presente análise.

III.1.3 – ATUAÇÃO DA COMISSÃO NEGOCIADORA BRASILEIRA

A Comissão Negociadora Brasileira da dívida externa era comandada por Pedro Sampaio Malan, na função de negociador-chefe para assunto de dívida externa[42] a partir de 1991. A mesma era composta por dezenas de integrantes[43], destacando-se Armínio Fraga Neto, que presidia o Banco Central, e Murilo Portugal Filho, secretário do Tesouro, tendo ambos comparecido à CPI da Dívida Pública.

É importante ressaltar que a comissão negociadora do Plano Brady para o Brasil não levou em consideração as ilegalidades e ilegitimidades apontadas pelas três Comissões no Congresso Nacional que analisaram o tema do endividamento externo brasileiro na década de 80.

Esse fato foi objeto de pergunta feita pelo deputado Ivan Valente (PSOL-SP), durante audiência pública da CPI realizada em 18 de novembro de 2009, ao ex-presidente do Banco Central, Armínio Fraga Neto, que foi membro da comissão negociadora da conversão da dívida nos moldes do Plano Brady:

O SR. DEPUTADO IVAN VALENTE (…) Então, a primeira questão que faço ao Armínio Fraga, como participante do Banco Central, é a seguinte. Consta de registros do Banco Central que o senhor participou da comissão que renegociou a dívida externa com bancos privados, que resultou no Plano Brady. Consta que em 1992 o Brasil teria firmado alguns contratos referentes a essa negociação. O Banco Central ainda não localizou esses contratos que envolveriam negociações superiores a 50 bilhões de dólares. Estamos fazendo esse requerimento de informações e eles não nos passam. Eu queria saber se o senhor tem informações sobre isso. Houve a assinatura de algum contrato em 1992, onde se realizou esse pacto e, se houve uma renúncia, que tipo de renúncia foi feita naquela ocasião em relação a esses acordos firmados em 1992 no Banco Central, relativos ao Plano Brady?

A outra pergunta é: por que na negociação com os bancos não foram consideradas as ilegalidades do endividamento que haviam sido denunciadas em 3 Comissões do Congresso Nacional que aqui nesta Casa enfrentaram o endividamento com os bancos privados? Uma delas refere-se a uma coisa extremamente grave, que é o impacto da elevação unilateral dos juros. Quer dizer, contratos que foram feitos à base de juros flutuantes. Segundo, dívida de juros sobre juros, que recebe o nome de anatocismo. Mas poderíamos chamar isso de usura. É o termo mais claro e conhecido. Que eu saiba é proibido. Terceiro, cláusulas ilegais que feriram a soberania nacional e a corresponsabilidade dos credores que nunca foi cobrada. Por que na negociação com os bancos não foram consideradas essas ilegalidades do endividamento apontadas por comissões do Congresso Nacional?

Ou seja, essa negociação é feita como se nada tivesse acontecido de ilegal em todo o processo. Eu entendo que esta CPI deve investigar isso e dar uma resposta e uma solução para o endividamento ilegal, que vem da dívida externa brasileira e depois é assimilado e passa para a dívida interna brasileira.

Outra questão, Armínio Fraga. Durante sua gestão à frente do Banco Central houve várias emissões de títulos da dívida externa brasileira no exterior por meio de agentes. Nós fizemos uma pesquisa aqui e vimos que tais títulos não eram registrados, inclusive por informações vindas do Banco Central, no órgão americano correspondente à Comissão de Valores Mobiliários, a SEC –– V.Exa. deve conhecer melhor do que eu essas questões ––, como prevê a lei de valores dos Estados Unidos, parece-me pós-crise de 1929, que é de 1933. O contrato permitia operações adicionais da chamada over a lot — traduzindo, emissão adicional de papéis —, tendo o título da dívida brasileira como lastro, sem qualquer limite, ficando tais operações inteiramente a cargo do agente no exterior.

A minha pergunta é: qual é a relação entre as operações adicionais de over a lot e o incontrolável mercado de derivativos, que são, como vimos, causadores de monumentais impactos agora na crise econômica? Os títulos da dívida brasileira estão servindo de lastro para operações sobre as quais o Brasil não exerce controle algum? É disso que se trata esse tipo de operação?

O SR. ARMÍNIO FRAGA (…) Com relação aos contratos de 1992, na verdade a negociação foi concluída, mas os contratos demoraram bastante a serem assinados. Agora, eles existem, e me surpreende que esses contratos não estejam disponíveis. Eles existem e eu acho que eles estão disponíveis. A dívida é dívida do Tesouro. Eu suponho que isso não esteja na mão do Banco Central, mas isso… É provável que o Banco Central tenha cópia também.

Agora, os contratos, na prática, foram contratos de redução de dívida. Foi todo o exercício do Plano Brady. Era uma redução da nossa dívida, que ocorreu. E o que se emitiu foram bônus. Quer dizer, foram sete, se não me engano, instrumentos de dívida, que eu acho que até é público. Os instrumentos da emissão são esses títulos com vários prazos diferentes, com certas garantias e tudo mais. Mas, enfim, eu não tenho… Os contratos foram assinados inclusive depois. Eu era Diretor do Banco Central à época, saí em novembro de 2002. Até a minha saída, eles não tinham sido assinados. Alguma coisa do Clube de Paris se assinou, também foi renegociado, também com desconto, mas os contratos do Plano Brady foram assinados depois. Mas isso é independente; mesmo que tivessem sido assinados na minha época, obviamente eu não teria acesso ao material. Mas existe, isso eu tenho certeza de que existe.

A sua pergunta: por que não foram consideradas as ilegalidades, como contratos com juro flutuante, anatocismo, corresponsabilidade dos credores? Eu penso que, até onde o Governo entendia à época, a avaliação era de que não havia… Há uma discordância, o Governo não acredita que esses contratos eram ilegais. O que veio de juro sobre juro, que nós conseguimos reduzir muito na negociação, foi quando nós paramos de pagar; aí houve uma negociação sobre o juro atrasado, sim, que a meu ver foi amplamente favorável ao Brasil, porque nós conseguimos uma baita de uma redução, maior até do que do principal em alguns casos, mas eu não me lembro dos números exatos. Já se vão aí quase 18 anos, é muito detalhe. Foi uma negociação extremamente complexa, mas os dados existem também.

E a corresponsabilidade dos credores, ela de alguma forma foi levada em conta, porque eles deram um desconto — um desconto até bom, eu achei, na época. Na época, a gente brigava para conseguir mais, mas depois, quando acabou, me parecia — enfim, não estou querendo elogiar uma negociação da qual eu fiz parte —, mas eu achei que foi um desconto satisfatório.

Quanto à emissão de bônus externos sem registro na SEC e também com essas regras de sobrealocação e a relação com derivativos. O tipo de título que nós emitimos, acho que não era uma emissão para o público pequeno. Então eu posso estar falando aqui algo que não seja totalmente preciso, mas uma resposta iria a algo na linha — aí eu vou me permitir, prefiro não falar do que não falar, espero que V.Exa. me dê esse espaço. Assim, que eu me lembre, era isso: não eram títulos que precisariam ser registrados na SEC porque eles não foram distribuídos para o público, esses todos que foram emitidos aí ao longo do tempo, pelo tamanho de cada título individual.

E a questão da alocação, é uma praxe no mercado se reservar um espaço. Isso ocorre nas emissões de ações também. Nas emissões de ações, eles chamam, em inglês, de “sapato verde”. Já devem ter escutado essa expressão.

O SR. DEPUTADO IVAN VALENTE – Está falando dos adicionais, é isso?

O SR. ARMÍNIO FRAGA – É, os adicionais, que é o tal do overallotment. É praxe de mercado também um pouquinho a mais; se o mercado estiver quente, aproveita-se e faz-se a emissão.

Quanto à relação com derivativos, se os títulos servem de lastro para derivativos, eles servem sim. Existe um mercado muito ativo, muito complicado, cheio de problemas, que é o mercado que chamam de swap de default, que são, no fundo, contratos de seguro; é o que eles são na prática, um seguro contra uma moratória de um emissor, tanto privado quanto público. E são mercados muito pouco transparentes e que usam sim como lastro títulos do emissor. Então, quando é um mercado que funciona, vamos dizer, como um seguro contra um default de um país, esses contratos em geral fazem referência a títulos emitidos pelo próprio país. E é realmente um mercado extremamente complexo, mas…

O SR. DEPUTADO IVAN VALENTE – Mas isso não é uma gestão temerária, operar com essas questões, dando como lastro?

O SR. ARMÍNIO FRAGA – Isso tudo acontece… Por exemplo, no caso da nossa dívida externa, é um mercado que acontece fora do Brasil, nos grandes centros financeiros, e que em alguns casos se mostrou bastante complicada, sem dúvida. E existe um movimento hoje no mundo na direção de se trazer para mercados organizados, centralizados e transparentes, que são as bolsas. Eu hoje presido o Conselho de Administração da nossa Bolsa no Brasil e acho que esse é um movimento que está ganhando força nos formuladores de política. Eu fiz parte dessa discussão enquanto Governo, inclusive na reforma do sistema de pagamentos que nós fizemos aqui no Brasil — também me desculpem por me gabar, mas foi um grande avanço, porque todo banco que quebrava acabava ficando na conta do Governo, na conta da viúva, com o sistema de pagamento que nós tínhamos. Isso não é mais assim.

Nós também introduzimos nessa lei, que foi uma lei de 2001, a autorização… Criamos autoridade para que o Banco Central do Brasil fiscalize, sim, todas as clearings, que são onde esses mercados futuros e outros derivativos, aqui no Brasil, tendem a acontecer. Aqui no Brasil, ao contrário do que acontece lá fora, boa parte dessas negociações ocorrem na Bolsa, o que eu penso que é positivo. Não é uma garantia a prova de bala, porque a própria Bolsa tem que ser muito bem administrada, porque, se houver problemas com ela, como quase aconteceu no início de 1999, isso também pode trazer risco sistêmico. Daí a nossa preocupação, do Banco Central, em pedir ao Congresso esse poder que o Congresso nos deu. Então, eu acho que tudo aqui está mais ou menos nos caminhos.

Agora, realmente, a questão do mercado de derivativos… Eu não acho que eles devam ser demonizados, mas com certeza muita coisa aconteceu durante essa crise, que está fazendo muita gente pensar na utilidade disso, nos riscos, no espaço para manipulação, e assim por diante.

Depreende-se, do depoimento do Sr. Armínio Fraga à CPI, que simplesmente havia uma “discordância” em relação às ilegalidades apontadas pelo Congresso Nacional, por ocasião das Comissões anteriores[44], razão pela qual sugerimos o aprofundamento das investigações e análise jurídica por parte do Ministério Público, pois tais ilegalidades não foram levadas em consideração pela comissão negociadora da dívida externa.

III.1.4 – AUSÊNCIA DE CONTRATOS ASSINADOS

Cumpre ressaltar que a afirmação do Sr. Armínio Fraga, em seu depoimento à CPI, acerca da demora em firmar os contratos do Plano Brady, que “até novembro de 2002” não haviam sido firmados, significa que à época da emissão dos bônus sequer havia contrato firmado, o que enseja um forte indício de ilegalidade, razão pela qual sugerimos o aprofundamento das investigações por parte do Ministério Público.

III.1.5 – AUSÊNCIA DE REGISTRO NA SEC – DESCUMPRIMENTO DE FORMALIDADES LEGAIS

Os bônus emitidos no âmbito do Plano Brady foram emitidos com restrições de venda, não podendo ser listados em qualquer Bolsa de Valores, nem anunciados ou ofertados publicamente nos Estados Unidos ou outras bolsas regulares, embora a legislação que regia os acordos de tais bônus fossem as leis de Nova Iorque.

A razão para tal restrição decorreu do fato de tais títulos não atenderam aos requisitos da Lei de Valores de 1933[45], pois não foram ofertados ao público em geral, tendo ocorrido tão somente uma troca direta, na qual os ‘bancos’ detentores de alguma parte da dívida externa brasileira receberam, de acordo com a opção escolhida, os novos bônus.

Ou seja, não houve uma colocação ou oferta pública de títulos, como exige a Lei de Valores para títulos emitidos por países, mas tratou-se de uma troca previamente combinada, nos moldes de uma oferta privada, aspecto cuja investigação deve ser aprofundada.

Diante dessas restrições, a operação foi realizada em Luxemburgo, sob as Casas de Compensação Euroclear e Cedel, pois tais emissões não poderiam se dar em Bolsas de Valores dos Estados Unidos ou outras bolsas regulares de outros países.

Adicionalmente, em razão de se tratar de uma oferta “Privada”, os bônus emitidos pelo Brasil no âmbito do Plano Brady não puderam ser registrados na SEC[46], o que constitui uma flagrante irregularidade.

Tais aspectos não foram mencionados no Parecer da Procuradoria da Fazenda Nacional PGFN/COF Nº.1.197/93[47], que chegou a expressar que “Os títulos serão emitidos, simultaneamente, no dia da permuta, nos Estados Unidos da América, destinados aos compradores classificados como domésticos, para fins da legislação americana que rege a matéria (Security Law), e não domiciliados, desde que se enquadrem nos requisitos legais e em outro país, provavelmente Inglaterra, para os demais compradores.”

Na realidade, embora a lei regente dos contratos do Plano Brady fosse as leis de Nova Iorque, tais contratos não cumpriam a Lei de Valores daquele país, por isso a negociação se deu em Luxemburgo, conhecido paraíso fiscal, e não nos Estados Unidos.

Essa investigação merece ser aprofundada pelo Ministério Público em todos os seus aspectos – financeiros, jurídicos e legais – dado o exíguo prazo de funcionamento da CPI e expressivas limitações de acesso aos documentos.

Segundo relato da ex chefe-adjunta do Departamento de Dívida Externa do Banco Central[48], em seu livro, os credores manifestaram sua adesão ao plano por meio de um telex de compromisso (commitment telex), por meio do qual optaram e indicaram o tratamento ao qual desejariam ver convertida sua parcela de créditos da dívida pública, indicando uma opção A (Bônus Par) ou opção B (Bônus Discount), que eram os bônus que contavam com 100% de garantia de capital principal e garantia de um ano para os juros. Portanto, não tendo sido uma oferta pública, não foram atendidos os requisitos mínimos para o registro na SEC. A CPI requereu ao Banco Central e ao Ministério da Fazenda cópia dos referidos telex, não tendo tal requerimento sido atendido[49].

De fato, os bônus “Brady” foram emitidos com uma série de restrições, conforme consta das traduções dos contratos disponibilizados à CPI:

“ARTIGO III

RESTRIÇÕES ÀS TRANSFERÊNCIAS: BÔNUS GLOBAIS CONTAS VINCULADAS

SEÇÃO 3.01. Restrições Gerais a Transferências, etc. (a) Cada Adquirente reconhece que os Bônus não foram e não serão registrados nos termos da Lei de 1993.”

Importante observar que a Lei Regente dos contratos era a de Nova Iorque:

“SEÇÃO 9.18 – LEI REGENTE, ETC . ESTE ACORDO SERÁ REGIDO POR E INTERPRETADO EM CONFORMIDADE COM AS LEIS DE NOVA YORK, ESTADOS UNIDOS.”

Dos formatos dos bônus constantes das cópias dos contratos enviados à CPI consta, textualmente:

“QUALQUER PESSOA DOS ESTADOS UNIDOS (CONFORME DEFINIDA NO CÓDIGO DE RECEITA FEDERAL DOS ESTADOS UNIDOS) QUE DETENHA ESTA OBRIGAÇÃO ESTARÁ SUJEITA A LIMITAÇÕES NOS TERMOS DAS LEIS DE IMPOSTO DE RENDA DOS ESTADOS UNIDOS, INCLUINDO AS LIMITAÇÕES DETERMINADAS NAS SEÇÕES 165(j) E 1287 (a) DO CÓDIGO DA RECEITA FEDERAL.