NOTA TÉCNICA ACD 3/2020 Substitutivo do Senado à “PEC do Orçamento de Guerra” mantém escandalosa transformação de papéis podres dos bancos em Dívida Pública

Estamos diante da mais escandalosa transformação de derivativos, créditos incobráveis e outros papéis podres existentes nas carteiras dos bancos em Dívida Pública.

Os bancos ficarão livres de sua papelada podre e ainda receberão títulos da dívida pública e seus elevados juros!

O Banco Central ficará com a papelada podre dos bancos em seu balanço, gerando prejuízo de trilhões que, segundo a Lei de Responsabilidade Fiscal, é transferido ao Tesouro Nacional, ou seja, para as costas do povo brasileiro.

O Senado não pode permitir que essa trapaça passe a fazer parte da Constituição Federal!

Maria Lucia Fattorelli

O Substitutivo apresentado em 13.03.2020 pelo Senador Antonio Anastasia (PSDB/MG), altera parcialmente o texto da PEC 10/2020, em especial o parágrafo que autoriza o Banco Central atuar no mercado de balcão. No texto anterior essa matéria era tratada no §9o do Art. 115, e no texto atual, consta do Art. 7o da PEC.

Esse Substitutivo tenta dar ares de controle das operações de que trata o seu Art. 7o, porém, não modifica a sua essência, tendo em vista que, em resumo, tal artigo:

- mantém o escandaloso esquema denunciado no documento ALERTA AO SENADO – PEC 10/2020 e MP 930/2020, divulgado pela Auditoria Cidadã da Dívida em 13.03.2020;

- mantém a autorização para o Banco Central atuar no desregulado mercado de balcão, como um agente independente, assumindo riscos e prejuízos dos bancos sem limite e sem exigir contrapartida alguma ao país;

- mantém o uso de dinheiro público para a compra da carteira podre de bancos, com ônus de 100% ao Tesouro Nacional;

- mantém ajuda injustificada de vários trilhões de reais unicamente aos bancos, e não à economia do país ou à sobrevivência das empresas geradoras de empregos para a população;

- mantém a transformação, em títulos da Dívida Pública, de trilhões de reais de derivativos, créditos incobráveis e papéis podres acumulados durante anos nas carteiras dos lucrativos bancos, que inclusive já se ressarciram dessas perdas por meio da provisão deduzida de seu lucro tributável em cada ano;

- mantém a geração de trilhões de reais de Dívida Pública completamente ilegítima, resultante da transformação de carteira podre de bancos;

- mantém a falta de transparência das operações, pois as informações das operações não observam sequer os “Procedimentos Mínimos” determinados pela Anbima;

- mantém a prática de operações altamente temerárias para os cofres públicos, pois a avaliação de rating deve ser considerada apenas como uma informação adicional e não uma condição suficiente para a aquisição de créditos privados, conforme recomendação da Anbima em Parecer de Orientação 11/2008;

- mantém a falta de transparência ao mencionar que será feita prestação de contas “do conjunto” de operações, como um pacote, e não individualmente, com todos os detalhes contidos no Parecer de Orientação 11/2008 da Anbima que, aliás, deveria ser observado ANTES da realização das operações;

- mantém a temeridade da operação em relação à instabilidade de preço de referência dos papéis no desregulado mercado secundário, em especial em tempos de crise, não sendo suficiente apenas uma informação emitida por alguma instituição do mercado que pode ser justamente a interessada em se livrar do crédito podre;

- mantém a subserviência do Banco Central à instituição privada BIS, de onde emanam as determinações para essa atuação dos bancos centrais de vários países a serviço da banca privada;

- mantém a ausência de motivação e justificativa minimamente plausível para a aquisição, pelo Banco Central, de títulos podres da carteira de bancos, no valor de trilhões de reais, às custas do Tesouro Nacional, sacrificando ainda mais o povo brasileiro.

1 – A PEC 10 BENEFICIARÁ EXCLUSIVAMENTE OS BANCOS E NÃO AS EMPRESAS

Inicialmente, é preciso ressaltar que o Relatório que acompanha o Substitutivo da PEC 10/2020 apresentado ao Senado confessa textualmente que OS ÚNICOS BENEFICIÁRIOS DA ATUAÇÃO DO BANCO CENTRAL NO MERCADO SECUNDÁRIO SERÃO OS BANCOS!

Contrariamente a diversos discursos, inclusive do atual presidente do Banco Central, NENHUMA EMPRESA SERÁ AJUDADA, como se comprova no trecho do Relatório transcrito a seguir:

Por outro lado, a natureza do mercado secundário e as características dos títulos a serem adquiridos impedem que se imponha restrições relativas à dispensa de pessoal ou às bonificações de diretores de empresas, pois a empresa não-financeira emissora do título não é a beneficiária da aquisição no mercado secundário, que tem caráter fluido. Em verdade, o grande objetivo desta medida é dar liquidez ao mercado secundário, gerando confiança em seu regular funcionamento, sem beneficiar individualmente qualquer empresa, mas sim todo o sistema de crédito. Daí a impossibilidade de acolher as emendas que se referem a estas limitações, não por seu justo mérito, mas por impossibilidade fática.

Portanto, empresa que eventualmente tenha emitido debêntures ou qualquer um dos outros derivativos mencionados no Art. 7o da PEC “não é a beneficiária da aquisição no mercado secundário”!

O dinheiro público que o Banco Central vai usar em sua atuação no mercado secundário irá somente para os bancos!

Se o objetivo da PEC 10/2020 é injetar liquidez nos bancos para ajudar o mercado como um todo, outro texto deve ser preparado para isso, tomando como exemplo as experiências internacionais que de forma legítima injetam recursos de forma conectada à garantia de empregos, organizando as empresas de acordo com o seu porte, levando em consideração as que já repactuaram dívidas e as que têm capacidade de recuperar e gerar emprego para a população, além de vários aspectos que essa PEC nem passa perto!

O que consta dessa PEC 10/2020 configura mero oportunismo, pois se resume à mera compra, pelo Banco Central, de carteira podre acumulada no passado por bancos, sem limite ou controle algum, transferindo-se todos os riscos e prejuízos desses lucrativos bancos para as costas do Tesouro Nacional! Não se tem notícia de operação semelhante por qualquer Banco Central do mundo!

Conforme já detalhado no documento ALERTA AO SENADO, ao comprar títulos no mercado secundário, o Banco Central não estará ajudando nenhuma das empresas que eventualmente tenham emitido títulos privados, porque no mercado secundário os fluxos de dinheiro acontecem entre investidor e investidor; estará unicamente tendo a possibilidade de comprar os títulos privados em poder de investidores, dentre os quais sobressaem as carteiras de papéis podres dos bancos.

Segundo levantamento amplamente divulgado em novembro/2019, portanto, bem antes da pandemia do coronavírus, por diversos veículos da grande mídia, a “carteira podre” dos grandes bancos somava R$ 1 trilhão, sem computar a correção monetária, e compreendia créditos acumulados ao longo de 15 anos! Ao calcular a correção monetária desses créditos, chegaremos a imensurável cifra de vários trilhões!

Declaração do atual presidente do Banco Central , Roberto Campos Neto, cita que essas operações poderão atingir a cifra próxima de R$ 972,9 bilhões. Ele só não mencionou se tal valor compreende a atualização monetária dos papéis ou não! Acrescentou ainda os tipos de derivativos financeiros incluídos nesse pacote:

Sozinhas, as debêntures respondem por 49,1% deste total, com 477,6 bilhões de reais, segundo dados referentes a março divulgados por Campos Neto em apresentação por videoconferência com senadores para explicação da PEC.

Segundo a apresentação, também entram nesse grupo cédulas de crédito imobiliário (CCI), certificados de recebíveis imobiliários (CRI), certificados de recebíveis agrícolas (CRA), notas comerciais, cédulas de crédito bancário (CCB), e fundos de direitos creditórios. O novo instrumento de compra não abarca bolsa e cotas de fundos de investimento, ressaltou Campos Neto.

Assim, a atuação do Banco Central no desregulado mercado secundário ou de balcão irá transferir, aos cofres públicos, a carteira podre de bancos, composta por esses derivativos acumulados ao longo de vários anos.

Essa ajuda aos bancos pelo Banco Central é totalmente injustificável, tendo em vista que os bancos já se ressarciram dessa perda, reduzindo o seu lucro tributável anualmente por meio de provisão de bilhões! Somente no ano de 2015 essa provisão atingiu quase R$190 bilhões!

Ademais, cabe lembrar que os bancos têm apresentado lucros de dezenas de bilhões todos os anos, batendo recordes sobre recordes de lucros a cada trimestre, não tendo sido nem um pouco afetados pelo acúmulo de perdas com seus créditos podres ao longo dos anos, dos quais já se ressarciram, como antes mencionado.

Dessa forma, Senadores(as) devem estar cientes, ao votar o novo Art. 7o da PEC 10/2020, que os trilhões de dinheiro público usados pelo Banco Central NÃO BENEFICIARÃO EMPRESA ALGUMA, MAS SOMENTE BANCOS, DE FORMA TOTALMENTE INJUSTIFICADA!

Apenas os bancos serão ajudados, mais uma vez, pois ficarão livres dos papéis podres e receberão títulos da dívida pública brasileira, que paga os maiores juros do mundo!

Conforme mencionamos no ALERTA, se a intenção do governo fosse ajudar as empresas, fazer com que aquelas que emitem os títulos tivessem suporte financeiro e pudessem atravessar a crise, o dinheiro deveria ser dado a elas por meio de linhas diretas de crédito favorecido, com juros baixos e longo prazo de carência, exigindo-se como contrapartida a garantia de pagamento dos salários dos empregados de cada empresa beneficiada e a manutenção dos empregos. Em sentido oposto está a compra de títulos de crédito privado no mercado secundário, que configura expressamente uma ajuda injustificada somente aos bancos, que se livrarão de papéis podres que superam R$ 1 trilhão e receberão os títulos da dívida pública brasileira, que paga os maiores juros do mundo! É por isso que o Senado não pode admitir o Art. 7o dessa PEC!

2 – USO DE DINHEIRO PÚBLICO E ÔNUS DE 100% PARA O TESOURO NACIONAL

O novo texto suprime o trecho que constava da versão anterior da PEC 10/2020, segundo o qual o Tesouro aportaria pelo menos 25% do valor das operações realizadas pelo Banco Central no mercado secundário. Essa omissão poderia levar ao equivocado entendimento de que não mais se estaria comprometendo recursos públicos com a compra da carteira podre dos bancos, quando, na realidade, ocorrerá o comprometimento de 100% de recursos do Tesouro Nacional nessas operações!

Esse comprometimento de 100% de recursos do Tesouro Nacional nas operações do Banco Central no mercado de balcão ocorrerá tanto na hipótese da compra da carteira podre dos bancos ser paga diretamente com títulos do Tesouro Nacional, em uma troca direta, como na hipótese de o pagamento ser efetuado pelo Banco Central no ato da operação, pois, ao final, a totalidade dos prejuízos do Banco Central é transferida para o Tesouro Nacional, como dispõe a Lei de Responsabilidade Fiscal (Art. 7º, §1º).

3 – ATUAÇÃO DO BANCO CENTRAL EM MERCADO DE BALCÃO E A AUSÊNCIA DA DEVIDA TRANSPARÊNCIA E DO CONTROLE EFETIVO

O Substitutivo da PEC 10/2020 apresentado ao Senado mantém a autorização para que o Banco Central possa atuar no desregulado mercado de balcão (secundário), assumindo riscos e prejuízos dos bancos sem limite e sem exigir contrapartida alguma ao país.

Tal mercado funciona de forma desregulada, sem supervisão alguma, podendo as negociações acontecer apenas por telefone, entre 2 investidores independentes!

No caso, o Banco Central será um desses agentes “independentes”, porém, usando recursos públicos para comprar os papéis podres de bancos, como já detalhado no documento ALERTA AO SENADO – PEC 10/2020 e MP 930/2020, divulgado em 13.03.2020 pela Auditoria Cidadã da Dívida.

O Substitutivo tenta dar ares de que estaria estabelecendo controles para essa atuação do Banco Central no mercado de balcão, porém, o que o novo texto menciona é completamente inócuo, conforme argumentos a seguir expostos.

O texto do inciso II do Art. 7o menciona que seria necessária “avaliação de qualidade de crédito realizada por pelo menos uma das três maiores agências internacionais de classificação e preço de referência publicado por entidade do mercado financeiro acreditada pelo Banco Central”, e cita os tipos de títulos privados que o Banco Central poderá negociar:

- a) debêntures não conversíveis em ações;

- b) cédulas de crédito imobiliário;

- c) certificados de recebíveis imobiliários;

- d) certificados de recebíveis do agronegócio;

- e) notas comerciais; e

- f) cédulas de crédito bancário.

Inicialmente, cabe ressaltar que todos esses papéis são DERIVATIVOS! A crise de 2008 já nos deixou lições dramáticas acerca desses derivativos altamente tóxicos que se encontram em poder de bancos!

3.a – Fraudes envolvendo emissão de Debêntures

Em entrevista a Reuters, publicada em vários jornais, como já mencionado, o atual presidente do Banco Central afirmou que a maior parte do valor seria referente a debêntures (R$477,6 bilhões)!

Diversas notícias disponíveis na internet tratam de fraudes envolvendo a emissão de debêntures por empresas privadas, a exemplo da notícia publicada pelo jornal Estado de S. Paulo (Estadão), segundo a qual uma empresa de R$ 500 de capital emitiu debêntures no montante de R$ 750 milhões:

Outra notícia menciona investigação da CVM relacionada a fraude na emissão de debêntures:

A matéria publicada pelo Valor Econômico trata de 3 casos de dezenas de milhões cada um, envolvendo emissões de debêntures que “possuíam características similares às irregularidades investigadas em operações da Polícia Federal, como Encilhamento e Papel Fantasma: uma empresa de participações era criada e, embora com capital social baixíssimo e sem oferecer garantias, recebia autorização para emitir debêntures. Na sequência, os títulos eram comprados por fundos de investimento cujos cotistas eram institutos de previdência, mediante pagamento de vantagens a pessoas relacionadas aos fundos e aos RPPS – os processos não apontam quais seriam os regimes próprios envolvidos nos casos.

Outra notícia menciona prisões por fraudes na emissão de debêntures que ultrapassam R$1,3 bilhão:

Esses exemplos ilustram a fragilidade dos papéis que o Banco Central pretende adquirir por cerca de meio trilhão de reais às custas do Tesouro Nacional!

3.b – Falta de observância sequer dos “Procedimentos Mínimos” determinados pela Anbima

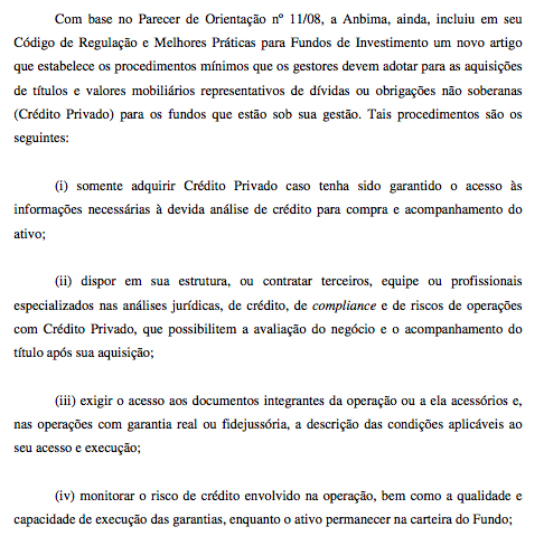

Os outros derivativos autorizados pelo Art. 7o da PEC 10/2020, criados pela Lei 10.931/2004, são igualmente títulos privados considerados tão frágeis, que a Anbima estabeleceu “procedimentos mínimos” que os gestores devem adotar para a aquisição desses créditos privados, conforme Parecer de Orientação 11/2008, mencionado em trechos da dissertação de mestrado que disseca a fragilidade das Cédulas de Crédito Bancário – CCB.

Nenhum dos parâmetros recomendados no Parecer de Orientação 11/2008 da Anbima estão consignados no texto da PEC, que limita-se a mencionar, de forma genérica, que “o Banco Central do Brasil fará publicar diariamente as operações realizadas, com todas as respectivas informações”, porém, não especifica que tais informações serão divulgadas de forma individualizada para crédito negociado, com a devida identificação de cada beneficiário da operação e do titular do papel negociado; o valor individualizado da operação; a análise individual de cada crédito em termos de garantias e contra-garantias, origem, análise jurídica, riscos, compromissos aderentes e outros “procedimentos mínimos” recomendados pela Anbima para a aquisição de créditos privados!

Na mesma linha, o fato de a PEC mencionar que “o Presidente do Banco Central prestará contas ao Congresso Nacional, a cada 30 (trinta) dias, do conjunto das operações realizadas”, mantém o risco de realização altamente temerárias aos cofres públicos, pois a PEC fala em prestação de contas “do conjunto” de operações, e não individualmente, com todos os detalhes contidos no Parecer de Orientação 11/2008 da Anbima que, aliás, deveria ser observado ANTES da realização das operações.

Dessa forma, o fato de constar genericamente que as informações serão prestadas não garante a necessária transparência exigida para operações que comprometerão trilhões de reais de recursos públicos e que irão impactar gravemente o montante da Dívida Pública!

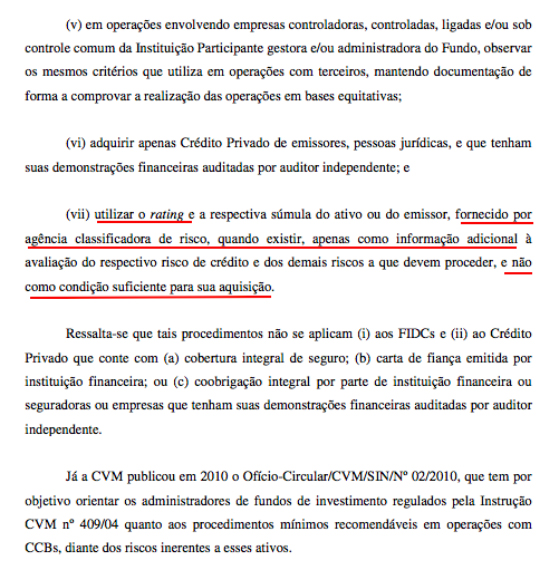

3.c – Avaliação de Risco (rating) deve ser usada somente como informação adicional, e não como condição suficiente para aquisição de créditos privados, segundo a Anbima

O Parecer de Orientação 11/2008 da Anbima trata das verificações a serem procedidas para a compra de créditos privados, citando várias cautelas relacionadas à verificação, análise do crédito e acesso às informações da emissora; análises jurídicas de crédito, compliance; riscos; avaliação; documentação; garantias e respectivas condições dessas garantias; ligações societárias; auditorias independentes das demonstrações financeiras da emitente e a utilização de rating apenas como uma informação adicional.

Cabe ressaltar o que diz recomenda a Anbima:

(vii) utilizar o rating e a respectiva súmula do ativo ou do emissor, fornecido por agência classificadora de risco, quando existir, apenas como informação adicional à avaliação do respectivo risco de crédito e dos demais riscos a que devem proceder, e não como condição suficiente para sua aquisição.

Assim, além de sequer existir avaliação de rating para diversos desses créditos privados, a recomendação da Anbima é no sentido de que tal avaliação, quando existir, deve ser usada apenas como informação adicional e não como condição suficiente para a aquisição do derivativo.

Por essa razão, o fato de o Art. 7o da PEC mencionar a necessidade de “avaliação de qualidade de crédito realizada por pelo menos uma das três maiores agências internacionais de classificação” não é condição suficiente para a aquisição de créditos privados, conforme recomendação da Anbima, servindo apenas como uma informação adicional, portanto, sem relevância perante as demais informações recomendadas.

Ademais, uma das lições aprendidas com a crise de 2008 foi que o funcionamento das agências de risco tem sido altamente questionado por todos os lados, inclusive por inúmeros estudos acadêmicos, devido à sua atuação marcada por conflitos de interesses, pois são sustentadas pelos bancos e outro “clientes”!

Além disso, grosseiros erros de avaliação, denúncias de venda de pareceres e até fraudes denunciadas pelo Governo dos Estados Unidos da América do Norte fazem parte do histórico dessas agências de risco!

Como se não bastasse o imenso dano financeiro que essa atuação do Banco Central em mercado de balcão provocará aos cofres públicos, quanto ainda teríamos que pagar pelo serviço dessas agências internacionais de rating, que segundo a Anbima deveriam servir apenas como uma informação adicional sem muita relevância?

Senadores não podem se deixar enganar no sentido de que uma simples avaliação de rating por uma agência internacional serviria para afiançar o derivativo. A Anbima já disse que não!

3.d – Preço de referência dos créditos privados

O relator incluiu no texto do Art. 7o da PEC que haveria informação sobre “preço de referência publicado por entidade do mercado financeiro acreditada pelo Banco Central”.

Apesar da tentativa de passar uma segurança aos senadores, tal menção é completamente inócua. O preço de referência não é algo simplesmente “informado”, mas sim um preço apurado em decorrência da “prática” obtida nas operações realizadas. E no desregulado mercado secundário, em especial em tempos de crise, esse prática não pode ser verificada, pois os negócios param de acontecer e o mercado fica sem referência alguma.

Dessa forma, o novo Art. 7o mantém a temeridade da operação em relação à instabilidade de preço de referência dos papéis no desregulado mercado secundário, em especial em tempos de crise, não sendo suficiente apenas uma informação emitida por alguma instituição do mercado que pode ser justamente a interessada em se livrar do crédito podre!

Conforme já explicado no documento ALERTA AO SENADO, o preço de referência não funciona nesse desregulado mercado secundário:

Não existe referência de preços no mercado de balcão, especialmente em tempos de crise. Existe uma tentativa de balizar estes preços via as “marcações a mercado”, mas em tempo de crise aguda esses mercados perdem completamente a liquidez, os negócios param de acontecer, e portanto se perdem quaisquer referências de preço. E não se perdem por pouco, perdem por muito. A distância entre um preço de compra de um papel em um banco ou fundo e o de venda em outro pode às vezes chegar a mais do que o dobro, 100% (como por exemplo uma oferta de compra por 40% do valor de face e uma oferta de venda a 80% do valor de face). O mercado fica tão sem referência que não raramente existe arbitragem entre diferentes participantes de mercado, com o preço de venda de um sendo abaixo do preço de compra de outra, dado que ambos não veem a oferta do outro publicada em um sistema, como existe num mercado organizado.

Qual é a lógica de o BC atuar nesse mercado secundário de títulos privados, podendo adquirir papéis podres sem limite, e justamente no momento de crise, quando esses negócios param de acontecer? Está escancarado que o objetivo do Art. 7o da PEC 10/2020 é colocar o Banco Central como receptáculo das carteiras de papéis podres, que os bancos esperavam vender com a expectativa de retomada da economia, e que, diante da mudança de cenário, com o advento do coronavírus, querem que o Banco Central assuma os seus prejuízos, dos quais os bancos já se ressarciram via provisão , tanto é que vêm lucrando centenas de bilhões de reais nos últimos anos!

Ao comprar títulos no mercado secundário, o Banco Central não estará ajudando nenhuma das empresas que eventualmente tenham emitido títulos privados, porque no mercado secundário os fluxos de dinheiro acontecem entre investidor e investidor.

Ao atuar no mercado secundário, o Banco Central estará unicamente tendo a possibilidade de comprar os títulos privados em poder de investidores, dentre os quais sobressaem as carteiras de papéis podres dos bancos (que somavam R$ 1 trilhão em novembro/2019, sem computar a correção monetária, como mencionado anteriormente) para transferir prejuízos (dos quais já se ressarciram via provisão) aos cofres públicos.

QUAL A JUSTIFICATIVA PARA ISSO? TODO ATO ADMINISTRATIVO TEM QUE TER MOTIVAÇÃO! QUAL A MOTIVAÇÃO PARA ASSUMIR EVENTUAIS PREJUÍZOS DE LUCRATIVOS BANCOS E TRANSFERI-LOS PARA OS COFRES PÚBLICOS?

4 – SUBSTITUTIVO MANTÉM A COMPRA DE DERIVATIVOS DE RISCO PELO BANCO CENTRAL

Como já mencionado, os títulos privados listados no Art. 7o, II da PEC são DERIVATIVOS de risco, acumulados em carteira de crédito dos bancos há anos.

A PEC não restringe a data dos referidos papéis.

Apesar de o Art. 7o mencionar que as compras realizadas pelo Banco Central terão “vigência e efeitos restritos ao período de sua duração”, em momento algum a PEC restringe a data dos papéis que serão negociados, os quais podem ser de qualquer época!

Dessa forma, admite que a reciclagem desses papéis podres que se encontram na carteira dos bancos alcance períodos muito anteriores à pandemia!

Levantamento amplamente divulgado em novembro/2019, já mencionado anteriormente, comprova a existência de mais de R$ 1 trilhão (porque nesse trilhão não está computada a atualização monetária) em “carteira podre” de bancos, portanto, antes da pandemia do coronavírus, dá a dimensão do imenso risco que poderá ser transferido para os cofres públicos e transformado em Dívida Pública!

Vale conferir alguns trechos da notícia, transcritos a seguir:

Retomada da economia pode destravar carteira de R$ 1 tri em ‘créditos podres’ (…)

O tamanho do mercado de dívidas em aberto no Brasil – de pessoas físicas e empresas no Brasil – é estimada em cerca de R$ 600 bilhões até o segundo trimestre deste ano, valor considerado recorde, segundo a Prime Yield, consultoria portuguesa de avaliação patrimonial. Mas, se considerados os débitos acumulados nos últimos 15 anos, chega a quase R$ 1 trilhão: R$ 915 bilhões, sem correção da inflação, de acordo com levantamento da Ivix, especializada em reestruturação de empresas em crise, a pedido do jornal O Estado de S. Paulo. (…)

Durante a crise, entre 2015 e 2016, os bancos ainda não tinham informações suficientes sobre o potencial de recuperação da saúde financeira de seus clientes, nem espaço para otimizar essas vendas de créditos. Havia um risco de piora da crise. Eles preferiram aguardar. O momento atual é mais benéfico para que todos os agentes recuperem parte desses créditos.

É incontestável a existência de grande volume de créditos privados confessadamente podres nas carteiras dos bancos!

Os bancos irão trocar esse volume de créditos podres de alto risco (derivativos, créditos incobráveis e outros papéis sem valor) acumulados ao longo de 15 anos por títulos da dívida pública!

5 – TROCA DE PAPÉIS PODRES DE BANCOS POR TÍTULOS DA DÍVIDA PÚBLICA

O Substitutivo da PEC 10/2020 apresentado ao Senado mantém a possibilidade de o Banco Central comprar e vender títulos da dívida pública emitidos pelo Tesouro Nacional (Art. 7o , I).

Atualmente, o Banco Central possui R$ 1,9 trilhões de títulos da dívida pública em sua carteira.

Cerca de metade desses títulos públicos em poder do BC tem sido usada para remunerar a sobra de caixa dos bancos nas chamadas Operações Compromissadas.

A outra metade, caso seja aprovado esse novo Art. 7o da PEC 10/2020, poderá ser usada para comprar os papéis podres que se encontram nas carteiras dos bancos.

Caso o Art. 7o da PEC 10/2020 seja aprovado, os bancos vão se livrar de seus papéis podres de cerca de R$ 1 trilhão, conforme afirmou o atual presidente do Banco Central, e passarão a ficar com os títulos da dívida pública, recebendo os seus elevados juros!

O Banco Central vai ficar com os papéis podres em sua carteira e o Tesouro Nacional, ou seja, o povo brasileiro, com o rombo no orçamento e com a Dívida Pública aumentada de forma totalmente ilegítima, decorrente da reciclagem da papelada podre dos bancos!

E todos já sabemos como a dívida pública tem sido paga: às custas de cortes nos investimentos e gastos sociais, contínuas privatizações e contrarreformas que afetam toda a população, e do atraso do desenvolvimento socioeconômico do Brasil.

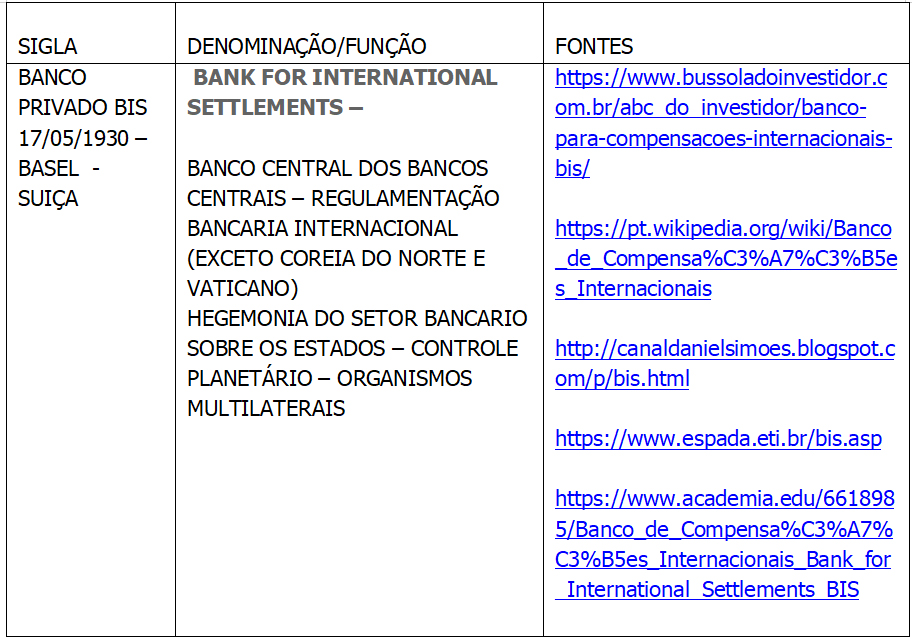

6 – SUBORDINAÇÃO AO BIS

Em seu relatório, o senador Anastasia menciona que outros países já estariam permitindo a aquisição de títulos de crédito privado pelo respectivos bancos centrais. Cita os casos dos Estados Unidos, Japão, Banco Central Europeu, Banco Central do Reino Unido, Tailândia e Colômbia.

Em sua entrevista, também o atual presidente do Banco Central “Campos Neto deu o exemplo de diversos países onde os bancos centrais têm adquirido ativos, incluindo economias avançadas e emergentes.”

É importante denunciar que estes padrões internacionais de atuação dos bancos centrais a que o BC e o relator se referem são as determinações do BIS: instituição privada que se coloca como banco central dos bancos centrais, e tem a maioria dos bancos centrais do mundo subordinados, como o pesquisador português Daniel Simões, com a colaboração da Profa. Dra. Fátima Pinel, aborda em recente artigo “Banco Privado BIS: o centro de poder de regulamentação e supervisão financeira global”, conforme resumo e fontes:

Ademais, o relator nem o presidente do BC mencionaram como se deu o processo de aquisição desses créditos privados nesses outros países. Será que a aquisição se deu assim às cegas, sem contrapartida alguma ao país, simplesmente trocando créditos privados podres dos bancos por títulos da dívida pública que pagam os maiores juros do mundo?

Não se tem notícia de operação de simples compra, por qualquer Banco Central do mundo, de carteira podre acumulada no passado por bancos, transferindo-se todos os riscos e prejuízos de lucrativos bancos para as costas do Tesouro Nacional! Essa invencionice que a PEC 10/2020 está querendo incluir na Constituição brasileira configura inaceitável oportunismo que o Senado não pode permitir!

7 – CONCLUSÃO

Diante desses argumentos, a Coordenação Nacional da Auditoria Cidadã da Dívida:

- repudia principalmente o 7º daPEC 10/2020 e recomenda aos Senadores(as) a rejeição do referidos dispositivo, que na prática aprofunda os abusivos privilégios dos bancos e do setor financeiro em geral, às custas de prejuízos de trilhões aos cofres públicos e crescimento exponencial da Dívida Pública de forma completamente ilegítima, por decorrer de mera absorção imotivada e injustificada de papéis podres da carteira de lucrativos bancos;

- denuncia que a PEC 10/20202, denominada “PEC do Orçamento de Guerra” é desnecessária, pois temos dinheiro mais que suficiente disponível em caixa, que podem ser usados para o combate à pandemia do coronavírus: saldo de R$ 1,4 trilhão na conta única do Tesouro Nacional, R$ 1,7 trilhão em Reservas Internacionais, e R$ 1 trilhão no caixa do Banco Central. Em decorrência, não existe a alegada “urgência” para votação da PEC 10/2020, ainda mais que o STF já afastou a aplicação da LRF e da LDO para os gastos relacionados ao combate à pandemia do coronavírus;

- exige a imediata suspensão do pagamento dos juros e encargos da dívida pública para que os recursos se destinem a garantir a vida das pessoas nesse momento de pandemia, conforme Petição Públicaque já conta com milhares de assinaturas.

Contamos com a seriedade e responsabilidade dos Senadores e Senadoras para impedirem que as aberrações elencadas na presente Nota Técnica passem a fazer parte da Constituição e demais leis do país.

Brasília, 14 de abril de 2020

Coordenação Nacional da Auditoria Cidadã da Dívida

Confira documento completo com referências bibliográficas em PDF