A Novela da Dívida dos Estados demanda urgentemente uma completa Auditoria – Maria Lucia Fattorelli

Maria Lucia Fattorelli

A investigação sobre a dívida dos estados tem apurado diversos indícios de ilegalidade, ilegitimidade e até fraudes na composição dessa dívida.

O presente artigo resume parte do histórico dessa dívida, cujos problemas de ausência de transparência, ausência de contrapartida e irregularidades se arrastam como uma verdadeira novela desde os anos 70, passando pelo refinanciamento pela União na década de 90, e as recentes tentativas de revisão.

É urgente a necessidade de completa auditoria dessa dívida, pois os sucessivos capítulos dessa novela avançam cada vez mais no desrespeito ao Federalismo sob vários aspectos, ao mesmo tempo em que a dívida se multiplica, apesar de já ter sido paga diversas vezes pelos entes federados. A conta não fecha.

Breve histórico sobre a Dívida dos Estados

O problema da dívida dos estados se arrasta por décadas.

A pesquisa sobre a origem da dívida dos estados nas décadas de 70 e 80 revelou que a maioria das Resoluções do Senado que autorizaram endividamento dos entes federados sequer mencionam o Agente Credor e diversas sequer mencionam a finalidade do empréstimo. Dessa forma, a origem da dívida dos estados é marcada por completa falta de transparência.

Aquela dívida externa gerada sem transparência sofreu a influência da elevação de cerca de 5 para 20,5% ao ano das taxas de juros internacionais pelo Federal Reserve Bank (FED), que determinava a taxa Prime. Dessa forma, na década de 80 essa dívida cresceu cresceu em função desse impacto que fez a dívida se multiplicar por ela mesma, sem qualquer contrapartida real.

A emissão de títulos da dívida pública estadual interna era incipiente na década de 70 e ganha proporções elevadas na década de 80, evoluindo de maneira impressionante nos primeiros anos da década de 90. Cabe mencionar que a Lei no 7.614/87 incentivou a emissão de títulos da dívida mobiliária, na medida em que autorizou operações de crédito interno “à conta e risco do Tesouro Nacional”, mediante suprimento específico adiantado pelo Banco Central.

Além disso, a dívida dos estados foi majorada devido à assunção de dívidas do setor privado, conforme autorizado pela Resolução nº 87/87 do Senado Federal, editada dias antes da Lei no 7.614/87, que além de também elevar irrestritamente os limites de endividamento dos estados, por conta e risco do Tesouro Nacional, determinou a assunção de dívidas do setor privado – prestadores de serviço e empreiteiras – junto à rede bancária!

Na década de 90, a dívida dos estados cresceu fortemente, devido ao impacto da política monetária federal e a prática de juros exorbitantes.

Nesse contexto, foi feito o REFINANCIAMENTO DA DÍVIDA DOS ESTADOS PELA UNIÃO, com base na Lei 9.496/97, que obrigou os estados a aderir a um programa de ajuste fiscal, privatização de empresas e bancos estaduais, além da abusiva assunção do passivo dos bancos (PROES), que passou a fazer parte da dívida pública!

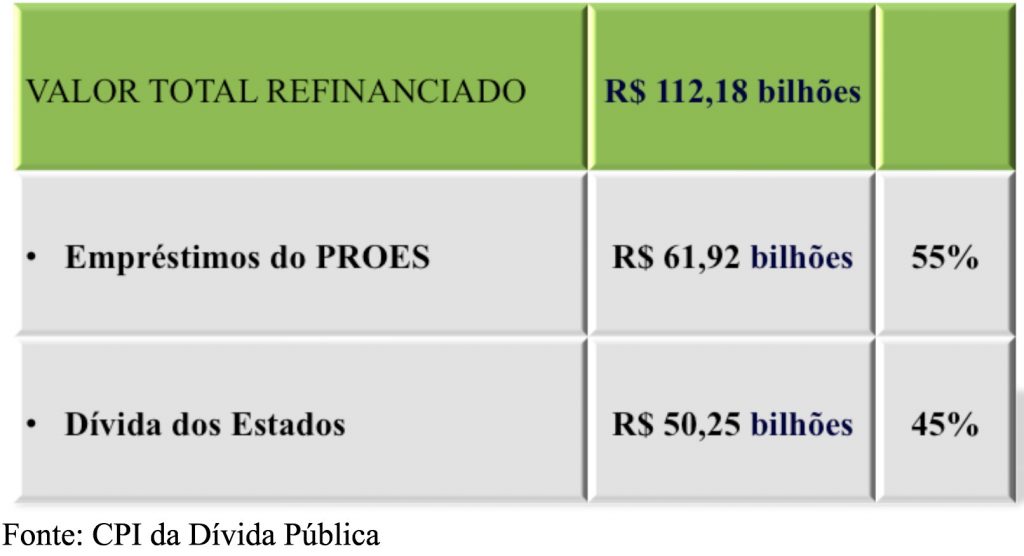

Não há transparência sobre as parcelas que compõem o valor submetido ao refinanciamento feito pela União, que partiu de saldo inflado por todos os fatores antes mencionados, especialmente pelo PROES, que representou relevante parte do valor refinanciado. Essa parte variou de estado para estado. Em termos globais, representou 55% do montante refinanciado pela União:

União:

Sobre o montante total refinanciado, o Tesouro Nacional aplicou condições financeiras abusivas, pois passou a atualizar esse saldo inflado mensalmente, com base no maior índice de atualização vigente no país (IGP-DI) ditado por instituição privada (FGV) e, sobre essa atualização, ainda aplicou, mensalmente, juros que variaram de 6 a 9%, dependendo do ente federado.

Diversas ilegalidades, ilegitimidades e desrespeito ao Federalismo marcam esse processo de refinanciamento de uma dívida que nunca foi submetida a uma auditoria.

Devido às abusivas condições financeiras aplicadas pelo Tesouro Nacional aos estados, aquele saldo inicial inflado que foi refinanciado (R$ 111,18 bilhões) já foi pago várias vezes pelos estados. Segundo dados levantados pelo auditor João Pedro Casarotto, os estados já pagaram à União R$ 277 bilhões até 2016, mas ainda devem R$ 476 bilhões. A conta não fecha!

Essas condições abusivas empurraram estados à contratação de dívida externa, a fim de destinar os recursos para pagar ao Tesouro Nacional, o que é uma aberração. Adicionalmente, está abrindo espaço para a prática de negócios ilícitos, como a criação de Empresas Estatais Não Dependentes para emitir debêntures, sob a fachada de negociar a Dívida Ativa, em esquema financeiro semelhante ao que quebrou a Grécia.

Lei Complementar 148/2014 não vingou

O problema da dívida dos estados não fazia parte da agenda de debates políticos, até que a CPI da Dívida Pública realizada na Câmara dos Deputados em 2009/2010 pautou o tema, juntamente com as discussões sobre a dívida federal externa e interna.

A partir daí, aumentou a pressão sobre o governo federal, para que fossem revistas as condições do refinanciamento das dívidas dos estados e municípios, tendo em vista o desrespeito ao Federalismo e uma série de ilegalidades e ilegitimidades verificadas no processo.

Nesse contexto, o governo federal apresentou ao Congresso Nacional o projeto de lei que recebeu o no 238 na Câmara dos Deputados e no 99 no Senado Federal, propondo modificações mínimas que não chegavam a resolver o problema, mas significavam um alívio bem reduzido para os estados e municípios.

Tal projeto foi discutido nas duas Casas Legislativas, tendo sido aprovada, em 5 de novembro de 2014, a Lei Complementar no 148. No dia 25 do mesmo mês a Lei foi sancionada pela Presidente Dilma, autorizando, em resumo, as seguintes modificações:

• Em relação ao cálculo dos juros, estes passariam a ser calculados e debitados mensalmente, à taxa de quatro por cento ao ano (antes variavam de 6 a 9%), sobre o saldo devedor previamente atualizado. A atualização passaria a ser calculada mensalmente com base na variação do Índice Nacional de Preços ao Consumidor Ampliado – IPCA (antes era aplicado o IGP-DI). Esse somatório de atualização mais juros reais ficaria limitado à Selic.

• Em relação ao estoque, este seria recalculado com base na Selic, e a União concederia descontos se o recálculo resultasse em valor inferior ao existente.

Apesar de representar uma redução ínfima para os estados e municípios, o Governo Federal anunciou, na tarde de 24 de março de 2015, que não iria cumprir a Lei Complementar no 148/2014.

Cabe lembrar que o próprio governo encaminhou o projeto de lei ao Congresso Nacional em 2013 e o sancionou em 2014, alimentando os discursos de governadores e prefeitos de que tal lei “resolveria o problema” de suas dívidas.

A Advocacia Geral da União declarou que o governo tem razão em não reduzir os juros cobrados dos entes federados, utilizando o argumento de que a lei é “apenas autorizativa”. Por sua vez, o Tesouro Nacional afirmou que precisaria de decreto para regulamentar os novos cálculos indicados na Lei Complementar no 148/2014.

No final de 2015, a presidenta Dilma editou o Decreto no 8.616, a fim de regulamentar a modificação dos termos dos contratos de refinanciamento de dívidas de estados e municípios que havia sido aprovada pela Lei Complementar 148, de 2014, porém, os termos aditivos não chegaram a ser firmados pelos estados.

Considerando que a Lei Complementar no 148/2015, quando estabeleceu as novas condições financeiras do refinanciamento não mencionou que seriam aplicados juros “compostos”, diversos estados impetraram ações junto ao STF, obtendo liminares favoráveis ao recálculo da dívida com base nos juros simples.

Naquela ocasião, membros da Auditoria Cidadã da Dívida visitaram todos os gabinetes dos ministros do STF, apresentando Nota Técnica e o livro conforme consta do livro “Auditoria Cidadã da Dívida dos Estados”, que compila parte da experiência adquirida durante nossa assessoria à CPI da Dívida Pública realizada na Câmara dos Deputados (no período de agosto/2009 a maio/2010).

Cabe lembrar que o STF teria que respeitar sua própria Súmula 121, que dita:

Súmula 121 do STF: “É vedada a capitalização de juros, ainda que expressamente convencionada.”

Devido à forte pressão exercida pelo setor financeiro junto ao governo, que por sua vez pressionou o STF, este acabou decidindo suspender o julgamento das liminares e optou por devolver o problema para uma negociação política entre o governo federal, governos estaduais e Congresso Nacional.

Daí surgiu o PLS 257/2016, cuja votação foi concluída no Congresso em 20/12/2016.

A versão final do PLP 257/2016, enviada à sanção presidencial concede prorrogações de prazo para o pagamento de dívidas dos estados e DF com a União, impondo, em troca, o corte de gastos sociais e direitos dos servidores públicos estaduais, estabelecimento de teto de gastos e a desistência de ações judiciais atuais e futuras que questionem tais dívidas.

Dessa forma, o governo federal adota postura idêntica à do FMI, quando impõe severas políticas neoliberais em troca de refinanciamento de questionáveis dívidas, repletas de indícios de ilegalidades, e que beneficiam principalmente ao setor financeiro.

Adicionalmente, o PLP 257 fere de morte o Federalismo no Brasil, na medida em que inclui o chamado “Regime de Recuperação Fiscal” dos estados, ou seja, uma espécie de pedido de falência, no qual a gestão financeira do ente federado será, na prática, transferida a uma junta financeira, dentro do Ministério da Fazenda, que fará a imposição e fiscalização de diversas medidas de ajuste fiscal, além de privatizações.

Longe de resolver o problema da dívida dos estados, o PLP 257 perpetua o problema e ainda acirra as privatizações dos bens públicos, além de comprometer o funcionamento do Estado e a prestação de serviços à população, devido aos severos cortes que impõe.

Inconstitucionalidade do PLP 257

A exigência mais violenta, por sua gritante inconstitucionalidade, requer que o ente federado abra mão de qualquer questionamento jurídico sobre a dívida ou o contrato de refinanciamento, desistindo expressamente de eventuais ações judiciais atuais ou futuras!

Quem já visitou outros contratos de dívida externa, celebrados na década de 80 sob o cabresto do FMI, reconhecerá logo os termos de referido dispositivo. O brilhante relatório do então Senador Severo Gomes tratou de semelhante cláusula de renúncia à nulidade, entre outros aspectos jurídicos que merecem ser revisitados.

A razão para essa absurda exigência se deve ao fato de a dívida e os contratos dos entes federados se encontrarem inflados por ilegalidades e ilegitimidades desde a origem dos convênios firmados com base na Lei 9.496/97, cuja gênese está expressa em Carta de Intenções de dezembro/1991 com o FMI, itens 24 e 26. Dentre as ilegalidades dessas renegociações, cabe destacar:

• Desrespeito ao Federalismo: A exagerada remuneração nominal estabelecida na Lei 9.496/97 impôs ônus excessivo aos Estados e Municípios. Em 2010, por exemplo, entes federados pagaram cerca de 20% de remuneração à União, enquanto esta emprestou aos Estados Unidos da América do Norte a taxa inferior a 1% e o BNDES emprestou a empresas privadas a taxas inferiores a 6% ao ano;

• Desrespeito à Sociedade: Da mesma forma que não cabe a cobrança de tributos entre os entes federados (Constituição Federal, art. 150, VI, “a”), pois estes recairiam sobre o cidadão que ao mesmo tempo vive em um município, um estado e no país, o ônus excessivo recai sobre o cidadão brasileiro, e sem contrapartida alguma, pois a mesma Lei 9.496 determinou que os valores recebidos dos Estados e Municípios se destinam obrigatoriamente ao pagamento da dívida pública federal;

• Cobrança de juros sobre juros: a elevada exigência de remuneração tem transformado parcela de juros em nova dívida, sobre a qual passa a incidir o anatocismo, ilegal conforme súmula 121 do STF, de 1963, que assim se pronunciou:“É vedada a capitalização de juros, ainda que expressamente convencionada.”.

• Capitalização mensal de juros: A Lei da Usura (Decreto nº 22.626/1933), vigente, estabeleceu:“Art. 4º – É proibido contar juros dos juros; esta proibição não compreende a acumulação de juros vencidos aos saldos líquidos em conta-corrente de ano a ano”.

Dessa forma, juros vencidos e não pagos deveriam ser computados à parte, mas sobre estes não poderiam incidir novos juros, em obediência à Súmula 121 do STF. O texto do Decreto 22.626/33 aponta para mais uma questão relevante: os juros somente poderiam ser acumulados em conta-corrente ao final de cada ano e não mensalmente.

• Cobrança de juros superiores aos autorizados pelo Senado: Na prática, os juros que estão sendo pagos pelos entes federados têm sido superiores aos autorizados em Resoluções do Senado Federal. No caso de Minas Gerais, por exemplo, em vez dos 7,5% a.a. autorizados pelo Senado, foram pagos 7,763%, o que significou erro nos cálculos superior a R$ 2 bilhões no período analisado. No caso do Rio de Janeiro, em vez de 6%, foram pagos 6,17% a cada ano.

• Exigência de robustas garantias: O pagamento das dívidas dos entes federados tem como garantia as transferências constitucionais obrigatórias devidas pela União, o que significa que o risco de inadimplência é nulo, não justificando cobrança de remuneração tão abusiva;

• Desequilíbrio entre as partes: Estados e Municípios haviam sido impedidos de acessar outros créditos com entidades federais (Decreto nº 2.372/97) e foram forçados a aderir às condições da Lei 9.496 para refinanciar dívidas anteriores em condições ainda mais onerosas, além de submeterem a amplo programa de privatizações e ajuste fiscal.

• Desconsideração do valor de mercado dos títulos estaduais e municipais: A União não considerou o baixo valor de mercado da dívida mobiliária estadual e municipal, tendo refinanciado tais dívidas a 100% de seu valor nominal, o que representou inaceitável transferência de recursos públicos para o setor financeiro privado. Também foram ignoradas as práticas fraudulentas denunciadas pela CPI dos Títulos Públicos (conhecida como CPI dos Precatórios).

• Assunção de dívidas privadas representadas por passivo de bancos estaduais no esquema PROES: Passivos dos bancos estaduais privatizados (ou não) foram transferidos para os respectivos estados e foram refinanciados em conjunto com as dívidas de cada estado, onerando indevidamente as finanças estaduais;

• Desconsideração dos antecedentes: Não foram considerados os impactos da política monetária federal principalmente no início dos anos 90, que provocou crescimento astronômico da dívida dos Estados antes da negociação, evidenciando co-responsabilidade da União;

• Adoção do IGP-DI: A adoção do índice (IGP-DI) calculado por uma instituição privada (IBRE/FGV), provocou crescimento da dívida dos entes federados de forma injustificada;

• Ausência de cláusula do equilíbrio econômico-financeiro do contrato: ao contrário do que faz nos contratos administrativos de longo prazo, a União não estabeleceu tal cláusula para proteger os entes federados;

• Condições diferentes para cada Estado: a taxa de juros reais variou de 6% a 7,5%, e o comprometimento da receita dos Estados variou de 11,5% a 15%.

Qual é a solução alternativa?

A verdadeira alternativa é a auditoria de todas as dívidas, com participação social, e tributação das grandes fortunas e rendas, e a revisão de escandalosas desonerações tributárias.

É urgente rever o estoque da dívida renegociada desde o seu início, pois não houve conciliação de cifras; obscuros passivos de bancos foram transferidos a cargo dos Estados; há denúncias de fraudes (CPI dos Precatórios); outras negociações anteriores transferiram dívidas do setor privado e de saneamento de bancos para os Estados, tudo sem a devida transparência desde a origem dessas dívidas na década de 70.

A ferramenta hábil para realizar essa revisão geral é a auditoria, procedimento que é realizado em base a provas e documentos, e que deve ser feita com participação cidadã.

As investigações já realizadas indicam que o endividamento público deixou de ser um instrumento de financiamento do Estado e se transformou em um mecanismo meramente financeiro, sem contrapartida real em bens e serviços, funcionando como um veículo de contínua subtração de recursos em benefício principalmente do setor financeiro privado. É o que denominamos Sistema da Dívida. A operação desse sistema tem submetido a maior parcela da população, que permanece carente de direitos sociais básicos, dependentes de prestações estatais hoje limitadas pelo fato de a dívida pública consumir quase a metade do Orçamento Federal, minando os recursos destinados aos entes federados, e grande parte dos orçamentos estaduais.

Enquanto não se realiza a necessária auditoria em cada Estado, o recálculo das dívidas, desde a sua origem, com Selic simples, tal como entendimento exarado nas liminares concedidas recentemente pelo STF, constituiriam importante passo para minorar a ilegítima subtração de recursos dos entes federados.

O que é inaceitável é perpetuar essa novela e agravar cada vez mais a situação, aplicando-se condições cada vez mais inaceitáveis, como a que consta do PLP 257. Auditoria já!