O Banco Central está “suicidando” o Brasil – Maria Lucia Fattorelli

Maria Lucia Fattorelli[i]

07/01/2016

Sob o argumento de “controlar a inflação”, o Banco Central do Brasil tem aplicado uma política monetária fundada em dois pilares: (1) adoção de juros elevados e (2) redução da base monetária, que corresponde ao volume de moeda em circulação. Na prática, tais instrumentos têm se mostrado um completo fracasso.

Além de não controlar a inflação, os juros elevados têm afetado negativamente não só a economia pública ‒ provocando o crescimento exponencial da dívida pública, que exige crescentes cortes em investimentos essenciais ‒, mas também tem afetado negativamente a indústria, o comércio e a geração de empregos.

Por sua vez, a redução da base monetária utiliza mecanismos que enxugam cerca de um trilhão de reais dos bancos, instituindo cenário de profunda escassez de recursos, o que acirra a elevação das taxas de juros de mercado e empurra o País para uma profunda crise socioeconômica.

Segundo o famoso economista inglês Thomas Piketty, seria um suicídio deixar de utilizar, em momentos de crise, o instrumento de emissão de moeda e a prática de juros baixos. No Brasil, o Banco Central tem feito o contrário e, adicionalmente, ainda alimenta o mercado com ração muito cara: operações de swap cambial que têm gerado centenas de bilhões de reais de prejuízos que são pagos à custa de emissão de mais títulos da dívida pública!

Até quando nosso rico País, marcado pela abundância em todos os aspectos, ficará submetido aos que usufruem e abusam do cenário de escassez?

Banco Central pratica política suicida, segundo Piketty[ii]:

“O poder infinito de criação monetária, detido pelos bancos centrais, sem dúvida deve ser seriamente limitado. Entretanto, diante de grandes crises, abrir mão de tal instrumento e do papel essencial de credor de última instância seria um suicídio.” (2015)

Essa afirmação de Piketty decorre de observação baseada em fatos também expostos em seu livro, e que merecem ser destacados:

Os Estados Unidos, o Reino Unido e o Japão estão mais endividados ainda (com respectivamente 100%, 80% e 200% do PIB em dívida pública, contra 80% na zona do euro), mas não conhecem a crise da dívida. E por uma razão muito simples: o Federal Reserve americano, o Banco da Inglaterra e o Banco do Japão emprestam a seus respectivos governos a taxas baixas – menos de 2% ‒, o que permite acalmar os mercados e estabilizar suas taxas de juros. Em comparação, o Banco Central Europeu (BCE) emprestou muito pouco aos Estados da zona do euro, daí a crise. (PIKETTY, 2015).

Diante disso, alguém poderia avisar ao sr. Tombini e cia. que a política monetária adotada por eles está “suicidando” o Brasil?

O Banco Central, administrado por Tombini, não só abriu mão do instrumento de emitir moeda como tem enxugado todo e qualquer volume de moeda que ultrapassa os míseros 5% do PIB.

Na última semana de 2015, quando o Tesouro Nacional efetuou o pagamento das chamadas “pedaladas fiscais” e injetou dezenas de bilhões de reais no sistema bancário, o que fez o Banco Central? Retirou mais de R$ 40 bilhões de circulação, enxugando esse volume de moeda dos bancos e entregando-lhes títulos da dívida pública, pelos quais se pagam as mais altas taxas de juros do mundo!

Esse tipo de operação é chamado de “compromissada[iii]” ou “de mercado aberto”, e atinge volume escandaloso de aproximadamente R$ 1 Trilhão! E mais: os juros dessas operações são pagos em dinheiro vivo, obtido por meio do rigoroso ajuste fiscal que vem exigindo aumento de tributos sobre a classe trabalhadora e os mais pobres[iv], além de cortes de investimentos essenciais em todas as áreas orçamentárias, exceto a financeira, que abastece aos bancos nacionais e estrangeiros.

O resultado dessa operação é extremamente danoso ao País, pois provoca aumento da dívida pública sem contrapartida alguma, gerando obrigação de pagar elevados juros além de esterilizar recursos no Banco Central e amarrar o País. A título de exemplo, esses R$ 40 bilhões enxugados pelo Banco Central recentemente poderiam estar sendo empregados para solucionar as crises da saúde, da educação, da assistência social, das estradas assassinas…, mas foram retidos, somando-se a quase R$ 1 Trilhão estocados e regiamente remunerados!

Mas o dano de tal operação não para por aí. À medida que o Banco Central retira a moeda dos bancos e lhes entrega títulos da dívida pública, ele não só esteriliza os recursos que deveriam irrigar a economia nacional, mas impede que os bancos reduzam as taxas de juros cobradas da população e de empresas. Imaginem o que significaria para o País esse volume de quase R$ 1 trilhão no caixa dos bancos. Evidentemente, esses não iriam querer deixar esse dinheiro parado, sem render. O destino óbvio seria destinar esses recursos para empréstimos à sociedade, aumentando a oferta, o que sem sombra de dúvida provocaria uma forte queda nas taxas de juros. Os bancos entrariam em competição para oferecer taxas menores a pessoas e empresas, o que levaria a uma redução ainda maior nas escorchantes taxas cobradas pelo setor financeiro no Brasil, que chegaram a 415% ao ano, em 2015, com anúncio de que vão subir ainda mais em 2016[v]! Pois bem, a atuação do Banco Central impede que os bancos fiquem pressionados pela sobra de caixa e tenham que baixar os juros. Ao contrário, garante-lhes generosa e segura remuneração, trocando a sobra de caixa por títulos da dívida pública, sem risco algum.

A justificativa que tem sido dada para essa atuação é o “combate à inflação”, o que não se aplica, pois o tipo de inflação que temos no Brasil decorre do abusivo aumento de preços administrados e alimentos: temos a energia mais cara do mundo, a telefonia mais cara do mundo e a gasolina mais cara do mundo; tarifas de transporte público e bancárias exorbitantes, e o preço de alguns alimentos tem impactado na inflação devido à sazonalidade e aos históricos equívocos da política agrícola nacional, que privilegia investimento no agronegócio voltado à exportação de commodities e não à produção de alimentos. Em nenhum desses casos o aumento de juros ou a redução da base monetária exerce qualquer influência.

As operações “compromissadas” ou “de mercado aberto” têm efeito contrário ao indicado por Piketty…

Cabe ressaltar que nos países onde bancos centrais agiram em favor das finanças nacionais, irrigaram as economias com moeda e estabilizaram as taxas de juros, emprestando a seus respectivos governos a taxas baixas (2% ao ano ou até menos), a crise tem sido controlada. É o caso dos Estados Unidos, do Reino Unido e do Japão, onde a base monetária ‒ que corresponde ao volume de moeda em circulação no país ‒ alcança 40%!

Banco Central é responsável pelas abusivas taxas de juros praticadas no Brasil

No Brasil, além de manter a base monetária ridiculamente baixa, em torno de apenas 5% do PIB, o Banco Central incentiva a prática de taxas de juros mais elevadas do planeta Terra ‒ a taxa básica está atualmente em 14,25%, mas o Banco Central tem leiloado títulos a taxas bem superiores, que ultrapassam 16% – e ainda anuncia[vi] que deverá subir ainda mais em 2016!

Vivemos uma verdadeira ciranda financeira no Brasil. Um dos países mais ricos do mundo, onde faltam recursos para áreas essenciais, como educação, saúde, saneamento básico e para infraestrutura, não faltam recursos para os abundantes juros que tornam o país como o local mais lucrativo do mundo para os bancos, mas asfixia a indústria, o comércio e, logicamente, extingue empregos e aprofunda injustiças.

Nada de discussão se existem recursos orçamentários para pagar os elevados juros incidentes sobre os títulos da dívida pública, nem sequer preocupação acerca de onde virão os recursos. As limitações da Lei de Responsabilidade Fiscal não se aplicam à “política monetária”. Ou seja, se os recursos existentes no orçamento federal não são suficientes para pagar juros, são emitidos novos títulos da dívida e esses são utilizados para pagar juros. Isso mesmo. Estamos emitindo títulos para pagar grande parte dos juros nominais incidentes sobre a dívida pública, o que fere a Constituição Federal, art. 167, que proíbe a contratação de dívida para pagar despesas correntes. E juros são despesas correntes, como salários, despesas de manutenção e demais despesas de custeio que se consomem durante o ano e não se caracterizam como investimentos. E se a política monetária gera prejuízo para o Banco Central, tal prejuízo é transferido para o Tesouro Nacional e gera a emissão de mais dívida ainda, como o escandaloso prejuízo de R$147,7 bilhões em 2009 por exemplo.

Banco Central cria prejuízos bilionários ao país

Além dessa inaceitável aberração, o Banco Central tem acumulado prejuízos bilionários em questionáveis operações de swap cambial: no período de setembro/2014 a setembro/2015, os resultados negativos somaram R$ 207 bilhões!

Nesse caso do swap cambial, o Banco Central entende que deve atuar para conter a procura por dólares, alegando que poderia provocar inflação. Assim, oferece contratos de swap cambial que, na prática, correspondem à garantia da variação da cotação do dólar. A perda bilionária tem sido transferida para a conta dos juros da dívida e, consequentemente, para o seu estoque, já que os juros têm sido pagos mediante a emissão de nova dívida. Os bancos privados lucram e o país registra a dívida, apesar de não ter recebido nem um centavo sequer.

Não há a menor transparência acerca de quem são os beneficiários dessas operações de swap cambial ou as de mercado aberto. Operações feitas por instituição pública, com dinheiro público, produzindo centenas de bilhões de prejuízos que são arcados pelo público, mas os beneficiários e as condições contratadas são “sigilosas”…

Política monetária fracassada para a sociedade brasileira, mas muito lucrativa para os bancos

É evidente que a política monetária adotada pelo Banco Central, com a desculpa de controlar a inflação, tem se mostrado completamente fracassada e lesiva ao País e à sociedade, pois:

- A prática de juros altos não tem controlado a inflação, que já atinge 2 (dois) dígitos, mas tem provocado dano irreparável às finanças públicas, à indústria nacional, ao comércio e às pessoas que dependem de crédito.

- As operações de mercado aberto não têm servido para controlar a inflação, mas têm provocado insana redução da base monetária, garantindo exagerada remuneração aos bancos, incentivando a elevação das taxas de juro de mercado com impactos danosos às finanças públicas, à indústria nacional, ao comércio e às pessoas que dependem de crédito.

- As operações de swap cambial não têm servido para controlar a elevação do dólar e a inflação, prestando-se a gerar prejuízos de centenas de bilhões de reais que têm sido transferidos para o conjunto da sociedade por meio da dívida pública, que em seguida exige rigoroso ajuste fiscal para o pagamento de seus elevados juros e encargos.

- Os principais pilares da política monetária – juros elevados e redução da base monetária – têm provocado aumento acelerado da dívida pública e exigido elevado volume de recursos para o pagamento de seu serviço, comprometendo as finanças públicas atuais e as gerações futuras.

Tudo isso ocorre devido à atuação do Banco Central, a serviço do setor financeiro nacional e internacional, subserviente à influência dos bancos e organismos internacionais – FMI e Banco Mundial – que querem ainda mais: exigem mandato para diretores do Banco Central, como uma política monetária objetiva[vii], independente do governo.

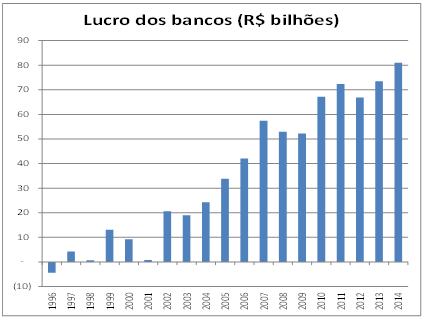

Querem tornar eterna, imutável e definitiva essa política monetária que “suicida” o Brasil e transfere vultosos recursos para o setor financeiro privado, garantindo-lhes lucros escorchantes e crescentes, como mostra o gráfico:

Fonte: http://www4.bcb.gov.br/top50/port/top50.asp

Em 2015, apesar da crise, o lucro dos bancos bateu novos recordes!

Enquanto os bancos lucram assim, todos nós pagamos a estratosférica conta da elevada carga tributária sem o devido retorno, entregamos continuamente patrimônio público estratégico, além de conviver com as inaceitáveis injustiças sociais vigentes em nosso potencialmente rico País.

Até quando nosso rico País, marcado pela abundância em todos os aspectos, ficará submetido aos que usufruem e abusam do cenário de escassez?

Até quando o Banco Central ficará à vontade para transferir centenas de bilhões de prejuízos para todos nós, enquanto garante os maiores ganhos do mundo para os bancos privados?!

[i] Coordenadora Nacional da Auditoria Cidadã da Dívida: Disponível em: <www.auditoriacidada.org.br> e <https://www.facebook.com/auditoriacidada.pagina>.

[ii] PIKETTY, Thomas. É possível salvar a Europa? Rio de Janeiro: Editora Intrínseca, 2015.

[iii] Compromissada por que o Banco Central tem o compromisso de receber os títulos de volta e devolver o dinheiro de volta para os bancos quando estes desejarem, pagando, evidentemente, os juros correspondentes ao período de duração da operação.

[iv] O modelo tributário brasileiro é um dos mais injustos do mundo: não existe tributação sobre grandes fortunas, sobre a distribuição de lucros ou remessa de lucros ao exterior, além de vários benefícios para ricos, bancos e grandes corporações. Esse modelo propicia ainda mais a concentração de renda e riqueza no País, conforme dados divulgados pela Receita Federal, analisados por Sérgio Wulff Gobetti e Rodrigo Octávio Orair (IPEA):

CONCENTRAÇÃO DE RENDA NO BRASIL:

0,05% da população economicamente ativa no Brasil concentra:

> 14% da renda total.

> 22,7% de toda riqueza declarada em bens e ativos financeiros.

0,5% da população ativa (renda acima de 40 salários mínimos mensais, ou R$ 325 mil anuais) concentra:

> 30% da renda total.

> 43% de toda riqueza declarada em bens e ativos financeiros.

[v] Correio Braziliense de 23/12/2015.Disponível em: <http://www.correiobraziliense.com.br/app/noticia/economia/2015/12/23/internas_economia,511714/juros-do-cartao-de-credito-chegam-a-415-ao-ano-e-vao-subir-mais-em-20.shtml>. Acesso em: 10 jan. 2016.

[vi] Reuters Brasil de 08/01/2016. Disponível em:

http://br.reuters.com/article/businessNews/idBRKBN0UM2GW20160108. Acesso em: 10 jan. 2016.

[vii] Brazil: Financial System Stability Assessment. Disponível em: <https://www.imf.org/external/pubs/ft/scr/2012/cr12206.pdf>. Acesso em: 10 jan. 2016.