Governo empresta ao FMI dinheiro que corta das áreas sociais

O Jornal Valor Econômico traz excelente artigo que mostra como o fluxo de capital especulativo para os países em desenvolvimento – para ganhar com as altas taxas de juros das “dívidas internas” – termina por financiar, na verdade, os países ricos. Isto porque os Bancos Centrais (BCs) dos países “emergentes” compram estes dólares que chegam em massa e os aplicam de volta em títulos dos países ricos, principalmente dos EUA. Enquanto os especuladores ganham taxas de juros altíssimas, os BCs recebem taxas baixíssimas pagas pelo Tesouro dos EUA.

O artigo comenta especificamente a situação do BC brasileiro, que compra tais dólares se endividando internamente a juros altíssimos e aplica tais dólares em títulos dos EUA. O Jornal O Estado de São Paulo vai na mesma direção, apontando os custos da compra de dólares pelo Banco Central.

Por fim, o Estado de São Paulo também noticia que o governo deve emitir mais títulos da dívida externa, para que as taxas de juros obtidas na operação sirvam de referência para as tomadas de empréstimos externos pelas empresas brasileiras. Mais um custo público da “dívida externa privada”.

Emergentes já acumulam US$ 5 tri como “proteção”

Autor(es): Cristiane Lucchesi, Luiz Sérgio Guimarães e Ricardo Balthazar

Valor Econômico – 09/10/2009

A acumulação crescente de reservas pelos países emergentes neste ano, passada a fase mais aguda da crise financeira, virou motivo de preocupação de muitos e de debate acalorado nos fóruns internacionais. Não é só a questão do custo de carregamento das reservas que importa, mas principalmente seu papel no desenho da economia mundial.

Os mais de US$ 5 trilhões que para os emergentes significam uma proteção contra crises cambiais podem estar contribuindo para atrasar ajustes considerados necessários por muitos nos seus balanços de pagamentos e dos países ricos. Ao comprar dólares, os bancos centrais dos emergentes impedem uma valorização maior de suas moedas e evitam que as importações se tornem ainda mais baratas e as exportações, mais caras. Abrem menos suas economias a produtos dos países ricos, que estão com seus mercados internos diminuídos, e estimulam suas exportações para o mundo todo.

Os dólares acumulados nos caixas dos bancos centrais contribuem ainda para ajudar na criação de bolhas especulativas, pois, ao comprar na maior parte títulos do Tesouro americano de curto prazo (de dois a três anos de vencimento), os países derrubam os juros desses papéis e estimulam a procura dos investidores por aplicações de maior risco. Isso sem falar do impacto no mercado de câmbio internacional da troca de um investimento em dólar para uma aplicação em euro ou iene.

Passada a fase aguda da crise, o consenso entre os emergentes foi um só: quanto mais reservas, mais seguro está o país no caso de uma fuga abrupta de recursos ou do corte repentino no crédito externo, como aconteceu após a quebra da Lehman Brothers, em setembro de 2008. “Os discursos dos dirigentes de bancos centrais dos emergentes na reunião do Fundo Monetário Internacional foi sempre sobre a importância das reservas como seguro”, diz Alexandre Lintz, estrategista do BNP Paribas que acaba de chegar da reunião do Fundo em Istambul. “As reservas, quando bem administradas, se mostraram importantes durante a crise”, concorda André Loes, economista-chefe do HSBC.

Para Michael Geoghegan, presidente-executivo do HSBC, “um país é como um banco – se ele não tiver reservas e algo for errado, entra em dificuldade”. Para ele, um país precisa de “quantidade significativa” de reservas internacionais e seu nível “precisa ser decidido pela sociedade.” Ele lembrou que no caso do Brasil, por exemplo, “há agora dois grandes projetos, da Copa do Mundo e das Olimpíadas, e dessa forma é preciso gastar um monte de dinheiro em infraestrutura”.

O crescimento maior da economia dos emergentes neste ano tem estimulado um fluxo de dólares para esses países, o que contribuiu para juntar a fome com a vontade de comer: os países engrossaram reservas, que já estão em níveis mais altos do que antes da crise. Somente no segundo trimestre deste ano, a China somou US$ 200 bilhões às seus reservas de mais de US$ 2 trilhões.

O Brasil acelerou as compras no terceiro trimestre e aumentou suas reservas em US$ 20 bilhões neste ano para US$ 226 bilhões. O Banco Central brasileiro comprou US$ 12,7 bilhões no mercado à vista, na comparação com o ingresso líquido de dólares de US$ 9,7 bilhões no mercado de câmbio. Índia e Rússia também engrossaram reservas. Expectativas já conservadoras do FMI apontam reservas internacionais de US$ 5,323 bilhões dos países emergentes no final do ano, na comparação com os US$ 4,963 bilhões no final de 2008.

“As contas correntes dos emergentes não estão mais com superávit tão grande e a maior parte do dinheiro é fluxo financeiro, o chamado “hot money”, que tem ido para os mercados de ações e de títulos da dívida”, diz Daniel Tenengauzer, diretor-gerente e chefe de estratégia global de moedas do Bank of America Merrill Lynch. No Brasil, o ingresso de recursos foi de US$ 8,2 bilhões por meio da balança comercial no ano, US$ 16 bilhões de investimento externo direto e US$ 17 bilhões em ações e aplicação externa em títulos de renda fixa.

“Depois de tantas crises, os emergentes têm aversão a entrar em déficits em conta corrente, pois veem isso como uma fragilidade no seu balanço de pagamentos”, comenta Lintz. Mas, por causa da desalavancagem dos consumidores e empresas dos países ricos e de seu crescimento menor, esses déficits serão transferidos para os emergentes, comenta ele. Também por isso a procura por reservas maiores.

Alguns influentes economistas, no entanto, consideram as reservas um “meio incrivelmente ineficiente de proteção” contra fragilidades no balanço de pagamentos, como é o caso de Olivier Blanchard , economista-chefe do FMI. “É como se os consumidores fizessem poupança preventiva”, comparou. “Se não houvesse seguradoras, você teria que ter o tempo inteiro dinheiro suficiente poupado para reconstruir sua casa”, disse ele. “Seria um desperdício de dinheiro e a mesma coisa ocorre com as reservas”, afirma ele, para concluir: “Você não precisa delas, a não ser para esses eventos muito especiais, como uma parada súbita na entrada de capital estrangeiro”, diz.

Em sua reunião no último fim de semana em Istambul, o FMI propôs a criação de uma espécie de seguro como opção às linhas de crédito tradicionais do Fundo que seria usado em momentos de crise. Países interessados em se precaver pagariam prêmios à instituição para ter o direito de sacar automaticamente os seus recursos em uma emergência.

O valor dos prêmios seria ajustado periodicamente conforme o desempenho econômico do país e só aqueles com políticas consideradas responsáveis poderiam participar. Quem aceitasse submeter suas políticas a um programa de monitoramento mais rigoroso poderia pagar prêmios menores. Seria uma proteção mais barata do que a manutenção das reservas.

Países como o Brasil hoje seguem políticas alinhadas com o figurino do FMI e vivem recebendo aplausos da instituição, mas dificilmente aceitariam abrir mão da sua autonomia. A discussão envolve o desenho de um novo sistema financeiro internacional e o poder dos emergentes no FMI.

Como lembra Lintz, o maior custo de carregamento das reservas hoje para os emergentes é justamente o fato de a maior parte delas estar aplicada em títulos em dólar, uma moeda que se desvaloriza dia-a-dia. “Isso vai impactar a dívida interna líquida em relação ao Produto Interno Bruto no caso do Brasil”, diz. “Mas, há um efeito fiscal anticíclico: quando o dólar sobe, no momento do corte do fluxo externo, a dívida líquida cai.”

Há um outro custo: o BC brasileiro investe as reservas no mercado externo, em papéis com juros baixos. Mas, ao comprar dólares no mercado interno, acaba vendendo reais e inundando o mercado de recursos. Para enxugar esses recursos, o BC aumenta a dívida interna e paga uma taxa de juros em reais, geralmente a taxa básica Selic. O diferencial entre a rentabilidade das reservas e a Selic, portanto, também representa o custo de carregamento das reservas.

Intervenção cambial do BC e seu custo

O Estado de S. Paulo – 09/10/2009

A valorização do real ante o dólar não pode ser atribuída à falta de intervenção do Banco Central (BC). Desde que voltou a intervir no mercado cambial em maio, até o final de setembro o BC comprou US$ 14,3 bilhões, enquanto o saldo das operações de câmbio no período ficou em US$ 9,8 bilhões. Durante o período, as operações tiveram fortes variações, mas se percebe que, à medida que aumentava o saldo cambial, a intervenção do BC se intensificava.

No mês passado, o saldo cambial positivo de US$ 1,369 bilhão foi inferior ao do mês anterior de US$ 2,957 bilhões. O saldo do fluxo financeiro foi de US$ 4,590 bilhões, com entradas de US$ 33,186 bilhões. Ao contrário, o saldo comercial ficou deficitário em US$ 3,225 bilhões, com exportações de US$ 9,619 bilhões, muito abaixo das importações que aparecem nos dados da balança comercial (US$ 20 bilhões). Essa diferença se deve em grande parte ao fato de os exportadores manterem no exterior parte das suas receitas, como permite a legislação. Mais cedo ou mais tarde essa receita aparecerá no fluxo cambial.

É interessante registrar que, em setembro, as compras do BC somaram US$ 3,481 bilhões,valor 155% superior ao fluxo cambial, que mostra a preocupação das autoridades monetárias com a valorização excessiva do real, mas que também levou em conta o aumento de US$ 2,1 bilhões da posição comprada dos bancos, que parecem acreditar em desvalorização do real.

O Banco Central, todavia, está se preparando para um aumento importante do fluxo cambial em razão da Oferta Pública Inicial (IPO, na sigla em inglês) do Banco Santander. Admite-se que, no dia seis, as entradas vinculadas a essa operação teriam ultrapassado US$ 4 bilhões. A evolução da taxa cambial nos últimos dias reflete essas vultosas entradas.

A questão é saber se a intervenção do BC é eficiente para conter a alta do real e se não tem um custo elevado. Sabe-se que essas compras do BC se destinam à constituição de reservas, cuja remuneração é muito inferior ao seu custo e que se desvalorizam quando cai o valor do dólar.

Essa compras representam uma injeção de liquidez na economia que o BC, como guardião da moeda, tem de neutralizar através de operações de open market que muitas vezes tomam a forma de vendas de títulos com promessas de recompra o que finalmente aumenta a dívida mobiliária que tem custo elevado. No entanto, é difícil, na conjuntura atual, negar a necessidade da intervenção do BC.

Governo prepara captação de títulos de 10 anos em dólares

Autor(es): Adriana Fernandes,

O Estado de S. Paulo – 09/10/2009

O governo brasileiro vai voltar em breve ao mercado internacional com uma captação de títulos da dívida externa atrelados ao dólar com prazo de vencimento de10 anos, informou ontem o secretário do Tesouro Nacional, Arno Augustin. Em entrevista à Agência Estado, o secretário disse que a nova emissão visa a permitir uma comparação melhor da performance dos papéis brasileiros no mercado internacional. A expectativa do Tesouro com a captação é reduzir ainda mais a taxa de juros dos títulos para um novo patamar histórico.

A nova captação vai servir de benchmark (referência) para as empresas brasileiras captarem recursos no exterior com prazos semelhantes e taxas mais baixas. Com o aumento do apetite dos investidores estrangeiros pelo Brasil, muitas empresas estão montando operações de emissões de papéis no exterior.

Na última emissão externa, na semana passada, o Tesouro lançou US$ 1,27 bilhão do Global 2041, títulos com prazo de vencimento de 30 anos, que foram vendidos com taxa de retorno ao investidor (yield) de 5,80% ao ano, a segunda menor taxa da história para um bônus da dívida externa brasileira e a mais baixa para um papel com prazo de 30 anos.

A taxa do Global 2041 ficou próxima da conseguida numa emissão de prazo menor, de 10 anos, o Global 2017, que teve taxa de 5,29%, a menor da história. Só que o Global 2017 foi emitido antes do agravamento da crise financeira internacional, no dia 7 de maio de 2008.

Com a nova captação, explicou o secretário, será possível comparar o desempenho com o Global 2017, lançado antes da crise. “Vamos fazer em breve uma emissão de prazo menor, de 10 anos, para mostrar como é uma taxa com prazo mais curto”, disse Augustin. Segundo ele, muitos fazem a comparação da taxa e não levam em consideração o prazo.

“A taxa de 5,8% para uma emissão de 30 anos é excepcional. Quando fizermos agora uma emissão de prazo menor, poderemos comparar”, disse.

Segundo ele, o governo optou na semana passada por fazer uma emissão de títulos com prazo mais longo, que são mais difíceis de colocar no mercado: “Poderíamos ter uma emissão de 10 anos e pegar uma taxa muito baixa. Nós optamos por 30 anos, mais difíceis de colocar.”

Além da emissão do Global 2041, o Tesouro já fez outras três captações externas este ano. Uma do Global 2037, em julho, e outras duas emissões com prazo de 10 anos, o Global 2019, em janeiro e maio.

Sem necessidade de captar dólares para financiar o pagamento dos compromissos da dívida externa, o secretário destacou que as emissão têm função qualitativa para melhorar o perfil do endividamento.

Mas com o terceiro grau de investimento dado pela Moody””s (Standard & Poor””s e Fitch já tinham concedido esta nota no ano passado), o Tesouro quer aumentar a base de investidores. Muitos investidores estavam amarrados a regras que exigiam a nota de grau de investimento de três agências para investir em um país, explicou Augustin. “Todos os meus assessores que viajam para o exterior só me trazem notícias ótimas. O Brasil é o mais elogiado”, acrescentou.

Notícias diárias comentadas sobre a dívida – 08.10.2009

A Folha de São Paulo noticia que o governo já está atrasando o pagamento das restituições do Imposto de Renda, devido à queda na arrecadação decorrente da crise econômica. Na prática, isto significa que o governo está ficando com um dinheiro que não é dele, mas que pertence às pessoas que pagaram imposto de renda a mais durante o ano passado. O Ministério da Fazenda argumenta que devolverá este dinheiro às pessoas corrigido pela taxa de juros Selic, porém, caso estas pessoas necessitem destes recursos agora, terão de tomar empréstimos junto às instituições financeiras pagando juros muito mais elevados, sem sequer saberem se poderão pagar tais empréstimos, pois também não saberão se caíram na chamada “malha fina”.

Por outro lado, o pagamento da dívida é feito religiosamente, se utilizando tanto de fontes tributárias, como também de outras fontes como os lucros das estatais, recebimento de juros e amortizações dos estados e municípios, lucro do Banco Central, ou até mesmo a emissão de novos títulos.

Outra despesa que é efetuada sem limite algum, independentemente da disponibilidade de receita é a cobertura do prejuízo do Banco Central, que compra os dólares que entram em massa no país e se desvalorizam. O Valor Econômico de hoje traz importante artigo de Maria Clara Prado, que denuncia a falta de transparência do Banco Central e do Ministério da Fazenda sobre a forma de contabilização de tal prejuízo. O artigo também mostra a verdadeira razão da explosão da dívida interna: o aumento das chamadas “operações compromissadas”, ou “Operações de Mercado Aberto”. Em tais operações, o BC pega os títulos que estão em seu poder (e que haviam sido emitidos pelo Tesouro) e os vende aos investidores, com a promessa de que, após um determinado prazo, estes serão recomprados pelo BC. Enquanto tais títulos ficam com o mercado, o BC paga a taxa de juros Selic.

Analisando-se os dados do Banco Central (Tabela em excel, quadro 11), vemos que as “Operações de Mercado Aberto” cresceram R$ 97 bilhões em 2009 (até agosto), o que é explicado pelo Banco Central (em seu Balanço do 1º semestre) pela entrada de dólares no país. Isto porque o BC compra dólares jogando reais na economia, e para impedir o aumento da quantidade de moeda em circulação (o que poderia causar inflação), o BC faz tais “operações compromissadas”.

A ocorrência destes fatos é relatada em outros artigos do Valor Econômico e Estado de São Paulo. Somente na terça feira, dia 6 de outubro, o BC teria comprado US$ 4,5 bilhões, que vieram ao país principalmente para comprar ações do banco Santander. Em setembro, apesar de terem entrado no país somente US$ 1,365 bilhão, o BC comprou US$ 3,48 bilhões. Segundo o artigo do Valor, desta forma o BC estimula que os bancos privados tomem mais dólares emprestados do exterior para vendê-los depois ao BC.

Ou seja: o BC, comprando dólares, sob a justificativa de impedir a desvalorização do dólar, está, na verdade, estimulando a queda maior ainda da moeda americana, pois os bancos sabem que poderão tomar empréstimos externos à vontade pois o BC comprará tal mico, ou seja, o dólar, que cai com esse movimento especulativo.

É a aberta e clara transferência de recursos públicos para o setor privado. Enquanto isso, o Secretário do Tesouro, Arno Augustin, diz que a entrada de dólares no país é resultado do “sucesso” da economia, e propõe que, para reverter este processo, o BC aumente ainda mais as compras de dólares, o que irá causar, na realidade, o oposto!

Enquanto muitos tentam tirar a dívida pública deste debate, alegando que tais entradas de dólares não se destinam à dívida interna, cabe ressaltar que, nesta operação de compra de ações do Banco Santander por estrangeiros, tais recursos irão sim ganhar com a dívida, pois constituirão capital do banco que será aplicado em empréstimos dentro do país, boa parte deles para o governo. E os lucros do banco, decorrentes dos ganhos com os títulos da dívida interna, serão remetidos para estes novos acionistas estrangeiros na forma de remessa de lucros, que estão em explosivo crescimento.

É a “dívida interna” como a nova face da dívida externa.

Por fim, o Portal G1 mostra que os problemas no sistema de trens urbanos no Rio de Janeiro se repetiram hoje, sendo que os usuários revoltados tinham de ser contidos pela Polícia. O próprio Comandante da PM disse que a empresa operadora dos trens não informava adequadamente as pessoas sobre o ocorrido, e que ele mesmo tinha de buscar as informações para repassar aos usuários.

Sobre este tema, cabe ressaltar que tais constantes problemas não estavam previstos nos estudos do Banco Mundial que defenderam a privatização dos trens urbanos do Rio de Janeiro em 1998.

GOVERNO SEGURA RESTITUIÇÃO DO IR

SEM CAIXA, GOVERNO SEGURA RESTITUIÇÕES

Autor(es): LEONARDO SOUZA

Folha de S. Paulo – 08/10/2009

O governo federal começou a atrasar o pagamento das restituições do Imposto de Renda das pessoas físicas, na maioria trabalhadores de classe média, para compensar parte da queda na arrecadação de tributos no ano. A ordem foi dada à Receita pelo Ministério da Fazenda.

De R$ 15 bilhões que seriam devolvidos até dezembro, cerca de R$ 3 bilhões só devem sair no primeiro trimestre de 2010. De junho a outubro, já houve redução de 21,7% nas restituições.

Fazenda manda Receita adiar parte das restituições de IR para 2010 após alerta do Tesouro por causa da queda na arrecadação

Dos cerca de R$ 15 bilhões previstos para serem restituídos até dezembro, R$ 3 bilhões só deverão ser liberados no ano que vem

O governo federal começou a atrasar o pagamento das restituições do Imposto de Renda das pessoas físicas, em sua grande maioria trabalhadores da classe média, para compensar parte da queda de arrecadação de tributos neste ano. A ordem foi dada à Receita Federal pelo Ministério da Fazenda.

De aproximadamente R$ 15 bilhões que seriam inicialmente devolvidos até dezembro, cerca de R$ 3 bilhões só deverão ser liberados no primeiro trimestre do ano que vem.

Segundo a Folha apurou, a decisão foi informada à cúpula do fisco, no final de maio, pelo secretário-executivo do Ministério da Fazenda, Nelson Machado, depois de um pedido do secretário do Tesouro Nacional, Arno Augustin.

A Folha conversou por telefone com Augustin na manhã de ontem, mas, ao ser informado do assunto, ele pediu para que a assessoria da Fazenda fosse acionada. Apesar dos reiterados pedidos de esclarecimento feitos pela reportagem, o ministério não ligou de volta até o fechamento desta edição.

O artifício de retardar as devoluções do IR foi posto em prática rapidamente. De junho a outubro houve um recuo de 21,7% nas restituições em comparação com igual período do ano passado -de R$ 7 bilhões para R$ 5,48 bilhões. As maiores reduções foram em agosto e setembro, quando os valores devolvidos aos contribuintes foram diminuídos a menos da metade dos números de 2008.

Ontem foi liberado mais um lote de restituição, com redução de 20% em relação ao mesmo mês do ano passado.

A devolução do IR se dá quando o contribuinte paga mais imposto do que devia, gerando um saldo a ser recebido do governo. As restituições são feitas de junho a dezembro, com as devoluções referentes às declarações retidas em malha fina podendo ser estendidas para os anos subsequentes.

Esta é a segunda medida adotada pela Receita neste ano relacionada à restituição do IR. Conforme a Folha publicou anteontem, também para elevar a arrecadação, o fisco apertou o cerco contra fraudes praticadas pela classe média.

Contas não fecham

Depois de quatro meses seguidos de queda na arrecadação de impostos, provocada principalmente pela crise global, o Tesouro percebeu que as contas do governo não fechariam neste ano se nada fosse feito.

Em maio, o presidente Lula assinou um decreto de revisão de arrecadação (excluindo-se receitas previdenciárias) com R$ 49 bilhões a menos do que a estimativa enviada ao Congresso no ano passado -de R$ 522 bilhões para R$ 473 bilhões.

Em junho, diante dos valores efetivamente cobrados pelo fisco até então, a projeção da arrecadação feita pela Receita para o ano ficou ainda menor -de R$ 465,78 bilhões.

Segundo documento interno do fisco obtido pela Folha, em julho os auditores foram obrigados a fazer um novo cálculo do recolhimento de tributos para 2009, jogando mais para baixo ainda a previsão: R$ 446,7 bilhões.

Naquele mesmo mês, o Tesouro solicitou à Receita uma arrecadação com R$ 19 bilhões a mais do que a estimativa então feita pelo órgão. Sem esse dinheiro, pela análise do Tesouro, as contas do governo não fechariam.

Do contrário, a saída seria ou promover um bloqueio de despesas autorizados no Orçamento ou reduzir ainda mais o superavit primário (economia de receitas para pagamento da dívida pública).

A queda na arrecadação com o Imposto de Renda foi uma das mais acentuadas. E, dentro desse item, o IR retido na fonte foi um dos mais afetados.

Enquanto a Receita calculou obter ao longo do ano R$ 82,9 bilhões com o IR na fonte, o Tesouro solicitou ao fisco R$ 87,5 bilhões nessa rubrica -uma diferença de R$ 4,6 bilhões.

Diante de todos esses números, a Fazenda viu a necessidade de retardar ainda mais a liberação das devoluções do IR.

Segundo a Folha apurou, a Receita incumbiu o subsecretário de Arrecadação, Michiaki Hashimura, de fazer a reformulação do cronograma das restituições. Foi quando se chegou ao valor aproximado de R$ 12 bilhões para este ano, deixando R$ 3 bilhões para serem devolvidos só em R$ 2010.

A dívida, o câmbio e o “over”

Autor(es): Maria Clara R.M. do Prado

Valor Econômico – 08/10/2009

A recente rusga entre o Ministério da Fazenda e o Banco Central (BC) sobre as contas do governo em nada tem contribuído para clarificar a efetiva situação da dívida pública, do ritmo do endividamento do governo e do déficit que sobressai do confronto entre receitas e despesas.

Sabe-se, pela leitura dos textos do FMI, que as medidas fiscais adotadas com o objetivo de esfriar os efeitos da crise internacional sobre a economia tiveram pouco impacto sobre as contas do setor público. Estas se deterioram por outros motivos.

Do ponto de vista do fluxo, pesa de um lado o aumento de gastos com despesas de pessoal (salários, aposentarias etc.) e de outro a significativa queda de receita observada. A conjugação dos dois explica a queda do superávit primário do setor público (descontados os juros).

Em doze meses, na posição de agosto, o superávit primário não passou de 1,6% do PIB. Equivale à metade do observado em dezembro de 2008, de 3,3% do PIB. Reflete, é claro, a deterioração contabilizada pelo critério nominal, mais apropriado para medir a evolução do fluxo das contas públicas. Em agosto, no acumulado de doze meses, o déficit nominal registrado foi de 3,53% do PIB, bem acima dos 2,6% no acumulado de 2008.

É claro que quando a receita fiscal começar a se recuperar, os fluxos fiscais tendem a melhorar, desde que, é claro, o governo do presidente Lula, sob o qual atuam tanto o Ministro da Fazenda quanto o presidente do Banco Central, esteja disposto a interromper a escalada dos gastos correntes.

O mais preocupante, porém, é a expansão do endividamento público. Aqui falamos de estoque e não mais de fluxo. Fica claro pelos dados do Banco Central a explosiva trajetória da dívida bruta do governo, conceito universalmente utilizado para medir o tamanho dos compromissos devidos pelo setor público.

A dívida bruta era de 58,6% do PIB em dezembro. Desde então vem crescendo mês a mês: o saldo em abril foi de 61,6% do PIB mas logo pulou para 64% do PIB em junho e chegou a 66,6% do PIB em agosto. Ou seja, tem se ampliado na base de 1 a 1,5 ponto de percentual por mês. Nesse passo, chegaria ao final do ano na faixa entre 70,5% do PIB e 73% do PIB, um salto e tanto em apenas um ano.

Quando se olha para os números em detalhe, vê-se que o item de maior expansão este ano – e que ajuda a explicar o acentuado aumento do endividamento público nos últimos meses – são as chamadas “operações compromissadas”.

Ali se encaixam as operações típicas de política monetária, mas que no Brasil – por omissão, interesse, descuido, ou sabe-se lá porque – se confundem com a política fiscal. Envolvem a atuação do BC junto aos bancos para o ajuste de liquidez da economia. Quando precisa tirar dinheiro do mercado, o Banco Central do Brasil vende títulos aos bancos com a promessa de recompra em determinado prazo ao preço de mercado, ou seja, à taxa Selic que, sabe-se, orienta os juros praticados entre as instituições financeiras, o DI. Quando quer injetar liquidez, o BC age de forma contrária: compra títulos pela taxa de mercado que os bancos mantêm em caixa com a promessa de revendê-los. São normalmente operações de um dia. É o “over” do BC.

As “operações compromissadas”, pelo lado do endividamento público, representavam 10,9% do PIB em dezembro de 2008. Em agosto deste ano, chegaram a 14,4% do PIB. Junto com o aumento da dívida mobiliária em mercado – o saldo cresceu de 41,9% no final de 2008 para 47,2% – as “compromissadas” explicam o estoque de 66,6% do PIB de dívida bruta.

Mas onde entra o câmbio? Bem, entra no cálculo da dívida líquida do governo através do efeito da forte apreciação do real face ao dólar nos últimos meses sobre o aumento do endividamento. Em agosto, a equalização do resultado financeiro das operações com as reservas internacionais e derivativos cambiais realizadas pelo BC redundaram em dívida equivalente a 3,8% do PIB, bem acima da receita de 5,8% do PIB contabilizada em dezembro, sob o impacto da desvalorização do real.

“A implicação cambial sobre a dívida é hoje totalmente diferente do passado”, comenta o economista e especialista em assuntos fiscais, José Roberto Afonso. Em poucas palavras: o governo detém saldo de reservas (ao redor de US$ 225 bilhões) bem superior à dívida externa pública. Assim sendo, “quanto mais cai o valor do dólar, mais o governo perde (em reais) e mais aumenta a dívida líquida”, diz Afonso.

Aliás, não apenas o efeito do câmbio pesa na dívida pública. Também influi o diferencial entre os juros recebidos pela aplicação das reservas no exterior (80% em títulos de outros governos) e os juros pagos internamente pela emissão de dívida em reais. A venda de títulos públicos em reais aumenta a dívida interna. Representa a contrapartida ao acúmulo de reservas. Ou seja, os títulos do Tesouro Nacional enxugam a liquidez que o BC é obrigado a injetar em reais na economia quando compra dólares no mercado.

“Imagine um país da América Latina sentado sobre US$ 350 bilhões de reservas, sofrendo ao mesmo tempo de déficit em conta corrente (balanço de pagamentos) e de déficit público, enquanto paga uma conta de juros sobre a dívida pública que paira a mais de 5% do PIB a cada ano. Dado o enorme custo de oportunidade de guardar tal pote de ouro, como poderia aquele dinheiro ser usado fora de uma situação de crise sem desencadear a apreciação da moeda que disfarçadamente tenta evitar? O Brasil pode muito bem estar nesta posição no final de 2010 se a taxa de acúmulo de reservas observada em 2007 prevalecer nos próximos meses”. Assim começa o texto de Bruno Saraiva (sociólogo e economista do BID) e de Otaviano Canuto (economista do Banco Mundial), publicado há dias no site de Nouriel Roubini. Eles estimam em US$ 800 milhões, grosso modo, o custo da esterilização das reservas internacionais resultante do diferencial de taxa de juros (interna e externa) em 2009.

Outro ponto em aberto é saber como tem sido registrado o resultado negativo do BC com o manejo das reservas e dos derivativos? E, ainda, como isso está sendo contabilizado nas contas do Tesouro Nacional tendo em vista a obrigatoriedade de cobertura com títulos daquele déficit?

Todos esses são aspectos nebulosos que carecem de transparência da parte do BC e do Ministério da Fazenda.

Maria Clara R. M. do Prado, jornalista, é sócia diretora da Cin – Comunicação Inteligente e autora do livro “A Real História do Real”. Escreve quinzenalmente, às quintas-feiras. E-mail: [email protected]

BC volta a atuar firme no câmbio

BC retira US$ 4,5 bi ao IPO do Santander

Por dentro do mercado – Luiz Sérgio Guimarães

Autor(es):

Valor Econômico – 08/10/2009

Embora muito atuais, os números divulgados ontem pelo Banco Central sobre o fluxo cambial de setembro e os dois primeiros dias úteis de outubro, mesmo ao mostrarem uma súbita mudança em sua postura de intervenção no mercado de câmbio, podem ter perdido o significado e as implicações diante dos comentários de que, nesta semana de IPO do Santander, as compras de dólares feitas pela autoridade monetária foram fabulosas. Somente na terça-feira – dia da fixação do preço das units do banco espanhol – o BC teria adquirido US$ 4,5 bilhões. Apenas na quarta-feira da semana que vem, quando forem divulgadas as estatísticas oficiais sobre o fluxo cambial desta primeira semana cheia de outubro, é que se saberá ao certo quanto ele adquiriu e se comprou mais que o excedente da balança cambial. A movimentação ocorrida desde a segunda-feira pode estar alterando completamente os sinais dados pelo BC nos dos primeiros dias de outubro. Na quinta e na sexta-feira, surpreendentemente ele deixou sobrar dólares no segmento à vista, uma atuação radicalmente oposta à que vinha sustentando.

No mês passado, adquiriu dos bancos por meio dos seus leilões diários US$ 3,48 bilhões, quando o superávit do fluxo cambial foi de US$ 1,365 bilhão. Essa política de comprar mais do que o excedente – estimulando os bancos a tomar linhas externas para ampliar as reservas cambiais do país – não é nova. Segundo os dados oficiais, foi executada desde que o BC retomou seus leilões diários, no dia 8 de maio. De lá até o final de setembro, comprou US$ 14,323 bilhões, enquanto o saldo cambial foi positivo em US$ 9,802 bilhões. Essa estratégia agressiva de compras foi, segundo os números oficiais divulgados ontem, revertida no dia 1º e no dia 2 deste mês. Retirou do interbancário apenas US$ 58 milhões, enquanto entrou liquidamente no país US$ 1,424 bilhão. Durante a manhã de ontem, após a divulgação dos números oficiais do fluxo, os operadores se perguntaram: O BC largou o dólar? Está dando autorização para a queda? O fato é que, neste mês, a cotação escavou o fundo do poço, batendo em R$ 1,7520 na terça-feira, saindo de quase R$ 1,79 no dia 1º. Ontem, a moeda fechou em leve alta de 0,22%, cotada a R$ 1,7560, para seguir o movimento de “realização” que antecede o início da temporada de balanços corporativos nos EUA. Mas, à tarde, depois do surgimento do comentário da megacompra de US$ 4,5 bilhões, os números foram reembaralhados e as indagações perderam o sentido. O BC pode estar de novo adquirindo mais que o superávit.

A falta de apetite demonstrada pelo BC nos leilões realizados nos dois últimos dias da semana passada foi suficiente para reduzir de US$ 3,276 bilhões no final de setembro para US$ 1,91 bilhão no dia 2 as posições vendidas dos bancos à vista. As instituições aproveitaram os ingressos de capital estrangeiro destinado à compra dos recibos do Santander para reduzir seu passivo cambial. Alguns analistas identificam nas posições vendidas à vista um fator de incentivo à apreciação cambial. Se elas forem zeradas e o BC se limitar a adquirir apenas o que efetivamente sobrar no mercado, a tendência é de o preço da moeda buscar o seu equilíbrio natural, desde que não haja uma pressão especulativa vinda dos mercados futuros. O viés seria ditado menos pelas operações à vista com linhas externas e mais pela aversão global ao risco.

O cenário externo azedou sem que houvesse indicador relevante de piora efetiva e substancial da economia mundial. A “realização” pode ter sido motivada pela conjugação de três fatores. O primeiro veio da Europa. O PIB da Zona do Euro relativo ao segundo trimestre foi revisado para -0,2%, quando os analistas esperavam -0,1%. O segundo, dos EUA: o Fed revelou que o crédito ao consumidor caiu em agosto pelo sétimo mês seguido. O número assustou um pouco: ao invés da queda de US$ 7,5 bilhões prevista, o tombo efetivo foi de US$ 12 bilhões. E o terceiro, também dos EUA: os analistas estão pessimistas quanto à próxima safra de balanços. As pesquisas indicam que as empresas listadas no índice S&P poderão amargar lucros 25% menores no terceiro trimestre do ano. No mercado futuro de juros, não houve realização. Os contratos persistiram em alta, apesar dos números comportados do nível de utilização da capacidade instalada da indústria. O mais negociado, para janeiro de 2011, subiu de 10,28% para 10,39%. O swap de 360 dias avançou de 9,72% para 9,83%.

Luiz Sérgio Guimarães é repórter de finanças

E-mail: [email protected]

”Rali” do real preocupa governo

Autor(es): Adriana Fernandes e Fabio Graner

O Estado de S. Paulo – 08/10/2009

Equipe econômica teme formação de mini-bolha no câmbio, com entrada de US$ 20 bi a US$ 30 bi até o fim do ano

O secretário do Tesouro Nacional, Arno Augustin, admitiu ontem que o atual “rali” do real traz preocupação com o risco de que uma entrada maior de dólares provoque maior desvalorização da moeda americana e prejudique a economia. O governo, disse Augustin, está atento para que esse movimento não traga dificuldades adicionais às exportações. Com o dólar mais baixo, os exportadores recebem menos por suas vendas e o produto nacional perde competitividade em relação aos importados.

Augustin disse que o Banco Central monitora diariamente o mercado para evitar distorções na taxa de câmbio. Ontem o dólar interrompeu o processo de queda quase contínua que vem sofrendo e subiu 0,19%, fechando a R$ 1,75. Como tem feito desde 4 de maio, o BC comprou dólares.

“O BC está monitorando no sentido de manter os fluxos compatíveis. Isso é feito diariamente e continuará sendo feito”, disse.

Segundo analistas de mercado, o BC já havia comprado US$ 4,5 bilhões na terça-feira, evitando que a entrada de investimentos estrangeiros na oferta de ações do Santander pressionasse ainda mais o câmbio.

Para Augustin, o aumento do fluxo de dólares é resultado do “sucesso” da economia. “Com o nosso terceiro grau de investimento, isso se fortaleceu. É natural que haja um efeito de mercado financeiro.”

Segundo fontes, a equipe econômica contabiliza que nos próximos três meses devem ingressar no País pelo menos US$ 20 bilhões com captações de recursos externos realizadas por instituições financeiras e as emissões de IPO (oferta inicial de ações por empresas). Mas há avaliações que os investimentos podem ultrapassar US$ 30 bilhões.

Com poucas alternativas para estancar a enxurrada de capital, a equipe econômica tenta armar uma rede de proteção no curto prazo. O problema será levado ao presidente Luiz Inácio Lula da Silva. No Ministério da Fazenda, espera-se uma atuação mais agressiva do BC na tarefa de conter a excessiva valorização do real frente ao dólar.

Técnicos do governo já enxergam a formação de uma mini-bolha de valorização do real.

A avaliação é de que é possível conter parte da alta do real com compras mais intensas de dólares no mercado. O BC já disse que compra o excesso de dólares para evitar fortes oscilações nas cotações.

Para a Fazenda, o BC poderia ser mais agressivo não só em quantidade, mas também na definição das taxas de compra, de modo a tornar mais arriscadas especulações no câmbio.

O problema é que nem o Brasil nem outro país tem capacidade de mudar uma tendência mundial, lembra outra fonte do governo. A queda do dólar, resultante dos desequilíbrios econômicos dos EUA, é o argumento usado para relativizar a preocupação com a valorização do real . A fonte lembra que, na comparação com uma cesta de moedas, a valorização do real é bem menos acentuada.

Por isso, também há avaliações no governo que os impactos da desvalorização do dólar no comércio exterior podem ser diluídos por meio de negócios com moedas locais. O Brasil fechou acordo com a Argentina, negocia com o Uruguai e tenta avançar com nas trocas com seus parceiros dos Brics: Rússia, Índia e China.

Essa estratégia, embora ainda tímida, é considerada uma alternativa à alta volatilidade do dólar. Apesar de considerar natural a busca de alternativas ao dólar, a fonte reconhece que dificilmente a divisa americana deixará de ser a reserva de valor mundial em um horizonte de médio prazo. “Não existe quantidade suficiente de outra moeda para substituir o dólar como moeda de reserva.”

Novo tumulto por problemas em trem faz 5 feridos na Central do Brasil

Portal G1 – 08/10/09 – 21h10 – Atualizado em 08/10/09 – 21h10

Segundo a Secretaria de Saúde, vítimas tiveram ferimentos leves.

Pane em trem fechou estação para embarque de passageiros.

Do G1, no Rio, com informações da TV Globo

Um dia após um tumulto em várias estações de trem no Rio de Janeiro, problemas em um vagão da SuperVia – concessionária que administra a linha férrea – provocou uma nova confusão na tarde desta quinta-feira (8), na Central do Brasil, no Centro da cidade. Segundo a Secretaria municipal de Saúde, cinco pessoas ficaram feridas.

A confusão começou por volta das 16h, um dos horários de maior movimento. Em nota oficial, a SuperVia informou que um trem vazio que chegava à estação teve o pantógrafo (equipamento que faz a ligação do trem com a rede elétrica) danificado às 16h06, após a rede elétrica ter sido atingida por um objeto.

O problema teria resultado em um desarme de energia no pátio da Central do Brasil que impossibilitou a saída de trens da estação. Com isso, as composições ficaram por cerca de 30 minutos partindo da estação de São Cristóvão. A Central do Brasil ficou fechada por cerca de 1h30.

Testemunhas contaram que o atraso gerou muita confusão e que passageiros começaram a gritar em protesto. Ainda segundo testemunhas, a polícia chegou ao local para tentar controlar a confusão. Soldados do Batalhão de Choque (BPChoque) usaram gás de efeito moral e armas não-letais para dispersar a multidão.

A Polícia Militar garante que o procedimento para conter a multidão foi correto. O comandante do 5º BPM (Praça da Harmonia), tenente-coronel Carlos Henrique Alves de Lima, disse que os policiais foram atacados com pedras, e por isso, usou gás de efeito moral para conter os protestos. Ele informou ainda que não foi usado gás de pimenta na ocasião.

Objeto provocou queda de energia, diz SuperVia

De acordo com a SuperVia, os passageiros foram informados pelos telões e sistema de sonorização sobre o problema. A empresa informou, ainda, que o problema foi provocado por um objeto que caiu na rede elétrica, e acabou provocando uma queda de energia e paralisou o tráfego em todos os ramais na Central do Brasil. Técnicos resolveram o problema às 16h40.

A SuperVia afirma que iniciou a devolução em espécie do valor das passagens aos que foram prejudicados no momento em que houve um princípio de tumulto. “Eu tinha uma prova às 18h na faculdade e perdi. Será que amanhã vai ter condições de vir de trem para o trabalho?”, disse o passageiro Alexandre da Silva, morador de Nilópolis, na Baixada Fluminense.

Segundo a concessionária, a estação Central do Brasil foi reaberta às 16h40 para desembarque e, às 17h40, para embarque. A SuperVia informou, ainda, que a situação já foi normalizada. O Batalhão Choque e o 5º BPM controlaram o acesso de passageiros às plataformas. A tática dos soldados foi conter o fluxo de clientes e liberá-lo a cada 10 minutos, evitando aglomeração.

Comandante da PM diz que faltou ‘tato’ à concessionária

O tenente-coronel Carlos Henrique Alves de Lima disse, ainda, que faltou “tato” à SuperVia para tratar do tumulto ocorrido nesta quinta. “A SuperVia não deu nenhuma satisfação, eu é que tranquilizei as pessoas”, disse o comandante.

Carlos Henrique disse que, por isso, a SuperVia pediu para que a Central ficasse mais tempo fechada, mas o comandante desaconselhou, alegando que haveria quebra-quebra do lado de fora.

Foto: Daniella Clark/G1 Soldados ocupam a calçada em frente ao prédio da Central (Foto: Daniella Clark/G1 )Segundo o comandante Carlos Henrique Alves de Lima, os passageiros estavam agoniados à espera de informação durante o período em que a estação ficou fechada. “Eles estavam carentes de informações. Eu conseguia as respostas e os informava. Consegui me aproximar deles para que esperassem com paciência a estação ser liberada”, disse.

Sobre as declarações do comandante do 5º BPM (Praça da Harmonia), a SuperVia informou que avisou aos passageiros do problema assim que ele foi detectado.

A Secretaria municipal de Saúde informou que cinco pessoas deram entrada no Hospital Souza Aguiar, feridas durante o tumulto. Segundo o órgão, todos estão com ferimentos leves.

Movimento normal durante a manhã

Na manhã desta quinta-feira (8), todas as estações do ramal de Japeri, ficaram abertas para embarque e desembarque de passageiros no Rio. O movimento de trens é normal.

Na quarta-feira (7), a quebra de um tem no ramal de Japeri às 7h40, provocou revolta nos passageiros, que invadiram os trilhos, depredaram as estações de Nilópolis e Mesquita, na Baixada Fluminense, e Deodoro, no subúrbio do Rio e atearam fogo em um trem.

Os trens circularam mais cheios nesta quinta, de acordo com informações de usuários. A SuperVia permitiu o embarque gratuito nos trens deste ramal até as 10h para compensar os transtornos causados aos passageiros na quarta. A estação de Nilópolis amanheceu com policiamento reforçado.

Notícias diárias comentadas sobre a dívida – 07.10.2009

O Jornal do Brasil mostra a revolta da população contra o serviço de trens urbanos no Rio de Janeiro. Mesmo tendo pago caro pela passagem, as pessoas não puderam embarcar, não tinham acesso a informação e também não receberam o dinheiro de volta. Isto tudo sem citar o fato de que o serviço de trens urbanos no Rio, mesmo quando funciona, é de péssima qualidade.

Ao invés de receber o serviço, a população hoje enfrentou gás de pimenta da polícia (que chegou a atingir até uma escola), e teve de abandonar a estação para fugir da tropa de choque da PM.

É fundamental destacar o fato de que, desde a privatização dos trens urbanos no Rio, ocorrida em 1998, os preços dispararam, o serviço piorou e os acidentes já mataram e feriram mais de 100 pessoas. E quem elaborou os argumentos e os financiamentos para a privatização? O Banco Mundial.

Não por acaso, nas assembléias anuais do Banco Mundial e FMI em Instambul (Turquia) ocorreram grandes protestos, também reprimidos com gás lacrimogêneo. O resultado foi um morto e cerca de 100 feridos, conforme mostra o Jornal de Brasília.

A Folha Online traz notícia sobre a explosão do déficit público dos EUA, que triplicou em 2009, passando de US$ 459 bilhões para nada menos que US$ 1,4 trilhão. Isto decorre da queda na arrecadação e da ajuda às instituições financeiras, que está fazendo explodir a dívida dos EUA. Enquanto isso, os recursos para a reforma do sistema de saúde no país são considerados excessivos. Ou seja: a prioridade é o atendimento dos investidores, que podem começar a desconfiar da capacidade do governo estadunidense de pagar tal dívida monstruosa.

Por fim, o Estado de São Paulo mostra o caráter perverso da “Lei de Responsabilidade Fiscal”, que num momento de crise e queda na arrecadação obriga os prefeitos a cortarem gastos sociais, para obedecerem aos limites legais. Enquanto isso, os recursos gastos com a dívida pública não possuem limite algum.

Quebra-quebra no trem: Cabral anuncia que vândalos serão investigados

João Pequeno, Jornal do Brasil – 7/10/2009

RIO – Os usuários que depredaram placas e catracas ou saquearam as bilheterias da estações serão investigados criminalmente, afirmou o governador Sérgio Cabral.

– Nada justifica. Houve pessoas feridas. A polícia vai investigar porque houve roubo em bilheteria, uma ação concreta de vândalos que têm que ser punidos – declarou.

Depois de permanecerem quatro horas na linha férrea junto à estação de Nilópolis, resistindo até a gás de pimenta, bastou o Batalhão de Choque da PM contar 10 segundos e marchar batendo com os cassetetes para os passageiros que haviam invadido a pista deixarem-na, muitos correndo e até pulando o muro que separa a ferrovia da Avenida Getúlio de Moura.

Em cima, na estação, pessoas que não conseguiram embarcar ou receber o dinheiro de volta invadiram as bilheterias e saquaeram todo o dinheiro. Cenas semelhantes foram vistas na estação Nova Iguaçu, que também sofreu saques e depredações das catracas. A estação de Deodoro, na Zona Norte do Rio, também teve catracas destruídas, mas continuou operando, inclusive recebendo passageiros que chegavam em ônibus gratuitos cedidos pela Prefeitura de Nilópolis.

A SuperVia, inicialmente, respondeu que não poderia devolver o dinheiro das passagens – apenas conceder vales-viagem – por não ter dinheiro suficiente nos caixas para a quantidade de passageiros. Após os saques, a concessionária disse que os furtos impossibilitaram o ressarcimento.

Mais de 150 policiais foram mobilizados, segundo o tenente-coronel Ivanir Linhares, comandante do 20ºBPM (Mesquita), que estimou 2 mil pessoas na estação.

O gás de pimenta atingiu até alunos de uma escola em frente.

– Tivemos que fechar as janelas. – contou Marcos Barbosa, 17 anos, do curso Qualidade Máxima.

——————————————————————————–

Choques entre Polícia e manifestantes contra FMI deixam 1 morto e 100 detidos

Jornal de Brasília – 07/10/2009

Uma pessoa morreu e cerca de 100 pessoas foram detidas nos confrontos hoje entre policiais e manifestantes que protestavam contra a realização em Istambul das assembléias anuais do Fundo Monetário Internacional (FMI) e do Banco Mundial (BM), informam as televisões locais.

Segundo a rede “Habertürk”, a vítima fatal sofreu um ataque cardíaco durante os distúrbios quando a Polícia entrou em uma avenida no centro de Istambul e lançou gás lacrimogêneo.

As pessoas que estavam perto da vítima, um homem identificado como Ishak Kalvo, tentaram levá-lo a um hospital de táxi.

Mas, devido aos distúrbios e ao fechamento de ruas, foi impossível, por isso foi necessário usar a ambulância, mas então já era tarde demais e o homem, de 55 anos, morreu no caminho.

Citando fontes da Direção Geral de Segurança, a rede “NTV” informou que 96 pessoas foram detidas durante os protestos.

Desde as 10h (4h de Brasília), militantes de sindicatos e partidos de esquerda se reuniram em diversos pontos do distrito de Beyoglu e cerca de 1,5 mil pessoas caminharam até a praça de Taksim, de onde pretendiam chegar até o local onde acontecem as reuniões do FMI e do BM.

Durante meia hora de concentração pacífica, que provocou o bloqueio do trânsito na praça, os manifestantes gritaram palavras de ordem como “FMI fora da Turquia” e levaram cartazes com os lemas “Faça com que o capitalismo passe à história” e “o Banco Mundial é um criminoso ambiental”.

Por volta das 11h30, a Polícia tentou dissolver a manifestação com tanques de água a pressão e lançando bombas de gás lacrimogêneo, para evitar que os manifestantes chegassem ao recinto onde acontecem as reuniões.

Então, e segundo mostraram as redes turcas, começaram uma série de perseguições entre policiais e manifestantes pelas ruas do centro.

Alguns manifestantes radicais lançaram coquetéis molotov nos policiais e apedrejaram algumas vitrines e pontos de ônibus.

Segundo um comunicado policial, 11 bancos, cinco estabelecimentos, seis edifícios da administração pública e oito veículos policiais foram danificados durante os distúrbios.

Além disso, a Polícia turca apreendeu cerca de dez coquetéis molotov e 29 atiradeiras, entre outros, informaram as próprias forças de segurança.

Também houve protestos pacíficos dentro do recinto onde, em meio a fortes medidas de segurança, acontecem as reuniões do FMI e do BM.

“Devemos ouvir os que protestam”, pediu o primeiro-ministro turco, Recep Tayyip Erdogan, durante a inauguração das assembléias.

“Aceitamos as críticas e os protestos, mas devem ser feitos de forma civilizada”, afirmou, em declarações à imprensa, o ministro de Estado turco, Cevdet Yilmaz, acrescentando que estes distúrbios “não obscurecem a reunião”.

Por volta das 15h local, a situação se acalmou na praça de Taksim e na avenida Istiklal, mas continuaram ocorrendo atritos em algumas vielas do centro de Istambul.

Segundo a Agência Efe pôde comprovar, até à tarde, os transeuntes que passaram pelo distrito de Beyoglu, onde ocorreram os distúrbios, tiveram que se proteger com lenços e máscaras para evitar o efeito do gás lacrimogêneo, estagnado no ar devido à falta de vento.

Deficit orçamentário dos EUA triplica e bate recorde em 2009

Folha Online 07/10/2009 – 19h13

da Associated Press

Atualizado às 19h47.

O deficit orçamentário dos Estados Unidos triplicou para o recorde de US$ 1,4 trilhão no ano fiscal de 2009, que terminou na semana passada, afirmaram nesta quarta-feira analistas do Congresso.

A estimativa do Escritório de Orçamento do Congresso, mesmo que esperada, representa uma má notícia para a Casa Branca e seus aliados no Congresso, enquanto eles pressionam pela aprovação da reforma do sistema de saúde do país, que poderia custar US$ 900 bilhões ao longo da próxima década.

O patamar negativo sem precedentes deriva de vários fatores, incluindo uma grande queda nas receitas com arrecadação de impostos –provocada pela recessão econômica– e um gasto emergencial de US$ 245 bilhões em ajudas para Wall Street. Além disso, o governo assumiu as gigantes hipotecárias Fannie Mae e Freddie Mac e gastou quase US$ 200 bilhões com a lei de estímulo à economia do presidente Barack Obama.

O recorde anterior no deficit era de US$ 459 bilhões e havia sido atingido no ano passado.

O plano para a saúde do governo seria pago com as novas receitas e cortes de despesas. Mas o esforço engoliria aumentos de impostos e redução de gastos que poderiam ser utilizados para baixar o deficit.

Obama atribuiu a situação fiscal do país às crises econômica e financeira que ele herdou do governo Bush. O diretor de Orçamento da Casa Branca, Peter Orzsag, está supervisionando os esforços da adiministração Obama para lidar com o saldo negativo no próximo ano.

Os enormes deficits aumentaram as preocupações sobre a vontade de investidores estrangeiros de continuram comprando títulos do Tesouro americano. O governo promete que, uma vez que a recessão acabar o sistema financeiro estiver estabiilizado, vai se esforçar fortemente para controlar os saldos negativos.

Os economistas temem que os deficits poderiam pressionar as taxas de juros nos próximos anos, já que o governo teria de oferecer rendimentos maiores para atrair investidores.

Prefeitos querem mudar Lei Fiscal

Autor(es): Ricardo Brandt

O Estado de S. Paulo – 07/10/2009

Prefeitos de todo o País querem que o Congresso flexibilize a Lei de Responsabilidade Fiscal para análise das contas públicas deste ano, por causa da crise econômica mundial. Projeto de lei complementar 450/09 do senador César Borges (PR-BA), protocolado ontem na Mesa Diretora, propõe que os limites impostos pela lei sejam alterados caso a caso, conforme o porcentual de queda de arrecadação das prefeituras.

Na prática, os limites fiscais estariam sujeitos a um porcentual de perda calculado com base na diferença entre a arrecadação prevista no Orçamento do município e a efetivamente realizada. A proposta não alteraria o texto da Lei Fiscal.

O projeto, elaborado pela Confederação Nacional dos Municípios (CNM), enfrentará resistência no Congresso, por representar um risco de enfraquecimento permanente da lei.

“Não queremos mudar a Lei de Responsabilidade Fiscal. Queremos uma alternativa para que as prefeituras consigam equilibrar suas contas diante da queda geral de arrecadação”, explica o presidente da CNM, Paulo Ziulkoski. “Não queremos privilégios para os maus gestores.”

Para o senador baiano, a mudança vale para 2009 e para 2010, caso a queda de arrecadação perdure. “Os Orçamentos de 2009 foram baseados nas estimativas feitas em 2008, o que fez com que prefeituras gastassem além do que arrecadaram”, explica Borges.

De janeiro a agosto deste ano, os repasses do Fundo de Participação dos Municípios (FPM) ficaram 4,8% abaixo dos do ano passado, em igual período – perda de R$ 1,5 bilhão. As estimativas da CNM, com base nos dados do Tesouro, são de que 2009 feche com uma queda de 5,4% em relação a 2008.

A União já repassou R$ 2 bilhões extras aos municípios, como compensação, mas esse valor não será suficiente para o equilíbrio das contas, afirma a CNM. É que, além do FPM, outras fontes de receita das prefeituras tiveram retração no ano, o que pode gerar uma onda de infração aos limites da Lei Fiscal pelo País.

Notícias diárias comentadas sobre a dívida – 06.10.2009

O Jornal do Brasil mostra que o Índice de Desenvolvimento Humano (IDH) do Brasil tem crescido muito pouco, somente 0,63% de 1980 a 2007. Segundo o Programa das Nações Unidas para o Desenvolvimento (Pnud), os recursos atualmente destinados para a saúde são muito pequenos, sendo que, há 30 anos, o Brasil está atrás da Argentina, Uruguai e Chile no IDH. Também pesa o elevado analfabetismo. É mais uma evidência de como a dívida compromete o desenvolvimento social do país.

Mais uma prova da supremacia da dívida frente ao atendimento das urgentes demandas sociais do país está no Jornal O Estado de São Paulo, que noticia o orgulho do Presidente Lula em anunciar que fez o “maior ajuste fiscal da história”, e que isso não seria feito nem mesmo pelos economistas mais tradicionais. Disse o Presidente:

“O Brasil estava preparado nessa crise porque nós fizemos sacrifícios. Em 2003, eu fiz o maior ajuste fiscal da história deste País. Eu duvido que um economista daqueles bem tradicionais tivesse a coragem de fazer o ajuste fiscal que eu fiz. E eu fiz com a convicção de que precisaria trocar o meu capital político para consertar o Brasil”

Desta forma, o país cortou gastos em áreas como a saúde, educação e reforma agrária, contribuindo para que o IDH estagnasse. A Reforma Agrária, por exemplo, que é uma política altamente distributiva e geradora de riqueza e renda, caminha a passos lentos, impedindo que a agricultura familiar se torne dominante no país.

Por outro lado, artigo publicado no jornal Estado de São Paulo mostra a resistência da agricultura familiar, mesmo diante de uma conjuntura de políticas agrícolas e agrárias favoráveis ao “agronegócio”. O Censo Agropecuário de 2006 mostra que a agricultura familiar, com apenas 32,3% da área, responde por 40% da produção, e nada menos que 78,8% dos postos de trabalho no campo. Tais dados mostram que, apesar de prejudicada com menos terras, crédito e assistência técnica, devido à opção pelas grandes monoculturas de exportação – que geram as divisas para o pagamento da dívida externa – a agricultura familiar possui mais produtividade por área e gera muito mais empregos, contribuindo para a distribuição de renda nacional.

Tais dados mostram como o país poderia ser bem mais justo hoje, caso nossas terras não tivessem a função prioritária de pagar a dívida externa, e caso a reforma agrária tivesse prioridade nos orçamentos anuais.

Enquanto isso, o Ministério da Fazenda agora se soma ao discurso do “mercado” e do Banco Central e diz que a taxa de juros realmente terá de subir. A única divergência que resta é quando ela subirá. Mais uma vitória do “mercado”, que começou a divulgar tal idéia, agora adotada, mais uma vez, pelo governo.

O resultado é menos recursos para as áreas sociais, como a reforma agrária

IDH brasileiro cresce pouco

IDH brasileiro se mantém estagnado

Jornal do Brasil – 06/10/2009

O Brasil consolidou o aumento contínuo de seu Índice de Desenvolvimento Humano (IDH). Mas o relatório do Programa da ONU para o Desenvolvimento alerta: o avanço ainda ocorre a passos curtos. Entre 1980 e 2007, o IDH brasileiro aumentou apenas 0,63%.

País perde cinco posições em ranking de desenvolvimento

BRASÍLIA O Brasil consolidou um histórico de aumento contínuo de seu Índice de Desenvolvimento Humano (IDH). O avanço, porém, ocorre a passos muito curtos. A constatação do Relatório de Desenvolvimento Humano 2009 do Programa das Nações Unidas para o Desenvolvimento (Pnud), divulgado ontem em Brasília.

O documento mostra que, em termos de desenvolvimento humano, o país ocupa a 75ª posição em um ranking que inclui 182 nações. Segundo o relatório, o Brasil, apesar da continuidade da melhoria do índice, não tem conseguido galgar posições superiores na lista. Isso porque entre 1980 e 2007, o IDH brasileiro aumentou apenas 0,63%.

No ano passado, por exemplo, o país ocupava o 70º lugar no ranking do Pnud, mas uma revisão de dados fez com que a Dominica, a Rússia e Granada, subissem no ranking, ultrapassando a posição brasileira.

– Dominica e Granada foram beneficiadas pelo aumento da expectativa de vida quando houve a revisão dos dados. No caso da Rússia, foi o aumento da renda que pesou – explicou o coordenador do relatório, Flávio Comim. Além disso, a entrada de Andorra e Liestenstein no ranking divulgado ontem (referente a 2007), também em posições acima da brasileira, fez com que o país caísse cinco posições, apesar de seu valor bruto no índice ter subido ligeiramente, de 0,808, em 2006, para 0,813, em 2007.

– Se um país cresce pouco, ele acaba ficando para trás no ranking – afirmou Comim, para quem o maior desafio para que o Brasil consiga elevar consideravelmente sua posição no ranking é aumentar a expectativa de vida da população, que atualmente é de 72 anos em média – dez a menos do que a japonesa, por exemplo. Nesse ponto, o maior entrave, segundo Co mim, tem sido a alta taxa de mortalidade infantil brasileira.

– Isso está ligado não só à saúde, mas também à educação. Por exemplo, entre as crianças filhas de mães sem nenhum acesso à educação, as taxas de mortalidade infantil chegam a 119 por mil nascidos vivos. É um número maior do que os de muitos países africanos – observou o coordenador.

Para Comim, aplicar 7% do Produto Interno Bruto (PIB) na saúde, como o Brasil faz, é pouco.

– Faz 30 anos que o Brasil está atrás da Argentina, do Uruguai e do Chile no índice – alertou. Além disso, o coordenador do Pnud chamou a atenção para o fato de que a taxa média de matrícula de 87,2% nos níveis fundamental, médio e superior acaba sendo prejudicada pelo alto índice de analfabetismo. – Se olhássemos apenas a taxa de matrícula, teríamos um IDH igual ao de países desenvolvidos. Mas, quando se acrescentam os 10% de analfabetos, isso puxa o IDH da educação – afirmou. Apesar das ponderações, o coordenador reconheceu que os programas de transferência de renda do governo têm reflexos positivos no índice. – As crianças estão tendo mais acesso à alimentação e nutrição. Então, mais tarde, pode sim aparecer o resultado disso na expectativa de vida.

O diretor de Análises do Ministério da Saúde, Otaliba Libanio, questionou ontem os dados do Pnud. Segundo ele, o IDH foi baseado em informações defasadas e considera a taxa de mortalidade infantil do último Censo, ou seja, de 1991 a 2000.

– Eu tenho certeza de que, quando sair o censo do ano que vem, vamos ter uma melhora no índice – garantiu Libanio. – Nos último dez anos, foram criadas várias inciativas, como o Saúde da Família, que ajudaram a baixar a taxa de mortalidade infantil. Nós, inclusive, vamos conseguir alcançar a meta do milênio nessa área antes do prazo previsto. (Com agências)

”Fiz o maior ajuste fiscal da História”

Autor(es): Lisandra Paraguassú

O Estado de S. Paulo – 06/10/2009

Diante de cerca de três dezenas de empresários belgas e brasileiros, em um seminário sobre oportunidades de investimentos, o presidente Luiz Inácio Lula da Silva fez questão de lembrar ontem, em discurso, a responsabilidade com o ajuste fiscal que assumiu no início de seu mandato. Em meio a discussões entre o Banco Central e o Ministério da Fazenda sobre o aumentos de despesas assumidos pela União este ano e seus reflexos na inflação, Lula afirmou que fez, em 2003, o “maior ajuste fiscal da história deste País”.

“O Brasil estava preparado nessa crise porque nós fizemos sacrifícios. Em 2003, eu fiz o maior ajuste fiscal da história deste País. Eu duvido que um economista daqueles bem tradicionais tivesse a coragem de fazer o ajuste fiscal que eu fiz. E eu fiz com a convicção de que precisaria trocar o meu capital político para consertar o Brasil”, afirmou o presidente.

Enquanto defendia o seu ajuste fiscal em Bruxelas, o presidente tem à sua espera no Brasil necessidade de arbitrar a discussão entre o BC e Fazenda. No último Relatório de Inflação, divulgado há cerca de dez dias, o BC considerou que a política recente de desonerações fiscais para enfrentar a crise econômica e o aumento de gastos do governo tiveram impacto na projeção de inflação para 2010, que subiu de 3,9% para 4,4%.

A avaliação irritou o ministério. Para o ministro Guido Mantega e seus assessores, ela fragilizou a posição do governo e deu à oposição um arma para criticar a política econômica.

Mas, na Bélgica, vendendo o Brasil como destino seguro para investimentos, o presidente fez questão de afirmar que a crise financeira já passou pelo País e causou apenas uma “pequena recessão”.

“Hoje, passados alguns meses da crise, posso dizer a vocês que o Brasil está sólido. Este ano vamos ter crescimento. A economia brasileira não vai crescer mais porque do mês de outubro até fevereiro os empresários se deixaram impressionar pelas manchetes dos jornais e meteram o pé no breque.”

A Bélgica foi o primeiro país em que Lula começou a vender a ideia de que o Brasil tornou-se um país ainda mais atraente para investimentos por que vai sediar a Copa do Mundo de 2014 e as Olimpíadas de 2016. O mais importante, porém, avaliou ele, é que o Brasil tem hoje uma economia sólida e diversificada.

“Não é possível que um País que tem a terceira fábrica de aviões do mundo, que inclusive fabrica o avião em que sua majestade (o rei Alberto II da Bélgica) anda, seja vendido só com as favelas do Rio de Janeiro, carnaval e futebol”, disse Lula.

Depois de ouvir do ministro belga das Relações Exteriores, Yves Leterman, que tinha razão e a crise no Brasil havia sido uma “marolinha” – palavra dita pelo ministro em português, em um enorme esforço para fazer a pronúncia correta -, Lula riu e, em seu discurso, afirmou que a “marolinha” tinha sido um pouco maior. No entanto, garantiu, sempre soube “que em algum momento a crise teria que se afastar” e ela serviu de ensinamento.

“O mercado financeiro tem que ser regulado. Não podemos admitir, enquanto governantes, que o sistema financeiro ganhe dinheiro sem financiar um lápis, um sapato. Hoje, eu vou a uma reunião com o presidente Barack (Obama, dos Estados Unidos), com o (Nicolas) Sarkozy (presidente da França, (Angela) Merkel (primeira-ministra da Alemanha) e todos estão preocupados em regular o sistema financeiro. No Brasil, ele já era regulado. Nós nunca abrimos mão do poder de regular”, disse.

Novíssimo retrato da agricultura familiar

O Estado de S. Paulo – 06/10/2009

Antônio Márcio Buainain, Alberto Di Sabbato e Carlos E. Guanziroli

Em 1998-99, o Incra e a Organização das Nações Unidas para a Agricultura e Alimentação (FAO) reuniram um grupo de pesquisadores com o objetivo de delimitar o universo da agricultura familiar (AF) brasileira, quantificar sua participação no setor agropecuário e mensurar sua contribuição econômica e social para o desenvolvimento do País. A metodologia aplicada, que se tornou referência e passou a ser amplamente utilizada pelo governo e por pesquisadores, não seguiu o critério de tamanho da área e considerou AF os produtores que utilizavam mais trabalho familiar do que assalariado ou contratado. Tampouco impôs limites para as receitas desses produtores, já que eles podem – e devem – crescer e prosperar com base na organização familiar, que contribui positivamente para a desconcentração da renda e o dinamismo das economias locais.

A partir dos resultados da pesquisa, da qual os autores deste artigo participaram, emergiram o Novo Retrato da Agricultura Familiar Brasileira (Brasília: MDA/FAO, 2000) e Agricultura Familiar e Reforma Agrária no Século XXI (C. Guanziroli et al. RJ: Garamond, 2001), que confirmaram sua importância para a produção de alimentos e absorção de mão de obra no campo – já conhecida -, mas revelaram fatos como a participação de destaque em áreas que se imaginavam inteiramente dominadas por agricultores patronais e empresas, como soja, algodão e pecuária de corte, e o elevado nível de integração aos mercados – desmistificando a imagem de produtores de subsistência. Além das potencialidades, o Retrato desvelou grandes diferenças regionais, a profunda diferenciação entre os produtores familiares, o atraso tecnológico significativo e o peso do minifúndio e da pobreza no Nordeste.

Como o Censo Agropecuário de 2006 apresenta as estimativas da AF a partir de definições legais que não são comparáveis à metodologia utilizada na última década (conhecida como FAO/Incra), o Ministério do Desenvolvimento Agrário (MDA) e o IBGE contrataram pesquisa com a Universidade Federal Fluminense (UFF) e participação da Unicamp para refazer o estudo do Retrato usando os dados do censo de 2006 e traçar a evolução da AF de 1996 a 2006. Os primeiros resultados das tabulações especiais confirmam que desde então muita coisa mudou – felizmente, para melhor!

O censo de 2006 revela que o número de AF, estimado pela metodologia FAO/Incra, cresceu no decênio entre os censos – passou de 4,1 milhões para 4,5 milhões, ou 87,95% do total de estabelecimentos agropecuários do País. Em 2006 os familiares ocupavam 106 milhões de hectares (32,3% da área total dos estabelecimentos) e respondiam por 40% da produção agropecuária total, com Valor Bruto da Produção de R$ 57,5 bilhões. O fato de a área ser proporcionalmente menor que a participação na produção revela a maior intensidade no uso do fator terra dos familiares. Em termos de emprego (incluindo os membros da família e seus empregados), a AF absorvia, em 2006, 13 milhões de pessoas (78,8% do total da mão de obra no campo), um crescimento de 2,3% – significativo diante da queda geral registrada pelo censo.

As maiores variações na participação da agricultura familiar ocorreram nas Regiões Norte e Nordeste, onde esse segmento passou a dominar a produção agropecuária, provavelmente em razão do efeito das políticas públicas (Pronaf, reforma agrária, etc.). No Sul e no Centro-Oeste a AF cresceu pouco e caiu em termos relativos no Sudeste. Mas a manutenção da participação relativa ou mesmo a pequena queda não são sinais de debilidade. Ao contrário, como nessas regiões o boom do agronegócio foi mais acentuado, manter a posição relativa indica que a agricultura familiar cresceu no mesmo ritmo (ou quase) do setor e que acompanhou e participou do boom do agronegócio.

O aumento da participação da AF na produção agropecuária, de 37,9% para 40% numa década de expansão do setor (1996-2006), indica que os produtores familiares ganharam mais espaço e reconfirma sua importância econômica e social. Revela ainda que o segmento passou a integrar as mais destacadas cadeias produtivas agropecuárias e a contribuir para o dinamismo do agronegócio nacional entre o final do século 20 e esta década. Em breve teremos o novíssimo retrato da AF, que certamente qualificará melhor o debate sobre o desenvolvimento rural no Brasil.

Aumento dos juros é inevitável, avalia equipe da Fazenda

Autor(es): VALDO CRUZ

Folha de S. Paulo – 06/10/2009

Para ministério, elevação pode ocorrer só no final de 2010, mas BC sinaliza aumentar Selic antes

Apesar das críticas indiretas ao Banco Central, a equipe do Ministério da Fazenda considera praticamente inevitável uma alta na taxa básica de juros da economia. A divergência está no tom do discurso do BC para justificar a medida e sobre quando ela ocorrerá.

Na avaliação de assessores do ministro Guido Mantega (Fazenda), os juros podem subir apenas no segundo semestre de 2010, mesma previsão do mercado. O Banco Central, porém, tem sinalizado que a alta na Selic, a taxa básica de juros da economia brasileira, pode ocorrer antes. Há quem aposte que ela ocorra no final deste ano.

Nos últimos dias, Fazenda e BC reviveram a velha disputa em torno da taxa de juros, depois que o banco divulgou que a política fiscal poderia levá-lo a apertar a política monetária -ou seja, subir os juros, hoje em 8,75% ao ano.

Depois do tiroteio, contudo, as duas equipes receberam orientação do presidente Lula para baixar o tom das críticas e trabalharem em conjunto para evitar tanto uma freada no crescimento da economia como a volta da inflação.

Na avaliação da equipe de Mantega, o BC não deveria ter dito que os juros podem subir por conta do aumento dos gastos públicos, dando força ao discurso dos que condenam a atual política fiscal.

O governo reconhece que a situação fiscal está mais difícil do que o previsto inicialmente e que ela vai demorar mais tempo para se recuperar. Não enxerga, contudo, razões para que ela coloque em risco a estabilidade econômica. Um assessor da Fazenda lembra ainda que foi essa política fiscal que contribuiu para o Brasil sair mais cedo da crise e foi adotada por orientação do presidente Lula.

O Ministério da Fazenda trabalha com um aumento da pressão pela alta dos juros nas próximas semanas, principalmente depois que for divulgada a taxa de crescimento do terceiro trimestre. A expectativa é que ela fique acima de 2% em relação ao período anterior, indicando um superaquecimento da economia.

Essa leitura, porém, pode ser precipitada, segundo assessores de Mantega. A avaliação é que o ritmo no terceiro trimestre acelerou por conta de antecipação na produção e nas vendas de automóveis e produtos da linha branca visando aproveitar os últimos meses de redução no IPI.

A equipe econômica espera uma acomodação no ritmo de crescimento no quarto trimestre de 2009 e no primeiro do próximo ano, o que não justificaria, por enquanto, uma alta nas taxas juros para inibir o consumo interno. Além disso, o real vai se manter valorizado, barateando ainda mais as importações e ajudando a evitar uma subida nos preços.

Ao longo de 2010, contudo, a equipe de Mantega avalia que o cenário pode realmente levar a uma alta dos juros no segundo semestre. A economia brasileira entrará definitivamente num ritmo mais forte por conta da recuperação da economia mundial, num momento em que os países desenvolvidos também devem começar a subir suas taxas de juros.

Notícias diárias comentadas sobre a dívida – 05.10.2009

Os jornais de hoje trazem diversas notícias sobre o FMI (Fundo Monetário Internacional).

O Portal G1 destaca o anúncio, pelo governo, do empréstimo de US$ 10 bilhões ao FMI, já divulgado repetidas vezes pelo Presidente Lula e pelo Ministério da Fazenda. Portanto, para comentar novamente esta notícia repetida, disponibilizamos ao final desta seção a Nota da Auditoria Cidadã da Dívida, já divulgada em 12 de junho de 2009, e denominada “Governo Empresta ao FMI dinheiro que corta das áreas sociais”.

A Folha de São Paulo mostra que o FMI está preocupado com a entrada em massa de capital externo no Brasil, que gera a desvalorização do dólar. À primeira vista, tal preocupação do FMI poderia ser louvável, dado que este processo significa grande prejuízo para o Banco Central (que acumula uma montanha de dólares que se desvalorizam) enquanto os investidores privados lucram às custas do povo.

Porém, o FMI está preocupado é com a capacidade do país pagar sua dívida externa. Com o dólar barato, os exportadores recebem menos reais por suas vendas externas, enquanto os produtos importados ficam mais baratos. Assim, estimula-se as importações e dificulta-se as exportações, e por isso a balança de comércio se torna menos favorável para o país, aumentando o déficit das chamadas “Transações Correntes”, que inclui as remessas de juros da dívida externa e lucros para o exterior. Com menos receitas de exportação e mais despesas com importações, o país fica com menos dólares para pagar a dívida externa, e assim fica mais dependente do ingresso de capital externo para fechar suas contas.

A notícia também mostra que o Banco Central continuará a comprar os dólares que estão chegando. Neste ponto, cabe ressaltar que o BC paga tais dólares com títulos da dívida interna. Portanto, mesmo a parcela do capital externo que vem para investimentos “produtivos” ou na Bolsa de Valores acarreta mais dívida interna, e mais prejuízo para o Banco Central, que é coberto pelo Tesouro, ou seja, pelo povo brasileiro.

O Jornal de Brasília noticia que o FMI está impondo à Argentina a revisão anual de sua economia, revisão esta prevista nos Estatutos do FMI. Portanto, a notícia mostra que mesmo os países que não possuem dívida com o Fundo – como no caso do Brasil, que divulga ostensivamente o fato de ser “credor” do Fundo – estão sim sujeitos ao monitoramento dos técnicos do FMI.

E o Estado de São Paulo ressalta o desejo do FMI de ser uma espécie de Banco Central do mundo, ou seja, um emprestador para aqueles que precisam de dólares para se proteger das crises externas. Em bom português: o FMI quer continuar financiando as fugas de capital feitas pelos especuladores, ainda exigindo em troca as velhas reformas neoliberais, como a liberalização dos fluxos de capital, que foi a própria causa das crises financeiras. O jornal ainda mostra que o FMI pretende ser um “supervisor dos mercados financeiros” , como se suas recomendações liberalizantes não tivessem sido uma das causas da crise.

O Jornal Folha de São Paulo mostra que o Paraguai tem pressa para obter o prometido pelo governo brasileiro, ou seja, o aumento em US$ 240 milhões nos pagamentos anuais pelo uso da energia de nosso país vizinho. Tal medida necessita ainda ser aprovada pelo Congresso brasileiro, que ainda nem recebeu o projeto do Executivo.

Cabe ressaltar também que tal aumento de US$ 240 milhões corresponde a cerca de somente 1/3 dos juros pagos anualmente pela parte Paraguaia (50%) de Itaipu, referente à questionável dívida da construção da Usina (ver artigo do Boletim Auditoria Cidadã nº 19). Ou seja: na prática, esta dívida faz com que o Paraguai nem veja a maior parte do dinheiro proveniente da energia que vende ao Brasil, visto que tais receitas ficam automaticamente aqui, como pagamento paraguaio de juros e amortizações.

O Estado de São Paulo de sábado mostra como estão as negociações entre Brasil e Paraguai para que este possa vender sua energia diretamente aos consumidores no Brasil. A notícia mostra claramente qual é a preocupação dos brasileiros: garantir a continuidade do pagamento da dívida pelo Paraguai, que neste novo sistema não seria mais automático, conforme descrito acima.

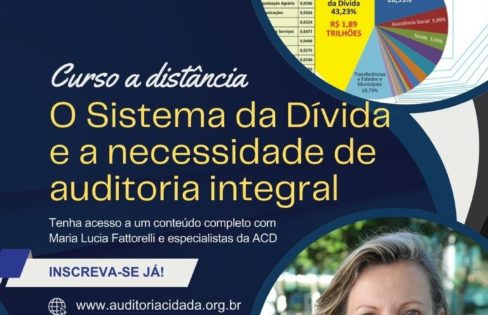

GOVERNO EMPRESTA AO FMI DINHEIRO QUE CORTA DAS ÁREAS SOCIAL

Nota da Coordenação da Auditoria Cidadã da Dívida

Brasília, 12 de junho de 2009

O governo emprestará US$ 10 bilhões ao FMI, comprando parte dos US$ 500 bilhões em títulos desta instituição, que serão emitidos para permitir que o Fundo possa continuar emprestando e impondo aos países as suas políticas que se mostraram falidas pela crise global, como as privatizações e os cortes de gastos sociais. Portanto, ser credor do Fundo significa pegar os recursos que faltam às urgentes demandas sociais brasileiras para aplicar e fortalecer as políticas comprovadamente equivocadas do FMI. Por isso, ser credor do Fundo é a pior medida possível para enfrentar a crise. O Fundo estava à beira da falência antes da crise, e o Brasil está cumprindo o vergonhoso papel de ressuscitar esta Instituição.

Na realidade, o governo já havia anunciado que emprestaria ao FMI, mas não havia divulgado o montante desse empréstimo.

Esse anúncio de destinação de US$ 10 bilhões ao FMI chega a ser uma infâmia, justamente quando o Brasil se encontra em recessão técnica, configurada pela queda do PIB também no 1º. trimestre de 2009, com sérios cortes de gastos sociais, queda da arrecadação tributária, sérios problemas sociais nos municípios, agravados por enchentes e estiagens, estudantes protestando em vários estados por melhorias na Educação, a saúde pública em péssima qualidade, a Reforma Agrária impedida de andar por falta de recursos, aposentados com seus reajustes mínimos vetados, funcionários públicos com seus reajustes ameaçados, dentre muitos outros problemas.