A MAIORIA DOS PAÍSES TEM LIMITE PARA OS JUROS

Todas as legislações modernas adotam normas severas para regular, impedir e reprimir os excessos praticados pela usura, pois é de interesse da economia do país que o capital financeiro não possua remuneração exagerada que impeça o desenvolvimento das classes produtoras.

No Brasil, não existe limite para os juros e algumas bandeiras de cartão de crédito chegam a cobrar juros superiores a 1.000% ao ano!

Segundo o próprio Banco Central do Brasil, setenta e seis (76) países possuem mecanismos legais que limitam as taxas de juros.

Na ESPANHA, desde 2011 o limite dos juros consta de lei sobre contratos de crédito[1], e proíbe, por exemplo, que os juros do cheque especial ultrapassem 7,5% ao ano, correspondente a duas vezes e meia o nível da taxa de juros legal (de 3% ao ano), estabelecida anualmente na Lei Geral do Orçamento do Estado.

Assim, enquanto na Espanha o limite da taxa de juros sobre contratos de cheque especial é de 7,5% ao ano, no Brasil esse limite foi fixado em 151,82% ao ano[2] pelo Banco Central. Na França, esse limite é de 14,96% ao ano[3].

Em Portugal, o limite de taxa de juros para TODOS os tipos de contratos de crédito foi fixado em 15,7% ao ano[4].

NO BRASIL AS TAXAS DE JUROS SÃO ABUSIVAS

As taxas de juros astronômicas aplicadas no Brasil, algumas em 1000% ao ano[5], causam danos ao povo e a toda a economia do país, impedindo o nosso desenvolvimento socioeconômico, ao mesmo tempo em que garantem altíssima lucratividade dos bancos, inclusive durante a pandemia do coronavírus[6]

As taxas de juros de mercado correspondem a um dos principais preços da economia, pois os juros refletem o custo do dinheiro.

O QUE ACONTECE QUANDO AS TAXAS DE JUROS SÃO BAIXAS?

Toda a sociedade é beneficiada quando os juros são baixos! Até o governo ganha!

Quando o custo do dinheiro é baixo, as empresas se encorajam a tomar empréstimos para investir, abrindo novos ou ampliando seus negócios. Assim, geram mais produtos e serviços, emprego e renda para a população e promovem a circulação da renda na economia, beneficiando todos os setores: indústria, comércio, serviços e o governo, que arrecada tributos em todas as operações. Este é o chamado ciclo virtuoso da economia, no qual todos os setores ganham.

E QUANDO OS JUROS SÃO ALTOS DEMAIS, O QUE ACONTECE?

Quando as taxas de juros ficam elevadas demais, ocorre o contrário: a economia fica amarrada e todos perdem, instalando-se um ciclo vicioso. Exceto para os bancos, que são remunerados diariamente pelo dinheiro que eles não emprestam, e batem recordes de lucros!

Enquanto o país vive grave crise que pode ser comparada a um estado de barbárie, diante da imensa parcela da população que passa fome, vive nas ruas, desempregada e sem a menor condição de vida, quatro bancos brasileiros estão entre sos mais lucrativos do planeta:

Isso mesmo! Os bancos são remunerados pelo dinheiro que pertence a toda a sociedade (e que está depositado ou aplicado nos bancos)! Esse dinheiro deveria retornar à sociedade por meio de empréstimos a juros baixos. Mas não é isso que acontece!

No Brasil, o Banco Central admite que os bancos depositem lá a sua sobra de caixa (isto é, o dinheiro da sociedade que deveria ser destinado a empréstimos), e paga a esses bancos uma remuneração diária e garantida (por meio das chamadas “operações compromissadas” e dos “depósitos voluntários remunerados”).

Diante dessa possibilidade dos bancos receberem essa remuneração garantida, eles só emprestam para pessoas e empresas a juros elevadíssimos.

PRECISAMOS INVESTIGAR O BANCO CENTRAL

Os mecanismos de remuneração da sobra de caixa dos bancos[7]envolvem aspectos de ilegalidade e falta de motivação justificável; oneram pesadamente os cofres públicos, geram dívida pública e, juntamente com os elevados juros, foram a principal causa da crise fabricada a partir de 2014[8].

Ademais, tais mecanismos esterilizam grande volume de moeda (o volume das “operações compromissadas” atingiu R$ 1,6 trilhão em agosto/2020[9]), impedindo a sua circulação na economia brasileira, gerando uma escassez que provoca elevação das taxas de juros de mercado, impedindo a geração de emprego e renda!

As justificativas usadas pelo Banco Central de que seria necessário remunerar a sobra de caixa dos bancos por meio desses mecanismos não se sustentam, pois tal benesse NÃO controla inflação[10], juros[11]ou liquidez[12].

Em resumo, em uma conjuntura em que o mundo desenvolvido tem praticado juros negativos, exatamente para estimular a economia, as elevadíssimas taxas de juros praticadas no Brasil, aliadas aos mecanismos de remuneração da sobra de caixa dos bancos (por meio das chamadas “operações compromissadas” e dos “depósitos voluntários remunerados”), têm paralisado a economia brasileira, condenando o país e a sociedade[13]a condições de endividamento completamente insustentáveis.

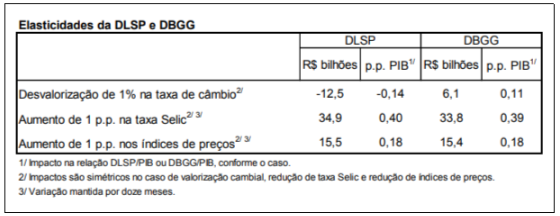

As altas taxas de juros têm sido o principal fator de crescimento da dívida pública. O próprio Banco Central já revelou que cada 1% de elevação da Taxa Selic aumenta em R$ 34,9 bilhões o gasto anual com juros da Dívida Líquida do Setor Público.

É NECESSÁRIO LIMITAR OS JUROS NO BRASIL

A prática de juros exorbitantes tem transformado o nosso país,vergonhosamente, em paraíso de rentistas, o que impede e fere frontalmente os objetivos fundamentais da República previstos no Art. 3º da ConstituiçãoFederal.

Portanto, faz-se necessária a limitação das taxas de juros de mercado no Brasil, bem como a aplicação de juros negativos para bancos que desejem aplicar a sua sobra de caixa no Banco Central, em vez de emprestar a juros baixos para a população e para as empresas.

A proposta legislativa apresentada pela Auditoria Cidadã da Dívida ao Congresso Nacional (https://www.camara.leg.br/proposicoesWeb/fichadetramitacao?idProposicao=2330149 e https://www25.senado.leg.br/web/atividade/materias/-/materia/153764) visa instalar, no Brasil, uma economia equilibrada, que gere mais renda e empregos para a população como um todo, e que possibilite o nosso desenvolvimento, atendendo aos objetivos fundamentais da República, tal como previsto no artigo 3º da Constituição Federal.

Para atingir esse objetivo, o projeto de Lei Complementar fixa limite equivalente ao dobro da taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic), estabelecida pelo Banco Central do Brasil, observado o limite máximo de doze por cento ao ano, já incluídas quaisquer comissões e outras remunerações direta ou indiretamente referidas à concessão de crédito.

O limite proposto pela Auditoria Cidadã da Dívida é perfeitamente aplicável no Brasil, que precisa urgentemente passar a praticar juros civilizados, deixar de ser paraíso de rentistas e recordista de lucratividade de bancos, enquanto toda a economia fica paralisada e o povo empobrece e até passa fome!

IRRESPONSABILIDADE DO BANCO CENTRAL

O Banco Central tem elevado a Taxa Selic de forma irresponsável, sob a falsa justificativa de “conter inflação”.

Na verdade, a inflação está explodindo devido à alta de preços administrados pelo próprio governo (que não baixam com o aumento da taxa de juros), principalmente combustíveis, gerando alta generalizada nos preços de produtos e serviços.

A alta de alimentos também ocorre devido a fatores que nada tem a ver com a taxa de juros, tais como fatores climáticos, oscilações no câmbio, mercado internacional e a uma política agrícola e agrária que prioriza a exportação, não efetua estoques reguladores e tributa mais os alimentos do que a exportação de commodities, totalmente isentas de ICMS e outros tributos.

É um completo absurdo termos inflação de alimentos em um país como o Brasil. Aumentar a taxa Selic sob a justificativa de conter essa inflação de preços que existe no Brasil é ineficaz, como comprovam os dados: de março/2021ajunho/2022oBancoCentraljáaumentouaSelic em mais de 600% (de 2 para 13,25%)eainflaçãosegue aumentando, pois decorre de outros fatores, como resumidoacima.

Assim, o Banco Central tem sido o maior responsável pelas elevadíssimas taxas de juros praticadas no Brasil, por isso lutamos por uma CPI DO BANCO CENTRAL[14].

A EMENDA CONSTITUCIONAL CONSIDERA A SELIC SUFICIENTE PARA COBRIR ATUALIZAÇÃO MONETÁRIA, REMUNERAÇÃO DO CAPITAL E COMPENSAÇÃO DA MORA

O art. 3º da Emenda Constitucional EC 113/2021 deu status constitucional à taxa Selic, considerando referida taxa como suficiente para cobrir atualização monetária, remuneração e mora, como se transcreve a seguir:

“Art. 3º Nas discussões e nas condenações que envolvam a Fazenda Pública, independentemente de sua natureza e para fins de atualização monetária, de remuneração do capital e de compensação da mora, inclusive do precatório,haveráaincidência,umaúnicavez,atéoefetivopagamento,doíndice da taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic), acumulado mensalmente.”

Assim, o legisladorconstituintedefiniuqueataxareferencialdoSistemaEspecial de Liquidação e de Custódia (Selic), tem tripla finalidade: atualização monetária, remuneração do capital e compensação da mora pelo inadimplemento de obrigações pela FazendaPública.Seesseparâmetroéválidopararemunerarocapitaldequemtemcréditos a receber da Fazenda Pública, o dobro desse parâmetro, como propõe proposta legislativa apresentada pela Auditoria Cidadã da Dívida ao Congresso Nacional, não pode ser considerado insuficiente pelosbancos.

Não há razão para que as instituições do sistema financeiro possam exigir juros sem qualquer limitação, acarretando um empobrecimento geral da população e das empresas, paralisando a economia do país e nos envergonhando com o título de “paraíso de rentistas”!

#LIMITAJUROSJÁ

[1]https://www.istoedinheiro.com.br/cheque-especial-no-pais-ainda-e-10-vezes-mais-caro-do-que-o-de-portugal/ ; https://www.boe.es/buscar/act.php?id=BOE-A-2011-10970– Artigo 20 – inciso 4

[2]Resolução nº 4.765, de 27 de novembro de 2019 – Disponível em https://normativos.bcb.gov.br/Lists/Normativos/Attachments/50875/Res_4765_v2_L.pdf

[3]https://www.correiobraziliense.com.br/app/noticia/economia/2019/12/01/internas_economia,810681/76-paises-limitam-juro-em-credito-diz-bc.shtml ; https://www.banque-france.fr/statistiques/taux-dusure-2022t2– Item relativo a “Découvertsen compte”.

[4]https://www.istoedinheiro.com.br/cheque-especial-no-pais-ainda-e-10-vezes-mais-caro-do-que-o-de-portugal/ ; https://www.pgdlisboa.pt/leis/lei_mostra_articulado.php?nid=1107&tabela=leis&so_miolo – Artigo 28

[5]https://www.conjur.com.br/2020-set-14/banco-condenado-cobrar-juros-1000-ano

[6]https://g1.globo.com/economia/noticia/2021/08/05/lucro-trimestral-dos-grandes-bancos-e-o-maior-da-historia-chegando-a-r-231-bilhoes.ghtml

[7]https://www.extraclasse.org.br/opiniao/2020/10/temos-dinheiro-sobrando-para-doar-aos-bancos/

[8]https://auditoriacidada.org.br/conteudo/crise-fabricada-expande-o-poder-do-mercado-financeiro-e-suprime-direitos-sociais/

[9]https://www.correiobraziliense.com.br/economia/2020/09/4878960-operacoes-no-overnight-saltam-para-rs-16-trilhao-em-agosto.html

[10]https://www.extraclasse.org.br/opiniao/2021/12/banco-central-dispara-juros-e-aprofunda-a-crise-fabricada/

[11]Até o Tesouro Nacional reconhece que o Brasil é um “outlier” (isto é, um país totalmente discrepante) na curva dos juros – https://painelgfs.tesouro.gov.br

[12]O próprio Banco Central injetou trilhões de liquidez nos bancos, no início da pandemia, conforme texto completo disponível em https://www.bcb.gov.br/content/acessoinformacao/covid19_docs/Evolucao_Recente_do_Credito.pdfQual a lógica de o Banco Central injetar liquidez nos bancos e, em seguida, retirar essa liquidez por meio de mecanismos de remuneração da sobra de caixa dos bancos (“operações compromissadas” e “depósitos voluntáriosremunerados”)?

[13]https://www.opovo.com.br/noticias/economia/2022/03/03/endividamento-atinge-maior-patamar-em-12-anos-e-afeta-76-das-familias-no-brasil.html

[14]https://www.extraclasse.org.br/opiniao/2022/04/precisamos-de-uma-cpi-do-banco-central/