Queda global do dólar e juro elevado explicam real forte

Matéria do Jornal de Brasília noticia a manifestação dos médicos de São Paulo, contra a baixa remuneração que ganham do Sistema Único de Saúde, e pela melhoria da infra-estrutura da saúde pública para a população. Já o jornal Correio Braziliense noticia pesquisa do Ministério da Saúde que mostra a péssima situação da saúde mental no país, com falta de pessoal nos hospitais psiquiátricos, remuneração insuficiente, instalações mal-conservadas e falta de vagas. Sobre estas notícias, cabe comentar que a verdadeira loucura é destinar mais de 30% do orçamento federal para a dívida pública, enquanto se destina para toda a saúde menos de 5%.

Os jornais de hoje continuam mostrando a entrada de capital especulativo internacional para ganhar com a dívida interna brasileira, o que provoca a queda na cotação do dólar. O Valor Econômico mostra que, em um conjunto de 17 países, o Brasil foi o terceiro país em termos de queda da moeda americana (desde 2 de março), perdendo somente para a Coréia e a Austrália.

O que mostra que realmente há algo por aqui que atrai bastante o capital estrangeiro. A notícia mostra a opinião do economista Luiz Gonzaga Belluzo, de que devem ser adotados controles sobre a entrada dos capitais. Confirmando os recentes comentários desta seção, o economista cita o alto custo para o país da acumulação de reservas, visto que o Banco Central compra tais dólares com títulos da dívida interna.

Outra notícia do Valor Econômico divulga que o governo pode voltar a cobrar IOF (Imposto sobre Operações Financeiras) sobre o ganho dos investidores estrangeiros em renda fixa, ou seja, aplicações em títulos da dívida interna. O Jornal O Estado de São Paulo mostra que o Ministro da Fazenda está descontente com a alta taxa de juros, que é, atualmente, a segunda maior do mundo, e que ocasiona este movimento de queda na cotação da moeda americana.

Médicos fazem passeata em São Paulo por remuneração adequada no SUS

Jornal de Brasília – 29/05/2009

Médicos de São Paulo vão às ruas hoje (29) para tornar pública uma campanha nacional em defesa do trabalho no Sistema Único de Saúde (SUS) e pela melhoria e integralidade do atendimento de saúde à população. Logo após uma entrevista coletiva na sede da Associação Médica Brasileira, às 10h, eles sairão em passeata inicialmente até o prédio da Gazeta, na Avenida Paulista.

O protesto faz parte do Fórum Nacional em Defesa do Trabalho Médico no SUS, que está sendo amplamente divulgado por representações como a Associação Paulista de Medicina, a Academia de Medicina de São Paulo, o Conselho Regional de Medicina do Estado (Cremesp) e o Sindicato dos Médicos (Simesp). Está prevista a participação de caravanas de profissionais da Grande São Paulo e do interior do estado.

Um quadro desolador

Autor(es): Renata Mariz

Correio Braziliense – 29/05/2009

Pesquisa do Ministério da Saúde revela que hospitais psiquiátricos remanescentes penam com graves deficiências de pessoal e com péssimos projetos terapêuticos para desinternação dos pacientes

——————————————————————————–

Iano Andrade/CB/D.A Press

Uma blitz do Ministério da Saúde nos hospitais psiquiátricos, feita desde 2002 a cada 18 meses, revela um quadro desolador. Nos cinco itens considerados mais importantes na verificação, a avaliação média é de regular para baixo. Para cima, há os conceitos bom e excelente — pouco presentes na edição mais atualizada do levantamento, intitulado Programa Nacional de Avaliação dos Serviços Hospitalares (Pnash/Psiquiatria), realizado entre 2006 e 2007 (leia quadro). Para se ter ideia, 67% das instituições ganharam menções, no que diz respeito aos recursos humanos, entre regular, ruim ou péssimo. Mesmas notas receberam 64% dos hospitais em outro fator primordial para a recuperação do paciente, o projeto terapêutico visando a desinternação.

“O Pnash faz exigências mínimas da qualidade que o hospital deve ter. Ainda assim, a situação é complicada”, diz Pedro Gabriel, coordenador de saúde mental do Ministério da Saúde. Apesar de ser uma avaliação baseada em normas técnicas, sobram críticas a respeito dos critérios utilizados. “Como é que uma comissão vem fazer vistoria em um hospital psiquiátrico sem que haja um psiquiatra na equipe?”, indaga Gilberto Brofman, diretor do Hospital São Pedro, em Porto Alegre (RS), um dos grandes manicômios do século passado — e ainda hoje uma enorme estrutura.

Consultora do Ministério da Saúde, Karime Porto retruca. “A presença do psiquiatra não é uma obrigatoriedade, embora ele integre algumas equipes. O olhar de um enfermeiro, às vezes, é mais valioso que de qualquer outro profissional”, diz ela. Para Brofman, o Pnash, assim como toda a reforma psiquiátrica, está carregado de ideologia. “Demonizaram a internação como se o doente mental não precisasse de cuidados integrais, em determinados momentos, assim como qualquer paciente”, ataca.

O baixo valor da diária repassada pelo Sistema Único de Saúde (SUS) é outra queixa comum dos dirigentes de hospitais. “Hoje, pagam R$ 33 por paciente internado. Como querem que funcionemos bem? Estamos em vias de fechar as portas”, reclama Jurema Pires, uma das proprietárias do Sanatório São Paulo, localizado em Salvador (BA), que em menos de um ano extinguiu 84 leitos. A unidade, única particular credenciada ao SUS na capital baiana, funciona em alas que muito lembram os pavilhões dos antigos manicômios. Janelas quebradas e infiltrações nas paredes são comuns.

Pouco menos sombrio, mas não totalmente salubre, é o cenário que abriga pacientes de convênios médicos ou particulares no São Paulo. “Apesar de ficarem em espaços físicos separados, não fazemos distinção entre eles e os do SUS”, garante Jurema. Ela reconhece, entretanto, que ao menos na medicação há diferenciação. “Claro que os particulares têm acesso a remédios mais modernos, porque o convênio paga”, afirma a diretora. Ela não autorizou a reportagem a registrar imagens do hospital, que em 2003 foi ameaçado de descredenciamento.

Fragilidades

As mais graves fragilidades apontadas pelo Pnash 2006/2007 — na área de recursos humanos e nos projetos terapêuticos — são reconhecidas pelas instituições. No Hospital Especializado Lopes Rodrigues, que fica em Feira de Santana (BA) e hoje cuida de cerca de 300 pacientes, quase metade dos 30 enfermeiros está afastada por motivo de saúde. “Nossos quadros encontram-se envelhecidos e adoecidos”, lamenta Rita Gomes, coordenadora de recursos humanos, há mais de 20 anos no hospital.

Medicamentos e terapia compõem o tratamento em quase todos os hospitais. Existem oficinas de trabalhos manuais, expressão corporal, teatro. Entretanto, quase sempre ficam em espaços improvisados, às vezes deteriorados. Outro local muito comum, na busca da ressocialização e do aumento da autoestima, é o “salão de beleza”. Enquanto os homens se restringem a cortar o cabelo e fazer a barba, mulheres abusam dos esmaltes e até de tinturas para esconder os fios brancos. O público feminino também se envolve nas oficinas culinárias com certo interesse.

Nesse período, muitos pacientes estão preparando bandeiras e balões para as festas de são-joão. Graças à mobilização de funcionários, datas comemorativas não passam em branco nos hospitais. E até fora deles. Há mais de 10 anos, a micareta de Feira de Santana tem um bloco muito especial. O Loucos pela Vida sai sempre no primeiro dia da folia, composto por internos do Lopes Rodrigues e servidores. “É uma festa e uma forma de inseri-los, ainda que parcialmente, na realidade da cidade. Eles adoram”, conta Rita.

CONDENAÇÃO INTERNACIONAL

Em 2009, a morte de Damião Ximenes, assassinado dentro de uma clínica psiquiátrica na região de Sobral (CE), completa 10 anos. A violência contra o rapaz que tinha transtorno mental tornou-se emblemática porque foi o primeiro caso brasileiro a chegar à Corte Interamericana de Direitos Humanos, em outubro de 2004. Por unanimidade, os juízes condenaram o Brasil por violações de direitos humanos, obrigando-o a garantir celeridade e punição dos responsáveis pela tortura e morte de Damião. Até o momento, porém, os dois processos — um na vara cível e outro na criminal — permanecem sem sentença. “Se o caso de Damião, que teve uma condenação internacional, continua perdido no mar de processos da comarca de Sobral, imagine outras ocorrências”, lamenta Renata Lira, advogada da ONG Justiça Global.

——————————————————————————–

Leia amanhã: a cruel realidade dos loucos que cometem crimes

——————————————————————————–

Deficiências

Pesquisa revela maiores problemas dos hospitais psquiátricos brasileiros:

Recursos humanos

67,5% dos hospitais têm menção de regular para baixo

38,5% estão com notas de ruim a péssimo

Projeto terapêutico/ Alta hospitalar

64% estão com menção de regular para baixo

32,4% foram avaliados entre ruim e péssimo

Alimentação dos pacientes

76% têm menções entre bom e o regular

Condições para atendimento de intercorrências clínicas

54% foram avaliados entre regular e ruim

——————————————————————————–

Reclamações de falta de vagas

São Paulo, Rio de Janeiro e Pernambuco reúnem, juntos, 58% dos quase 37 mil leitos psiquiátricos no Brasil. E são desses estados, curiosamente, as maiores queixas de falta de vagas para internação. Ao mesmo tempo em que reivindicam melhorias nos hospitais, familiares de pacientes se queixam do fechamento das unidades. “Não queremos qualquer buraco. Mas é preciso repensar essa política, que deixa o doente mental sem opção”, reclama Zorete Andrade da Silva, da Associação de Amigos, Familiares e Doentes Mentais do Brasil, com sede no Rio de Janeiro.

O Ministério da Saúde refuta a reclamação. “Não existe falta de leito em hospital psiquiátrico no Brasil. Estão escassas vagas em hospitais gerais, faltam Caps (Centros de Atenção Psicossocial), falta cuidado na atenção básica. Isso é verdade. Mas em unidades psiquiátricas, não”, afirma Delgado, coordenador da saúde mental da pasta.

Rogélio Casado, psicólogo especialista em saúde mental do Amazonas, onde há poucos leitos psiquiátricos, concorda. “É preciso entender o sentimento das famílias desassistidas, mas também há o outro lado, o da indústria da loucura”, diz, referindo-se aos interesses dos hospitais de se manterem no centro do atendimento. A Federação Brasileira de Hospitais foi procurada, prometeu uma resposta, mas não o fez. (RM)

——————————————————————————–

Violações continuam

A situação atual não é nada quando comparada à crueza das últimas décadas do século passado, quando morreram, só no manicômio de Barbacena (MG), cerca de 60 mil pessoas, cujos cadáveres eram vendidos a faculdades de medicina de todo o país. Os abusos, maus-tratos e a omissão, muitas vezes fatais, atravessaram o tempo e ocorrem até hoje, adverte Renata Lira, advogada da ONG Justiça Global. A entidade relata cinco casos recentes de assassinato em clínicas psiquiátricas. Um deles é o de Ana Carolina Cordovil Heiderich Silva, vítima de transtorno de comportamento, que morreu em dezembro de 2006, aos 18 anos, dentro da Clínica de Repouso Santa Isabel, em Cachoeiro do Itapemirim (ES).

A mãe da garota, Nercinda Clareminda Heiderich, afirma que viu Ana Carolina pela última vez no dia da internação, em 26 de outubro de 2006. Na entrevista inicial, informou ao médico que ela era alérgica a haldol, medicamento muito utilizado por pacientes com transtornos mentais. Depois disso, tentou inúmeras vezes visitar a filha, mas sempre era aconselhada a não fazê-lo, “para não atrapalhar o andamento do tratamento”.

“Eu ligava cerca de três a quatro vezes por dia e só recebia boas notícias. Diziam que ela estava bem, mas que pacientes não podiam falar pelo telefone”, lembra. Nove dias depois da internação, Nercinda exigiu, gritando, a visita. Foi quando soube que Ana estava morta. “Consegui o prontuário e vi que o médico não só prescreveu haldol, como em doses altíssimas e injetadas”, conta. A Justiça Global vai assumir o caso para exigir providências. “Quase sempre as denúncias que recebemos são contra clínicas privadas que têm leitos do SUS, como essa Santa Isabel”, diz Renata. (RM)

Queda global do dólar e juro elevado explicam real forte

Autor(es): Sergio Lamucci

Valor Econômico – 29/05/2009

A recente apreciação do real está relacionada à perda de valor do dólar americano no mercado internacional e à alta dos preços das commodities, mas o diferencial entre os juros internos e externos também tem um papel importante no fortalecimento da divisa brasileira, segundo boa parte dos analistas. Para evitar uma valorização exagerada do câmbio, manter um ritmo forte de redução dos juros e comprar dólares aparecem como as principais sugestões dos economistas ouvidos pelo Valor.

Os mais incomodados com o movimento do real chegam a defender a adoção de controles na entrada de capitais. Já os mais ortodoxos não veem motivos para preocupação, acreditando ainda que o Banco Central (BC) não tem muito o que fazer para deter a trajetória do câmbio.

De um conjunto de 17 moedas de países emergentes analisadas pelo Valor Data, o real foi a terceira que mais se valorizou de 2 de março até ontem. O dólar americano caiu 17,73% na comparação com a divisa brasileira, de R$ 2,442 para R$ 2,009. No mesmo período, a moeda americana perdeu 19,98% do seu valor em relação ao won sul-coreano e 19,62% em relação ao dólar australiano. Na comparação com o yuan chinês, caiu só 0,24%

Para o professor Luiz Gonzaga Belluzzo, da Unicamp, a forte apreciação do real reflete em parte o movimento de desvalorização global do dólar, mas o nível do juro brasileiro também tem um peso relevante nessa história. O BC tem errado seguidamente na condução da política monetária, diz ele. A crise global agravou-se em setembro de 2008, mas a Selic só começou a recuar em janeiro, caindo de 13,75% para os atuais 10,25% ao ano. Isso manteve os juros reais (descontada a inflação) brasileiros entre os mais altos do mundo.

Belluzzo estranha a análise do presidente do BC, Henrique Meirelles, de que a entrada de dólar no Brasil não é resultado do diferencial de taxa de juros. “Eu não sei se ele diz isso por convicção ou por escapismo, mas é lamentável em qualquer hipótese.” Ele defende cortes mais fortes dos juros e a adoção de controles na entrada de capitais. “Se não quiserem controlar capitais, por julgarem um sacrilégio, que pelo menos reduzam bastante a Selic e comprem muitos dólares para acumular reservas. Com juros baixos, o custo de carregamento das reservas fica menor”, afirma ele, preocupado com o impacto sobre as exportações de um dólar abaixo de R$ 2.

O ex-diretor do BC Alexandre Schwartsman, economista-chefe do Santander, vê um peso bem menor para o diferencial de juros na recente valorização do real. Para ele, o movimento é basicamente consequência de um fenômeno global, ligado à depreciação do dólar à alta forte das commodities nos últimos meses. “O diferencial de juros era maior em dezembro, quando a Selic estava em 13,75%. Por que a moeda brasileira não se apreciou naquele momento?”

Schwartsman destaca que moedas de grandes produtores de commodities, como Austrália e Chile, se valorizaram bastante nos últimos meses, a despeito de terem juros bem mais baixos do que o Brasil. De setembro de 2008 para cá, o BC australiano cortou as taxas de 7,15% para 3%, e mesmo assim a moeda se apreciou com força. No Chile, onde o BC foi ultra-agressivo e baixou os juros de 8,25% para 1,25%, a moeda americana perdeu 7,02% em relação à divisa local. Na Coreia do Sul, dona da moeda que mais ganhou valor na comparação com o dólar, a política monetária também foi agressiva – os juros caíram de 5% para 2% desde setembro do ano passado. Para ele, não há muito o que o BC possa fazer nessa circunstância e nem há um grande mal num câmbio abaixo de R$ 2. “Num mundo com demanda fraca, as exportações de manufaturados não vão aumentar nem mesmo com um dólar a R$ 2,50.”

O ex-ministro Luiz Carlos Mendonça de Barros, sócio da Quest Investimentos, atribui a valorização do real principalmente a um movimento global, em que a saída dos investidores do dólar os leva a buscar outros ativos. Com tem fundamentos sólidos e juros elevados, o Brasil aparece como um dos principais candidatos a receber esses recursos. “Esse quadro diminui a liberdade de o país influenciar o câmbio”, avalia ele. Mendonça de Barros diz, porém, que os juros altos são de fato um dos fatores que atraem o capital estrangeiro para cá. Para evitar uma apreciação excessiva do câmbio, o BC deve buscar o menor nível possível de juros que seja compatível com a meta de inflação, opina ele, para quem acabaram os tempos em que a autoridade monetária trabalhava com uma “gordura” na Selic por causa da volatilidade na economia. Se for muito conservador nos juros, o dólar seguirá em queda, afetando a atividade econômica, por prejudicar as exportações e estimular as importações, adverte.

O ex-presidente do BC Gustavo Loyola, sócio da Tendências Consultoria Integrada, considera indesejável um câmbio abaixo de R$ 2, mas vê limites à atuação da autoridade monetária. Há espaço para mais cortes dos juros – ele estima uma Selic de 9% no fim do ano ou até menos -, mas é preciso levar em conta a meta de inflação. Como Mendonça de Barros, ele vê com bons olhos a compra de dólares para as reservas, ao mesmo tempo em que condena os controles de capitais. “Eles costumam ser ineficientes, pois os investidores aprendem a driblá-los rapidamente.”

INVESTIDOR ESTRANGEIRO DEVE VOLTAR A PAGAR IOF

PLANALTO ESTUDA VOLTA DO IOF SOBRE INVESTIMENTO EXTERNO EM RENDA FIXA

Autor(es): Alex Ribeiro

Valor Econômico – 29/05/2009

O governo está discutindo retomar a cobrança do Imposto sobre Operações Financeiras (IOF) nos investimentos estrangeiros em renda fixa, que são dirigidos sobretudo à compra de títulos públicos. O mais provável é que seja restabelecida uma alíquota de 1,5%, o que, num contexto de queda de taxas de juros, significa que a taxação irá abocanhar proporcionalmente uma parcela maior dos juros recebidos pelos investidores estrangeiros.

Anteontem, o presidente do Banco Central, Henrique Meirelles, havia afirmado em depoimento no Congresso que a taxação com o IOF poderia ser, hipoteticamente, uma das saídas para lidar com o crescente fluxo de capitais estrangeiros ao país, um dos fatores que levam á apreciação do real. Na realidade, essa é uma medida que, do ponto de vista concreto, já está sendo discutida dentro do governo.

Uma fonte reconhece que, na prática, a taxação não deverá mudar a tendência da taxa de câmbio, já que os investimentos em títulos públicos respondem por apenas uma pequena parcela dos fortes fluxos de dólares ocorridos nas últimas semanas. Os dados oficiais do BC mostram que em maio, até o dia 22, entraram US$ 811 milhões em investimento em renda fixa. Mas, de qualquer forma, o IOF é visto como uma medida preventiva, já antecipando a provável retomada nesses fluxos, que no início de 2008 oscilaram entre US$ 3 bilhões e US$ 4 bilhões ao mês.

A alíquota incide sobre o capital que ingressa na país. Assim, caso seja mesmo adotada a alíquota de 1,5%, isso significa que o fisco vai ficar com cerca de 15% dos rendimentos dos papéis pagos pelo Tesouro, tomando como base a Selic atual, de 10,25% ao ano. O impacto tende a ser ainda maior ao longo do tempo, já que, conforme os juros forem caindo, a taxação se tornará maior proporcionalmente ao rendimento pagos pelos títulos públicos.

Muito à frente dos títulos públicos, porém, o que explica o clima de abundância no mercado de dólares são os ingressos de investimentos diretos. Os maiores leilões de compra de dólares do BC ocorreram justamente nos dias que entraram volumes maciços desses capitais.

Segundo informações colhidas pelo governo, grandes empresas estão recorrendo a capitais estrangeiros, que entram sob a forma de investimentos diretos, para quitar dívidas contraídas com bancos. Nos piores momentos da crise, logo após setembro, as empresas ficaram sem acesso aos mercados internacionais e passaram a tocar seus projetos de investimentos com recursos captados juntos aos bancos. Agora, com a melhora nos mercados internacionais, estão substituindo funding interno por externo.

O segundo fluxo mais importante de divisas são as aplicações em Bolsas, que tiveram uma forte recuperação. Em maio, até o dia 22, já ingressaram US$ 2,349 bilhões, volume que representa quase três vezes os fluxos de aplicação em renda fixa. Os ingressos de investimentos em Bolsas são bem vistos dentro do governo, salvo pelos riscos de acontecer algum exagero, porque são o início da recuperação do mercado de capitais, que poderá ser acessado pelas empresas para levantar dinheiro para seus projetos.

O terceiro fluxo mais importante são as captações feitas pelas grandes empresas, como a Odebrecht, Telemar e JBS-Friboi. É um tipo de capital bem-vindo, na visão de fontes do governo, porque as empresas estão aplicando recursos para ampliar as suas atividades dentro do Brasil.

A retomada desses fluxos, porém, tem levado a um aumento de disponibilidade de moeda estrangeira dentro do país. A orientação dentro do governo é que o BC compre todo o excesso de moeda para reforçar suas reservas internacionais. O entendimento é que, com a queda da taxa básica de juros, amplia ainda mais o espaço, que já era grande, para reforçar as reservas. Embora o objetivo principal seja reforçar as reservas, é verdade, reconhecem fontes do governo, que a atuação evita movimentos mais exagerados na cotação da moeda americana. Mas isso não quer dizer que haja um piso para a cotação do dólar. “O significado de a cotação do dólar cair abaixo de R$ 2,00 é zero”, afirma uma fonte do governo. A atuação feita agora obedeceria ao mesmo princípio da venda de moeda estrangeira feita pelo BC após setembro de 2008. Na ocasião, evitou-se que a situação de absoluta falta de liquidez levasse a um “overshooting” do dólar. Mas não houve teto para o dólar.

O BC tem se ausentado, porém, do mercado futuro do dólares – não fez nenhuma compra de moeda estrangeira depois de que zerou sua posição, em abril. A explicação é que o excesso de liquidez não está ocorrendo no mercado futuro de dólares. É uma situação diferente da observada até o início do ano passado, quando exportadores estavam montando posições nos mercados futuros apostando na valorização da taxa de câmbio. Naquela época, o BC entrou comprando dólar. Após a crise, aconteceu o contrário: exportadores e outros investidores queriam se desfazer posições, e o BC entrou vendendo. Hoje, porém, não existiriam condições objetivas de desequilíbrio de liquidez que exigissem a volta da atuação do BC. Os fluxos estão no mercado á vista.

A leitura que ganha corto no governo confirmada ontem pelo ministro da Fazenda, Guido Mantega, em depoimento no Congresso é que existe de fato excesso de liquidez no mercado, que tem levado a maior atuação do BC. Mas o pano de fundo do movimento é o enfraquecimento global do dólar. Outras moedas também se fortaleceram em relação ao dólar, e a cotação do real permanece mais ou menos estável em relação a outros parceiros comerciais importantes, como países da zona do euro.

Juro alto é ”anomalia”, diz Mantega

Autor(es): Sérgio Gobetti

O Estado de S. Paulo – 29/05/2009

O ministro da Fazenda, Guido Mantega, disse ontem que a taxa de juros do País é uma “anomalia” e deve ser reduzida para o mesmo nível de outros países emergentes. “Há uma situação de anomalia do ponto de vista dos juros, embora estejamos caminhando para uma normalidade”, disse o ministro em audiência pública no Senado, enviando um recado ao Banco Central, que se reúne em duas semanas para definir a nova taxa Selic.

“Agora que a inflação está baixa, nos próximos dois anos o Brasil deverá ter taxa básica semelhante à de países com as mesmas condições que as nossas”, disse Mantega, acrescentando que a “alta” Selic ainda é um problema a se resolver para sair mais rapidamente da crise.

Atualmente, a taxa real de juros de longo prazo (ou seja, descontando a inflação para os próximos 12 meses) está em cerca de 5,5% ao ano, nível mais baixo da história recente. Nas estatísticas internacionais, entretanto, é o segundo porcentual mais alto do mundo, só perdendo para a Turquia.

Analistas de mercado, entretanto, questionam se o BC poderá manter o ritmo de queda das últimas reuniões do Comitê de Política Monetária (Copom) e se a taxa de juros não precisará crescer depois da crise, quando a economia voltar a se aquecer.

Argumentam que, além dos riscos de inflação, o Brasil ainda apresentaria “anomalias” fiscais que impediriam o País de conviver com juros “normais”, referindo-se a níveis ainda elevados de gastos públicos e carga tributária. Na quarta-feira, o próprio Meirelles disse que ainda é cedo para saber quanto da atual queda é “estrutural” e quanto é “conjuntural”, e avisou que o BC continuará pautando suas decisões estritamente por parâmetros “técnicos”.

Para Mantega, as críticas ao aspecto fiscal não se justificam, já que o Brasil é um dos poucos países cuja dívida pública não subirá expressivamente por causa da crise. Segundo a agência de risco Standard & Poor`s, o endividamento bruto dos EUA crescerá de 52% do Produto Interno Bruto (PIB) em 2008 para 79% do PIB ao fim de 2010, enquanto no Brasil a dívida ficaria estável em torno de 58% do PIB.

“Reduzimos o superávit primário em 2009 para poder fazer uma política anticíclica e ainda assim nosso resultado nominal (diferença global entre receitas e despesas, incluindo juros) será o segundo melhor do G-20”, disse o ministro, citando números da revista Economist, que projeta um déficit de 2,1% do PIB para este ano no Brasil.

Nos Estados Unidos, a estimativa é de que o déficit nominal chegue a 13,7% do PIB, no Reino Unido, 11,3% e na China, 3,6%. “Se não fosse a crise, estaríamos perto do déficit zero, mas, com a crise, se não fizéssemos uma política anticíclica, a situação ficaria pior”, disse Mantega.

Segundo o ministro, hoje só existe um empecilho para reduzir os juros, que seria o piso de remuneração da poupança, de 6,17% ao ano. Ele disse que a atual forma de cálculo dos rendimentos da poupança é um resquício da indexação que precisa ser eliminado do sistema financeiro.

Em relação à valorização do real ante o dólar, Mantega disse que é preciso olhar os “dois lados da moeda”: o positivo, que reflete a confiança na economia brasileira, e o negativo, dado pela queda na competitividade das exportações brasileiras. “Mas não recomendo mudanças do regime cambial. O câmbio flexível é o melhor”, frisou.

COLABORARAM: RENATA VERÍSSIMO E CÉLIA FROUFE

FRASE

Guido Mantega

Ministro da Fazenda

“Agora que a inflação está baixa, nos próximos dois anos o Brasil deverá ter taxa básica semelhante à de países com as mesmas condições que as nossas”

Notícias diárias comentadas sobre a dívida – 28.05.2009

Diversos jornais destacam o resultado das contas públicas para o primeiro quadrimestre de 2009, apontando a queda do superávit primário em 60% em relação ao mesmo período do ano passado. Os jornais dizem que isto é conseqüência do aumento dos gastos com pessoal, aposentadorias, e outras despesas como o “Bolsa Família”. As notícias apontam que as despesas primárias (ou seja, sem contar os gastos com a dívida) cresceram 19,08% nos primeiros 4 meses de 2009, em comparação ao mesmo período do ano passado. Um jornal afirma que o que mais pesa nas contas públicas é o gasto com servidores (que subiram 24,2%) e benefícios previdenciários (que subiram 13,5%).

Cabe comentar que é impressionante como os gastos com a dívida estão completamente de fora de toda e qualquer notícia sobre o assunto. Porém, se formos olhar a própria tabela original divulgada pelo Tesouro, na página http://www.stn.fazenda.gov.br/hp/resultado.asp , podemos verificar que o gasto com juros da dívida cresceu 44% no primeiro trimestre de 2009 (último dado disponível), em comparação ao mesmo período de 2008. Ou seja: um crescimento bem maior que o observado nos gastos com pessoal ou previdência.

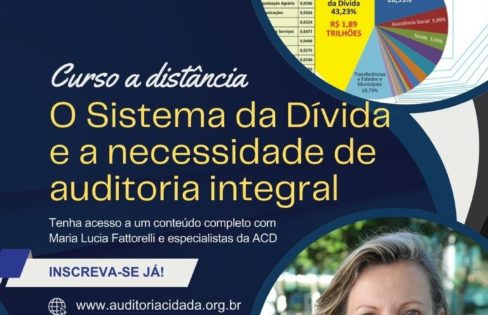

Importante ressaltar também que, do Orçamento Geral da União de 2009, até 7 de maio foram gastos 28% com a dívida pública, e apenas 22,73% com benefícios previdenciários (INSS), 18,13% com pessoal, 12,85% com transferências a estados e municípios (que atravessam grave crise), 4,81% com Saúde, 3,55% com Assistência Social (onde se inclui o Bolsa Família) e – pasmem – 0,29% com investimentos. Ou seja: apesar da dívida consumir mais recursos que todos os supostos “vilões” das contas públicas apontados pelos jornais, os gastos com o endividamento sequer são mencionados nas matérias jornalísticas.

Esta forma de divulgação dos dados, baseada no conceito de “superávit primário”, induz a imprensa e demais analistas a condenarem equivocadamente os gastos sociais como vilões das contas públicas. Isto porque o cálculo deste “superávit” se dá por meio da comparação entre receitas e despesas primárias, ou seja, sem contar os gastos com a dívida. Portanto, o objetivo de tudo é gerar tal superávit, para que a dívida seja paga. Desta forma, os gastos com a dívida são excluídos de qualquer discussão, ou seja, são tomados como gastos inquestionáveis, que têm de ser feitos de qualquer forma, passando por cima da Constituição, que prevê a auditoria desta dívida, jamais realizada.

Uma pergunta que surge é: se o superávit primário está se reduzindo, como os gastos com a dívida continuam sendo os maiores, e ainda estão aumentando muito mais do que os gastos sociais? Na realidade, os gastos com a dívida possuem diversas outras fontes garantidas de recursos, além do superávit primário. Alguns exemplos são a emissão de novos títulos, o recebimento dos pagamentos da dívida dos estados e municípios com a União, o lucro do Banco Central, etc. Ou seja: para a dívida, tudo, sem nenhuma discussão. Para os gastos sociais, migalhas, que ainda são questionadas pela grande imprensa e analistas financeiros.

A notícia do jornal O Globo ainda destaca que os reajustes do funcionalismo – prometidos para julho – ainda não estão garantidos.

Notícia do Valor Econômico faz uma análise semelhante, focando os gastos com pessoal, mas na esfera estadual. Os governadores planejam reduzir gastos e investimentos, ou contrair mais dívidas, para fazer face à queda na arrecadação. No caso de Minas Gerais, por exemplo, foi feito um corte de despesas de R$ 420 milhões. Novamente, é omitido o gasto com a dívida dos estados para com a União, que utiliza tais recursos para pagar a dívida federal junto ao setor financeiro.

Notícia da Folha de São Paulo mostra que até mesmo o Ministro da Fazenda admite que o país possui altas taxas de juros, que atraem grande quantidade de capital externo para ganhar com a dívida interna. Cabe ressaltar, neste tema, que a Medida Provisória 281/2006 isentou de imposto de renda (IR) os ganhos dos estrangeiros com a dívida interna, o que certamente tem contribuído para esta entrada maciça de capital especulativo. Tal medida também representa grande injustiça fiscal com os trabalhadores assalariados, que pagam até 27,5% de IR.

Este é um momento mais do que adequado para se criar mecanismos de controle de fluxo de capitais, conforme adotado com sucesso por diversos países. Isto evitaria que o país tivesse de formar um volume imenso de reservas cambiais para combater a fuga de capitais ocorrida no início da crise. Conforme comentado na edição de 26/05 desta seção, a compra de dólares pelo Banco Central para formar tais reservas implica em grande aumento no endividamento interno, que possui uma das mais altas taxas de juros do mundo.

Porém, no que depender do Presidente do Banco Central, Henrique Meirelles, o paraíso tributário para os rentistas continuará: notícia da Folha de São Paulo mostra que Meirelles descarta tributar o capital estrangeiro especulativo.

O jornal Estado de São Paulo mostra que o FMI, pela primeira vez na história, emitirá US$ 500 bilhões em títulos, para obter recursos a serem emprestados a países com problemas no balanço de pagamentos. A rentabilidade destes títulos ficará em cerca de 0,46% ao ano. Esta proposta é defendida inclusive pelo Brasil, que planeja utilizar as reservas de dólares do Banco Central (BC) para comprar tais títulos. Cabe ressaltar que isto provocará imenso prejuízo ao país, uma vez que os títulos do FMI (que renderão somente 0,46% ao ano) serão comprados pelo BC com os dólares das reservas cambiais, que são adquiridos às custas de mais endividamento interno, que atualmente paga 10,25% ao ano (ver comentários da edição de 26/05 desta seção). Além do mais, tais recursos emprestados ao FMI ajudarão esta instituição a consolidar sua influência sobre o mundo, e continuar impondo medidas neoliberais (redução de gastos sociais, privatizações, etc) que se mostraram falidas pela crise mundial.

O Valor Econômico mostra o desenrolar do debate entre Brasil e Paraguai (já comentado ontem nesta seção), sobre a dívida de nosso país vizinho com a Eletrobrás e o Tesouro brasileiro, que financiaram a construção de Itaipu. Conforme também mostra a notícia de hoje, o Brasil não aceita que o Paraguai venda sua energia diretamente às indústrias brasileiras, pois isto acabaria com a garantia de recebimento, pelo Brasil, dos pagamentos da dívida paraguaia. Atualmente, o Paraguai paga sua dívida automaticamente, fornecendo energia ao Brasil, por meio de Itaipu (que é metade do Brasil e metade do Paraguai). Segundo o negociador brasileiro, qualquer redução no pagamento da dívida pelo Paraguai implicaria em aumento da tarifa de energia cobrada por Itaipu ao consumidor, para que esta empresa binacional possa manter tais pagamentos da dívida com o governo brasileiro.

Porém, na realidade, o governo brasileiro utiliza os pagamentos feitos por Itaipu, preponderantamente, para pagar a dívida pública brasileira ao setor financeiro. Portanto, caso a dívida de Itaipu com o Brasil seja auditada e eventualmente anulada, o efeito seria a redução dos pagamentos da questionável dívida pública brasileira e a redução das tarifas ao consumidor, uma vez que despareceria o principal custo de Itaipu: o pagamento de sua dívida com o Brasil. Ou seja: a auditoria e o eventual questionamento desta dívida não prejudicaria o Brasil. Pelo contrário: reduziria a conta de luz.

O Jornal Valor Econômico divulga os protestos das prefeituras no Sul do Brasil, que há 3 dias paralisam a maior parte dos serviços, e fazem bloqueios em rodovias, para exigir mais recursos para o combate emergencial à estiagem. Como resultado, o governo federal liberou mais R$ 20 milhões, o que é muito pouco, frente a uma demanda de R$ 100 a R$ 150 milhões. Os pequenos agricultores do Sul, afetados pela seca, também protestam, bloqueando rodovias e ocupando agências bancárias no RS e SC, conforme mostra a notícia da Folha de São Paulo. Enquanto isso, os gastos com a dívida seguem garantidos, e sempre são liberados em tempo real.

Por fim, o Jornal Folha de São Paulo noticia a decisão final do Supremo Tribunal Federal, avalizando a nova Lei de Falências, que lesou os trabalhadores, ao estabelecer o limite de 150 salários mínimos para o pagamento prioritário, pelas empresas falidas, das dívidas trabalhistas. A Nova Lei de Falências também permitiu que o novo comprador destas empresas em dificuldades não se responsabilize pelo pagamento das dívidas com os trabalhadores, que ficam sem receber nada, como no caso da recente compra da Varig pela Gol. Cabe ressaltar que esta Lei constou da Carta de Intenções do atual governo ao FMI, e foi implementada e aprovada para garantir o empréstimo do Fundo, que por sua vez garantia o pagamento da dívida ao setor financeiro.

Ou seja: mais uma forte prova de que continuamos submissos às políticas do FMI, que geraram grande prejuízo permanente à classe trabalhadora, por meio da Nova Lei de Falências.

Excesso de economia para cobrir juros

Correio Braziliense – 28/05/2009

Marcello Casal Jr./Abr – 29/1/09

Arno Augustin, do Tesouro: Crença na recuperação das receitas

Apesar da queda de 1,7% na arrecadação, o governo conseguiu cumprir a meta de superávit primário para os primeiros quatro meses do ano com folga de R$ 2,5 bilhões, segundo os números do Tesouro Nacional. Esse superávit é o saldo positivo na execução do orçamento federal usado para pagar os juros da dívida pública. O objetivo era economizar R$ 17 bilhões, mas o resultado foi de R$ 19,5 bilhões.

A crise internacional, que forçou o governo a gastar mais para estimular a economia, teve um efeito brutal nas contas públicas. Na comparação com o período de janeiro a abril de 2008, quando o superávit tinha sido de R$ 47,9 bilhões, houve uma queda de 59,3%. O encolhimento chama a atenção também como proporção do Produto Interno Bruto (PIB). O saldo passou de 5,35% do PIB no ano passado para 2,08% agora.

O governo tem alguma gordura para queimar no segundo semestre. A meta federal do ano, que era de 2,5% do PIB, foi reduzida para 1,4%. Além disso, para garantir os investimentos da empresa, a Petrobras foi eximida de contribuir com 0,5% do PIB. Assim, o objetivo de todo o setor público, que agrega estados, municípios e estatais, caiu de 3,8% do PIB para 2,5%. “Apesar dos números ruins do primeiro quadrimestre, vamos cumprir a meta”, afirmou o secretário do Tesouro, Arno Augustin.

As despesas totais do governo aumentaram 19% no período, atingindo R$ 171,6 bilhões. Segundo Augustin, os ministérios estão cortando despesas de custeio e apostando mais na execução das obras do Projeto Piloto de Investimentos (PPI) e do Programa de Aceleração do Crescimento (PAC). As aplicações de recursos na manutenção da administração subiram 17,9%, enquanto os investimentos, 20,4%. Os recursos consumidos nas obras chegaram a R$ 6,8 bilhões até agora. “Neste ano, a economia precisa de um estímulo maior e estamos atuando dessa maneira. Acreditamos na recuperação econômica e das receitas ao longo do ano”, disse. O superávit em abril foi de R$ 10,1 bilhões. (RA)

Gastos disparam e superávit do governo cai 60%

Autor(es): Geralda Doca

O Globo – 28/05/2009

Com queda de arrecadação nos primeiros quatro meses do ano, economia para pagar juros ficou em R$ 19,5 bi

O crescimento das despesas do governo federal, aliado à queda nas receitas por causa da crise financeira, teve como consequência uma queda no superávit primário (receitas menos despesas, descontados os juros da dívida) do governo central (Tesouro, Previdência e Banco Central) de quase 60% no primeiro quadrimestre deste ano em relação a igual período de 2008. De janeiro a abril, houve um resultado positivo de R$19,5 bilhões, o equivalente a menos da metade dos R$47,9 bilhões obtidos no mesmo período do ano passado. Nos primeiros quatro meses deste ano, enquanto a arrecadação caiu 5,9% em valores reais, os gastos subiram 13,9%.

Segundo dados divulgados ontem pelo Tesouro Nacional, no primeiro quadrimestre de 2009 cresceram os gastos com pessoal, aposentadorias e pensões, custeio (manutenção da máquina e programas como Bolsa Família) e capital (investimentos). O governo desembolsou R$45 bilhões com custeio e aplicou apenas R$6,76 bilhões em investimentos.

Apesar do descasamento entre receitas e despesas, o secretário do Tesouro Nacional, Arno Augustin, garantiu que será cumprida a meta de superávit primário, justificando que o esforço fiscal será menor neste ano. Recentemente, o governo reduziu esse percentual de 3,8% do Produto Interno Bruto (PIB, conjunto de bens e serviços produzidos no país) para 2,5%, incluindo a retirada da participação da Petrobras no cálculo.

– Acreditamos na recuperação da economia e, portanto, da receita ao longo do ano. Para 2009, o efeito entre receitas e despesas será diferente, porque a meta de superávit primário foi reduzida – disse o secretário.

Reajuste do funcionalismo ainda não está garantido

Augustin disse, porém, que o governo ainda não decidiu se dará reajuste ao funcionalismo, previsto para vigorar a partir de julho, diante do atual cenário de queda nas receitas. Ele acrescentou que não estão previstos cortes significativos no Orçamento, alegando que isso já ocorreu no início do ano.

Entre janeiro e abril, o governo registrou perdas de R$ 1,8 bilhão no Imposto de Renda recolhido pelas empresas prejudicadas com a crise; de R$ 2,9 bilhões, devido às desonerações do Imposto sobre Produtos Industrializados (IPI) para estimular o setor automotivo; e de R$ 2,4 bilhões, em função da queda no preço internacional do petróleo. Além disso, houve gastos de R$ 9,7 bilhões com pessoal e encargos, incluindo precatórios (sentenças judiciais), e de R$ 8,2 bilhões com aposentadorias e pensões, afetadas pelo aumento do salário mínimo, que foi antecipado.

Em abril, o governo central teve superávit de R$10,1 bilhões, contra R$6,5 bilhões em março. O Tesouro colaborou com um resultado positivo de R$13,3 bilhões, enquanto Previdência Social e Banco Central tiveram déficits de R$3,1 bilhões e R$63,2 milhões, respectivamente.

Do lado do Tesouro, pesou o recebimento da primeira parcela ou quota única do Imposto de Renda das pessoas físicas no valor de R$ 2,8 bilhões, referentes à declaração de ajuste 2009, ano-base 2008. Também houve o aporte de R$ 833 milhões de dividendos repassados pelas empresas estatais.

Superávit primário fecha abril com R$ 10,1 bilhões

Superávit do governo central cai 60% até abril

Gazeta Mercantil – 28/05/2009

As receitas em queda e a elevação das despesas mantiveram a tendência de baixa nas contas fiscais do governo central. O superávit primário fechou em R$ 10,1 bilhões em abril. Com este resultado, o acumulado no primeiro quadrimestre alcançou R$ 19,5 bilhões, registrando uma queda de 59,29%, em comparação com os R$ 47,9 bilhões apurados em igual período no ano passado.

Superávit do governo central cai 60% até abril

As contas fiscais do governo central mantiveram a tendência de baixa em abril em decorrência do aumento significativo das despesas e de queda das receitas. O superávit primário do governo central, composto pelo Tesouro Nacional, Previdência Social e Banco Central, somou R$ 10,1 bilhões no mês passado. Com isso, a soma no primeiro quadrimestre deste ano ficou superavitária em R$ 19,5 bilhões, o equivalente a 2,08% do Produto Interno Bruto (PIB). É uma queda de 59,29% sobre os R$ 47,9 bilhões registrados no mesmo quadrimestre do ano passado. Em abril, a economia feita pelos três órgãos do governo, para o pagamento do juro da divida pública, caiu 39,52% sobre os R$ 16,7 bilhões apurados em igual mês de 2008. Entretanto, subiu 55,3% na comparação com o mês anterior, que somou R$ 6,5 bilhões.

Apesar de o resultado ser modesto, o secretário do Tesouro Nacional, Arno Augustin, diz acreditar que as metas fiscais para este ano serão cumpridas e que o governo conseguirá manter os investimentos programados para o ano e, assim, garantir o crescimento econômico, sem a necessidade de excluir os recursos do Projeto Piloto de Investimento (PPI) da meta. Os recursos do PPI, destinados principalmente às obras de infraestrutura, podem ser abatidos da meta do superávit primário. Essa decisão foi tomada quando o Brasil ainda prestava contas ao Fundo Monetário Internacional (FMI), a fim de garantir os investimentos públicos considerados positivos na economia. Mas o governo nunca precisou retirar os valores do PPI dos cálculos para cumprir as metas fiscais. A execução dos recursos sempre fica abaixo dos volumes programados. De janeiro a abril, os valores pagos do PPI somaram R$ 1,939 bilhão, 18% maior do que os R$ 1,637 bilhão apurado em igual etapa do ano anterior.

Segundo o secretário do Tesouro Nacional, o resultado primário do governo central acumulado até abril superou a meta programada para o período, que era de R$ 17 bilhões. Considerando o primário do setor público consolidado, que inclui as contas fiscais das empresas estatais, que será anunciado nesta quinta-feira pelo BC, Augustin adiantou que o superávit realizado chegou a R$ 21,6 bilhões.

O secretário acrescentou que o governo já esperava fazer este ano um superávit primário menor do que o do no passado, tanto que já reduziu a meta para 2009. No início de abril, o governo reduziu a meta do superávit primário consolidado de 3,8% do PIB para 2,5%. Caso o governo decida retirar os recursos do PPI dos cálculos, a meta cairia para 2%. Augustin reforça, porém, que a atual meta será alcançada. “Acreditamos numa recuperação da economia e, consequentemente, das receitas tributárias ao longo do ano”, estimou.

A redução da meta decorre dos impactos da crise financeira sobre a economia nacional e arrecadação de tributos. Este ano o governo fez várias desonerações tributárias em uma tentativa de aquecer a economia, o que causou impacto na arrecadação. Porém, as despesas do governo não acompanharam a tendência de queda de receita. De janeiro a abril, as receitas primárias dos três órgãos do governo totalizaram R$ 191,1 bilhões, um recuo de 0,46% na comparação com os R$ 192 bilhões realizadas em igual período do ano passado. Enquanto isso, o governo central elevou em 19,08% as despesas primárias, para R$ 171,6 bilhões, depois de atingirem R$ 144,1 bilhões, na mesma etapa do ano anterior.

Segundo os dados do Tesouro Nacional, em relação ao crescimento nominal do PIB, as receitas caíram 5,9% sobre igual etapa do ano passado, enquanto as despesas subiram 13,9%, na mesma comparação. É um cenário diferente do observado entre janeiro e abril do ano passado, quando as receitas cresceram 7,4% na comparação com o crescimento nominal do PIB e as despesas recuaram 0,4%.

As maiores taxas de crescimento são nas despesas de capital, pessoal e custeio. Despesas de capital tiveram alta de 20,4%, como proporção PIB, ante modesta alta de 4,1%, no mesmo período do ano anterior. Gastos de pessoal avançaram 18,9% no quadrimestre deste ano, na mesma comparação, contra queda de 3%, em igual etapa do ano passado. E custeio avançou de 17,9%, ante queda de 1%.

Arno justificou que o aumento de despesas de custeio e de capital decorre do pagamento de sentenças jurídicas de trabalhadores do setor público, consideradas pontuais, e de reajuste de salários de servidores.

Em abril, as receitas somaram R$ 53,5 bilhões, um aumento de 12,15% em relação a março. Na comparação com abril do ano passado (R$ 53,09 bilhões), a receita ficou praticamente estável. Já as despesas subiram de R$ 41,2 bilhões para R$ 43,4 bilhões entre março e abril, alta de 5,3%. O aumento dos gastos é mais acentuado (19,3%) quando comparado com os R$ 36,3 bilhões registrados em abril de 2008.

Arno buscou justificar ainda que os investimentos totais pagos, sobretudo em obras de infraestrutura, têm crescido a cada mês, a partir de fevereiro, e em abril teve alta da 26%, passando para R$ 6,761 bilhões. Até março, o percentual havia crescido 13%. Ele aposta que os gastos de capital, o que representa os investimentos, fecharão o ano acima das despesas de custeio e de pessoal

(Gazeta Mercantil/Caderno A – Pág. 5)(Viviane Monteiro)

Despesas crescem, e aperto fiscal recua 59% até abril

Folha de S. Paulo – 28/05/2009

Gastos com servidores sobem 24% e influenciam na queda do superávit primário

Secretário do Tesouro atribui alta nas despesas à estratégia do governo de ampliar investimentos para combater a crise

O aumento das despesas levou à queda de 59,3% do superávit primário (economia feita para pagar os juros da dívida) do governo federal no primeiro quadrimestre do ano. Com isso, de janeiro a abril, o superávit do governo central (que inclui Tesouro, Banco Central e Previdência) foi de 2,08% do PIB. Apesar da queda, a meta estabelecida em lei para o período foi cumprida.

Com a crise financeira internacional, foi reduzida de 3,8% do PIB para 2,5% do PIB a meta de superávit primário de todo o setor público (governo federal, Estados, municípios e estatais). Mas a meta do quadrimestre ainda seguiu os parâmetros antigos, de fazer uma economia mais elevada no ano. Com isso, o governo autoriza um gasto ainda maior a partir do segundo quadrimestre, já que a meta é calculada no período de um ano fechado.

O superávit de R$ 19,5 bilhões foi influenciado por um aumento de gastos de 19% de janeiro a abril e por uma queda de 0,49% das receitas líquidas (descontadas as restituições, incentivos fiscais e repasses para Estados e municípios).

O secretário do Tesouro, Arno Augustin, argumenta que o governo adotou a estratégia de ampliar os gastos em investimento para combater a crise. “O governo já cortou um número grande de despesas de custeio e vai continuar mantendo a prioridade para os investimentos. Isso significa que todo o PAC não será contingenciado.”

Mas o que mais pesa nas contas públicas deste ano são as despesas com servidores públicos e benefícios da Previdência.

Os gastos totais do governo nos quatro primeiros meses deste ano somaram R$ 171,5 bilhões. As despesas com servidores respondem por R$ 49,9 bilhões, valor 24,2% maior que no mesmo período de 2008. Os desembolsos para pagar benefícios da Previdência foram de R$ 68,6 bilhões (+13,5%).

Os gastos de custeio, como são chamadas as despesas gerais da máquina pública, somaram R$ 45,078 (alta de 21,2% no primeiro quadrimestre).

Entre os grupos de despesa, a menor é com investimentos, de R$ 6,761 bilhões. O valor é 25,8% maior que no mesmo período do ano passado.

SITUAÇÃO FISCAL É MELHOR NOS ESTADOS QUE NA UNIÃO

GASTOS SOBEM MAIS QUE A ARRECADAÇÃO NOS ESTADOS

Autor(es): Marta Watanabe, Sergio Bueno, Carolina Mandl, César Felício e Ana Paula Grabois

Valor Econômico – 28/05/2009

Nos primeiros meses deste ano, as despesas dos Estados com pessoal também estão pressionando o caixa dos Estados, embora tenham crescido bem menos que a alta de 24% nos gastos da União com a folha salarial do funcionalismo. Resultado de reajustes concedidos em 2008 e do próprio aumento de 12% do salário mínimo, as despesas com folha de pagamentos e encargos cresceram entre 8% e 15%, em média, mas há Estados que conseguiram estabilizar esta despesa, como o Espírito Santo.

A arrecadação estadual, por outro lado, variou desde uma queda de 7% (na Bahia) até uma alta de 7% (em São Paulo), sempre em valores nominais. Assim, mesmo nos Estados que viram sua receita crescer (ainda que em termos nominais), ela subiu sempre abaixo do aumento das despesas. Nos governos estaduais, contudo, a distância entre o comportamento das receitas e das despesas foi menos preocupante do que no governo central. Na União, enquanto o conjunto das despesas aumentou 19%, a receita total encolheu 1,7%, levando a uma queda de 59% no resultado primário.

As demais despesas correntes, usadas para manter a máquina, também têm aumentado em alguns Estados. Como resultado da dupla pressão, alguns governos já pensam em reduzir investimentos previstos para este ano, casos da Bahia e Rio Grande do Sul. Já Pernambuco planeja se endividar mais para cumprir a meta de investimento. O aumento com despesa de pessoal, porém, tem suas exceções. Minas Gerais e Espírito Santo, por exemplo, têm conseguido conter mais os gastos correntes, incluindo os de folha. Nem por isso o caixa estadual está mais “folgado”. Nos dois Estados, a arrecadação de janeiro a abril foi inferior à do ano passado: -4% e – 5%, respectivamente.

Em São Paulo, as receitas tributárias do primeiro trimestre de 2009 cresceram 7% nominais em relação ao mesmo período do ano anterior. As despesas de pessoal, porém, aumentaram em 10,56% e as demais despesas correntes, 13%. Os dados são dos relatórios de execução orçamentária, divulgados pela Secretaria da Fazenda do Estado. Em relação à receita tributária esperada (prevista no orçamento feito em 2008), São Paulo encerrou o primeiro trimestre com uma “perda” de R$ 733.

No Rio Grande do Sul, as despesas também tiveram alta maior que a entrada de recursos. As receitas totais até abril somaram R$ 7,7 bilhões, 6,9% a mais que no primeiro trimestre do ano passado (em valores nominais), mas 5,1% (ou R$ 412 milhões) abaixo do orçado. Na outra ponta, as despesas alcançaram R$ 7,57 bilhões, com alta de 10,7% sobre 2008 e queda de apenas 1,4% ante o programado, puxadas pelo aumento dos investimentos e pelo crescimento dos gastos com pessoal.

O quadro foi semelhante em Alagoas, onde a receita bruta, que inclui as receitas próprias e as de transferência, cresceu 2,72% nominais no primeiro trimestre do ano em relação aos três primeiros meses de 2008. No mesmo período, a despesa total, exceto os gastos financeiros, cresceu 8,12%, alavancada em boa parte pelas despesas de pessoal, que aumentaram em 8,35%.

No Nordeste, Pernambuco é outro Estado que vê as despesas com pessoal ganharem importância relativa. No primeiro quadrimestre, a receita total do Estado ficou R$ 200 milhões abaixo do previsto. A arrecadação do Imposto sobre Circulação de Mercadorias e Serviço (ICMS) cresceu 6% em relação ao mesmo período de 2008, mas abaixo do aumento esperado de 9%. Já os repasses do Fundo de Participação dos Estados (FPE) encolheram 5%.

A contabilidade das despesas pernambucanas só será concluída no dia 30. Geraldo Júlio, secretário de Planejamento informa que este ano Pernambuco ficará mais próximo dos limites impostos pela Lei de Responsabilidade Fiscal (LRF) e com folga menor em relação ao ano passado. O Estado, informa, projeta encerrar 2009 com R$ 600 milhões a menos do que planejava nas receitas, que devem crescer nominalmente apenas 3%, ante os 21,9% de 2008.

Como o Estado de Pernambuco contratou 11 mil novos servidores, as despesas com pessoal cresceram e vão representar 46% da receita corrente líquida, acima dos 41% de 2008. A lei permite que se chegue a até 60%. “Só pela queda da receita, já chegaríamos a 44%. Porém, além disso, houve no ano passado uma série de reajustes salariais e novas contratações”, explica o secretário.

Para compensar a alta nas despesas com pessoal, a meta da Secretaria de Planejamento é ampliar os cortes nas despesas de custeio, aquelas que servem para manter o funcionamento da estrutura pública. No ano passado, foram economizados R$ 136 milhões. Em 2009, espera-se eliminar outros R$ 200 milhões.

Em alguns Estados, como Bahia e Minas Gerais, as receitas e despesas com pessoal chegaram a ir em mãos contrárias, com redução nominal na arrecadação e elevação dos gastos com folha. A Bahia encerrou os primeiros três meses com aumento de 12,85% nominais nas despesas totais em relação ao primeiro trimestre de 2008. Os gastos correntes aumentaram 10,5% e as despesas com pessoal, 16%. Em sentido inverso, porém, as receitas totais, no mesmo trimestre, caíram 1,84% (com 7% de queda na arrecadação tributária).

No primeiro quadrimestre, a Fazenda baiana registrou perda de receita total de R$ 500 milhões nominais em relação ao mesmo período do ano passado. O cálculo leva em consideração não só arrecadação própria, como também recursos de transferências da União.

Minas Gerais também sofreu um tombo nas receitas. O período encerrado em março ficou com queda nominal de 8,89% na arrecadação do ICMS, na comparação com o primeiro trimestre de 2008. As receitas tributárias totais caíram 4,12%. Segundo os dados divulgados pela Fazenda, o Estado praticamente manteve os gastos com a folha de pagamento, que apresentaram crescimento nominal de 1,4%. As demais despesas correntes caíram 1,39%. A contenção de desembolsos, segundo a Fazenda mineira, veio do contingenciamento de R$ 420 milhões.

Em situação semelhante, o Espírito Santo também tem conseguido frear suas despesas correntes. Com queda real de 5% na arrecadação tributária do primeiro quadrimestre, em relação ao mesmo período de 2008, as despesas totais liquidadas entre janeiro e abril ficaram estáveis, segundo o secretário de Governo do Estado do Espírito Santo, José Eduardo Azevedo. As despesas com pessoal repetiram os R$ 800 milhões do primeiro quadrimestre de 2008. Segundo Azevedo, apesar do reajuste de 5% concedido no ano passado, houve contenção de gastos pelo maior controle de horas extras e redução de cargos comissionados.

O equilíbrio das contas do Estado do Rio não foi afetado pela crise, segundo os dados divulgados até março. Mesmo com despesas de custeio e de pessoal em alta e royalties do petróleo em queda, as receitas com tributos têm sustentado os cofres do Estado. “O Rio de Janeiro vem cumprindo o seu orçamento até agora. As receitas estão como o projetado e as despesas estão sendo executadas como o programado”, afirmou o secretário de Fazenda do Rio, Joaquim Levy.

No primeiro trimestre deste ano, a receita total subiu 10,6%, puxada pela arrecadação de impostos e taxas, cuja alta chegou a 16,63%. O aumento de arrecadação tributária compensou até a perda de receita com os royalties do petróleo, a maior fonte de recursos para o Estado depois do ICMS . Devido à redução da cotação do barril do petróleo, a arrecadação de royalties caiu 20,5% e passou de R$ 1,33 bilhão, no primeiro trimestre de 2008, para R$ 1,06 bilhão no início de 2009.

Já as despesas aumentaram 9,5%, especialmente devido aos gastos com pessoal e custeio. Pressionadas por aumentos de gastos nos Exército, Judiciário e Ministério Público, os gastos com pessoal somaram R$ 4,44 bilhões no período, 11% acima ao do mesmo período de 2008. As despesas de custeio subiram 25,2%, totalizando R$ 1,18 bilhão.

Mantega vai expor divergências com Meirelles

Mercado Aberto – Guilherme Barros

Folha de S. Paulo – 28/05/2009

Sem querer entrar em um confronto direto com o Banco Central, o ministro da Fazenda, Guido Mantega, vai expor hoje, em sua audiência no Senado, sua visão em relação ao câmbio. A exposição de Mantega vai deixar clara sua divergência com o Banco Central.

Nos últimos dias, Henrique Meirelles, presidente do Banco Central, tem aumentado o tom do debate em relação à questão cambial. Ontem, durante audiência no Congresso, Meirelles disse que os juros altos no Brasil não teriam nenhuma influência sobre a entrada maciça de dinheiro de fora do país e afastou a hipótese de qualquer medida para conter a valorização do câmbio.

Mantega vai mostrar que não compartilha da mesma opinião de Meirelles. O ministro da Fazenda vai defender a manutenção de um processo mais agressivo de redução de juros e uma política mais forte por parte do Banco Central de acumulação de reservas.

Ao contrário de Meirelles, Mantega acha que os juros altos praticados no Brasil constituem, sim, um fator importante de atração de dinheiro de fora e são, portanto, um dos principais motivos que explicam a queda do dólar. Recentemente, Mantega chegou a manifestar sua preocupação com o câmbio.

Mantega até concorda com os argumentos de Meirelles de que o dólar está se desvalorizando no mundo inteiro, e, no Brasil, não seria diferente. Também defende, a exemplo de Meirelles, que a economia brasileira está bem situada nesta crise e, por isso também, tem atraído investidores de fora.

A divergência se refere principalmente à política monetária. Mantega quer que o Banco Central baixe os juros de forma mais acelerada, em pelo menos um ponto percentual na próxima reunião do Copom. Já o Banco Central tem dado indicações de que poderá ser mais cauteloso daqui para a frente.

Mantega vai dizer hoje que a inflação está muito controlada, até em razão da queda do dólar. As previsões são que a taxa encerre o ano abaixo da meta de 4,5%, o que reforça, a seu ver, a tese de que o Banco Central deveria ser mais agressivo no corte de juros.

O ministro da Fazenda também acha que, agora, o Brasil tem uma nova oportunidade de aumentar o seu colchão de reservas neste momento de dólar baixo. Mantega vai dizer hoje, no Senado, que, em 2006, ele foi, dentro do governo, o maior defensor da política de acumulação de reservas, apesar de ter encontrado resistências no Banco Central.

As reservas saltaram de US$ 40 bilhões para US$ 200 bilhões e essa medida é apontada como uma das principais razões para o Brasil estar se saindo bem da crise.

Meirelles descarta taxação de aplicações estrangeiras no país

Autor(es): JULIANNA SOFIA

Folha de S. Paulo – 28/05/2009

Para o presidente do Banco Central, desvalorização do dólar é fenômeno global

O presidente do Banco Central, Henrique Meirelles, classificou ontem a desvalorização do dólar como um “fenômeno mundial” e descartou, por ora, tributar a entrada de capital estrangeiro especulativo com IOF (Imposto sobre Operações Financeiras).

Até outubro de 2008, o Brasil taxava as aplicações de estrangeiros em renda fixa com alíquota de 1,5% de IOF. Com a chegada da crise econômica no último trimestre do ano, o governo decidiu zerar o IOF sobre aplicações em títulos públicos, assim como em operações de câmbio nos mercados financeiro e de capital.

“Se em algum momento for necessário, o IOF seria o tipo de instrumento a ser usado. Não estou dizendo que vai ser feito. E por que não é o momento? Porque não está configurado esse quadro [entrada maciça de capital estrangeiro para investir em títulos públicos]”, declarou Meirelles em audiência pública no Congresso. “A entrada de dólar não é resultado do diferencial de taxa de juros.”

Para o BC, a entrada de dólar -que derruba a cotação da moeda americana- é decorrente da retomada de crédito lá fora por parte das empresas brasileiras, das aplicações de estrangeiros na Bolsa e do investimento direto das filiais de multinacionais no Brasil.

Meirelles disse ainda que o dólar vem se depreciando também em relação a outra moedas, como o euro. “Existe um fenômeno mundial de desvalorização do dólar. Não podemos olhar apenas a valorização do real.” Segundo ele, o real subiu 2,4% ante a moeda americana desde 8 de maio. No mesmo período, o euro se valorizou em 2,7% em relação ao dólar.

Para Meirelles, o comportamento do câmbio no Brasil e outros grandes exportadores de produtos básicos é semelhante. Quando o preço das commodities sobe, aumenta o valor exportado em dólar e, consequentemente, a cotação da moeda americana cai.

Pela 1ª vez, FMI vai vender US$ 500 bilhões em títulos

O Estado de S. Paulo – 28/05/2009

O Fundo Monetário Internacional (FMI) venderá títulos pela primeira vez em sua história como forma de financiar seus programas de crédito, após o Conselho Executivo do organismo aprovar a operação, informou a entidade, em comunicado.

“Pedi ao pessoal do FMI que apresente a documentação necessária ao Conselho Executivo do Fundo para permitir a emissão dos títulos assim que for possível”, disse o diretor da entidade, Dominique Strauss-Kahn.

O primeiro-ministro da Rússia, Vladimir Putin, comunicou ao organismo que quer comprar títulos no valor de US$ 10 bilhões, declaração que Strauss-Kahn recebeu “positivamente”.

“Estou muito satisfeito com a intenção da Federação Russa de investir em títulos do Fundo. Esperamos que outros membros façam o mesmo”, afirmou o diretor do FMI. A emissão de títulos está contemplada na carta de fundação da instituição, assinada em 1944, mas nunca foi levada à prática.

Brasil, Rússia, China e Índia são os principais impulsores da ideia, pois preferem oferecer recursos ao FMI através da compra de títulos a entregar contribuições de forma tradicional.

Os títulos dariam mais flexibilidade, pois os bancos centrais poderiam vendê-los e comprá-los entre eles, enquanto seriam contabilizados como reservas de divisas do país, segundo a proposta dos quatro países, apresentada na Assembleia do FMI em abril. Mas, na ocasião, não houve acordo sobre o futuro novo título, principalmente porque os países emergentes queriam que tivesse um vencimento de um ano, menos que o proposto pela gerência do FMI.

O anúncio de ontem indica que essas diferenças foram eliminadas e que o FMI venderá aos governos dos países-membros papéis seguros semelhantes aos títulos do Tesouro americano. As emissões, no entanto, devem ser limitadas e os títulos americanos continuarão sendo a aposta predileta para manter as reservas nacionais.

Com as emissões de títulos e contribuições tradicionais, o FMI quer obter os US$ 500 bilhões em recursos adicionais prometidos na cúpula presidencial do Grupo dos Vinte (G20, os países ricos e os principais emergentes) do início de abril.

Os títulos do Fundo serão em Direito Especial de Saque (SDR, em inglês), a moeda virtual com a qual o organismo opera, que consiste em uma cesta composta pelo dólar, iene, libra esterlina e euro.

Durante a Assembleia, Strauss-Kahn explicou que os títulos oferecerão a rentabilidade média da dívida a curto prazo dessas quatro moedas, que agora está em 0,46% por ano. A entidade não revelou os detalhes da primeira emissão de títulos, como o vencimento ou o valor total.

Na Fiesp, acalorado debate sobre Itaipu

Autor(es): Raquel Landim

Valor Econômico – 28/05/2009

Representantes do Brasil e do Paraguai trocaram duras acusações ontem, em público, sobre a revisão do tratado de Itaipu, após reunião na Federação das Indústrias do Estado de São Paulo (Fiesp). As divergências demonstraram que os dois países ainda estão longe de um acordo.

“Não viemos com a mão aberta mendigar nada. Com todo o respeito, é uma posição abusiva do Brasil”, disse o diretor-geral paraguaio da hidrelétrica, Carlos Mateo. “Não existe energia de graça em Itaipu. Não faz sentido sair do conforto para especular no mercado livre”, respondeu o diretor-geral brasileiro, Jorge Samek.

A Fiesp organizou uma mesa-redonda a pedido do Paraguai, que expôs sua proposta de negociar livremente no mercado brasileiro sua fatia da energia de Itaipu por meio da estatal Administração Nacional de Energia (Ande). Mateo contou aos empresários que o pleito é por abertura “gradual”, mas não expôs qual seria o percentual inicial de energia ideal para o país.

A principal divergência entre Mateo e Samek é se a proposta do Paraguai de venda direta de energia respeita o tratado de Itaipu. Eles demonstraram pontos de vistas opostos diante da imprensa. Por diversas vezes, pediram a palavra para “esclarecimentos” após o colega responder uma pergunta dos jornalistas. A entrevista coletiva, prevista para durar 20 minutos, estendeu-se por uma hora e meia.

Para o diretor-geral paraguaio, o parágrafo terceiro do tratado esclarece que a energia de Itaipu deve ser adquirida pela Eletrobrás e pela Ande ou por empresas indicadas. “O que acontece se a Eletrobras ou a Ande são privatizadas? Se até essa possibilidade está prevista, porque a Ande não pode vender energia no Brasil?”, disse.

Mateo repetiu três vezes que a postura do Brasil era abusiva. “É uma interpretação abusiva, que deriva de uma situação de predomínio do Brasil. Digo isso aqui em São Paulo ou no Paraguai”. Ele reforçou que o pedido paraguaio não é um “delito ou pecado, mas um direito de soberania”.

Samek foi categórico e disse que a Ande não pode vender energia no Brasil se a fonte geradora for Itaipu. Na sua avaliação, o parágrafo XXI do acordo esclarece que Ande e Eletrobras só podem adquirir a energia que não for utilizada pelo outro país para seu próprio consumo. O executivo disse ainda que o Brasil se endividou para construir a usina e agora precisa dessa energia para seu abastecimento.

“Itaipu não foi feita para ser um negócio até pagar o empreendimento”, disse. Samek brincou que os governos militares criaram uma empresa “socialista” e explicou que a tarifa cobrada por Itaipu é calculada com base nas despesas (dívida, manutenção e royalties) divididas pela produção. Se parte da produção for liberada para o Paraguai, por menor que seja o percentual, a tarifa para o consumidor sobe. “Não existe almoço de graça em Itaipu”, disse.

A visão de Samek não é consenso dentro do governo brasileiro. Uma alta fonte ouvida pelo Valor em Brasília disse que o presidente Luiz Inácio Lula da Silva concordou que o Paraguai vendesse livremente a energia “adicional” que Itaipu produz em condições climáticas favoráveis e não está incluída nos contratos de longo prazo com as distribuidoras.

Samek disse que desconhece esta visão e informou que está em estudo outra alternativa: a Ande venderia no mercado brasileiro a energia das usinas paraguaias de Acaraí e Iguaçu, que possuem 200 megawatts de potência cada, e o próprio Paraguai aumentaria seu consumo da energia de Itaipu.

A posição oficial da indústria paulista é contrária a proposta do Paraguai, embora fontes reconheçam que as empresas estariam dispostas a conversar. “Não vale a pena, porque essa energia já está dentro do sistema. No curto prazo, poderia ter uma diferença de preço, mas, no médio e longo prazos, não sabemos se o Paraguai vai subir as tarifas”, disse Carlos Cavalcanti, diretor de energia da Fiesp.

O Paraguai tenta atrair o empresariado brasileiro com o argumento de a entrada da Ande aumentaria a oferta de energia no mercado livre e baixaria os preços. Mateo disse ontem que a estatal paraguaia atuaria em conjunto com um sócio e revelou que está conversando com possíveis clientes e com empresas da área de energia.

Prefeituras protestam e União libera verba no Sul

Autor(es): Sérgio Bueno

Valor Econômico – 28/05/2009

Depois de três dias protestos das prefeituras gaúchas, o Ministério da Integração Nacional vai liberar mais R$ 20 milhões, além dos R$ 20 milhões já anunciados na semana passada, para 254 cidades do Rio Grande do Sul que decretaram situação de emergência devido à estiagem dos últimos meses. A informação foi repassada ontem ao presidente da Federação das Associações de Municípios do Estado (Famurs), Elir Girardi, pelo deputado federal Vieira da Cunha (PDT-RS).

De acordo com Girardi, o aumento da verba ameniza mas não resolve os problemas dos municípios, que calculam a necessidade de socorro entre R$ 100 milhões e R$ 150 milhões. Desde segunda-feira as prefeituras paralisaram a maior parte dos serviços, com exceção de atendimento à saúde e coleta de lixo, e promoveram bloqueios em rodovias. Novo protesto está previsto para 4 de junho.

No Nordeste, duas pessoas da mesma família morreram ontem em Quipapá (190 km de Recife) por causa das fortes chuvas que atingiram o município na tarde de ontem. De acordo com a Defesa Civil do Estado, cerca de 40 casas na região onde ocorreu o acidente foram interditadas sob risco de desabamento.

Seca provoca protesto de produtores na região Sul

Autor(es): GRACILIANO ROCHA e PABLO SOLANO

Folha de S. Paulo – 28/05/2009

Em um dia de protestos, pequenos agricultores prejudicados pela seca na região Sul bloquearam ontem rodovias e invadiram agências bancárias no Rio Grande do Sul e Santa Catarina.

Eles cobram anistia para dívidas de até R$ 10 mil, alongamento do prazo para pagamento de débitos acima desse valor e a criação de uma bolsa de 12 parcelas mensais no valor de um salário mínimo para as famílias que tiveram perdas com a estiagem no Sul. O governo descarta perdoar dívidas.

A Fetrafsul (Federação dos Trabalhadores na Agricultura Familiar da Região Sul do Brasil) afirma que a agricultura da região perdeu R$ 3 bilhões com a estiagem.

As manifestações reuniram entre 6.000 e 15 mil pessoas -conforme a Brigada Militar e a Polícia Rodoviária Federal e os organizadores. Os protestos foram promovidos por agricultores ligados a sindicatos de pequenos produtores e a movimentos sociais.

O ministro do Desenvolvimento Agrário, Guilherme Cassel, disse que estuda “aprimorar” as medidas já tomadas.

“As providências do governo representam R$ 600 milhões para os agricultores do RS e podemos aprimorar alguma medida, mas não trabalhamos com [a possibilidade de] anistia”, disse o ministro.

STF limita pagamento de dívida trabalhista

Folha de S. Paulo – 28/05/2009

Para ministros, teto de pagamento preferencial é de até 150 salários mínimos, ou cerca de R$ 70 mil

O STF (Supremo Tribunal Federal) negou ontem, por maioria de votos, um pedido do PDT que questionava a constitucionalidade de duas normas da nova Lei de Falências, editada pelo governo federal e aprovada pelo Congresso em 2005.

O Supremo legitimou, por exemplo, o entendimento previsto no texto da lei de que uma empresa que adquire parte ou a totalidade de outra empresa falida não deve herdar suas dívidas trabalhistas. Esse é o caso da Gol Linhas Aéreas, que, ao comprar a Varig, teve que responder por ações propostas por ex-funcionários da companhia aérea falida. A decisão, portanto, pode ser considerada uma vitória para a Gol.

A outra norma também validada pelo STF limita o pagamento preferencial das dívidas com os trabalhadores em até 150 salários mínimos, ou cerca de R$ 70 mil. Os ministros entenderam que o limite é “razoável” e beneficia os trabalhadores mais necessitados. Esse pagamento preferencial significa que aqueles que deveriam receber mais do que 150 mínimos terão a garantia do pagamento relativo ao valor limite. O restante da dívida continua reconhecido, mas não tem previsão nem necessidade de ser paga.

“O texto [da lei], tenho que admitir, é plenamente adequado à Constituição Federal”, afirmou o ministro Eros Grau.

O PDT alegava que as duas normas questionadas ferem princípios constitucionais como o reconhecimento do valor social do trabalho, a proteção da relação de emprego e a integridade do salário. Os ministros não acataram os argumentos.

Ao final da sessão, o presidente do STF, ministro Gilmar Mendes, elogiou a legislação aprovada no Congresso. “Nós estamos acostumados a fazer críticas ao Congresso, mas esse é um trabalho digno de nota.”

O ministro Menezes Direito não participou do julgamento, pois está em licença médica.

Notícias diárias comentadas sobre a dívida – 27.05.2009

O Valor Econômico destaca a decisão do governo do Equador de efetuar, de modo unilateral, grande redução na dívida externa com os bancos privados internacionais. Cabe ressaltar que tal decisão foi tomada após as conclusões da Comissão para a Auditoria Integral da Dívida (CAIC), criada em 2007 com a participação da sociedade civil equatoriana e internacional, e que apontou sérias ilegalidades e ilegitimidades na dívida pública do Equador. Segundo as últimas notícias, 75% dos credores aceitaram os termos colocados ontem pelo governo equatoriano (redução de 65% na dívida), sendo que os restantes não receberão nada, e terão de entrar na justiça para obter o pagamento da dívida. O que fará com que tal redução de 65% possa ser, na prática, bem maior.

Enquanto isso, no Brasil, os títulos da dívida externa têm sido recomprados pelo governo com ágio, ou seja, a um preço em média equivalente a cerca de 130% do valor no qual foi emitido originalmente. Isto se deve à grande procura que os títulos brasileiros possuem no mercado, devido aos juros altíssimos e à forte garantia, dada pelo governo, de que serão pagos religiosamente. Portanto, quando tais títulos são recomprados pelo governo, o são pelo preço de mercado, ou seja, com ágio.

Por outro lado, quando se trata das relações do governo brasileiro com os servidores públicos, não existe nenhuma garantia de que os acordos serão cumpridos. O jornal O Dia divulga a fala do Ministro Paulo Bernardo, de que os reajustes, formalizados através de várias medidas provisórias no ano passado, ainda não foram definidos. Somente na próxima semana é que será divulgada a decisão final. Cabe ressaltar que tais reajustes foram parcelados em 4 anos (2008 a 2011), o que aumenta a incerteza, pois a cada ano o governo pode, de acordo com o artigo 322 da Medida Provisória 441, decidir não conceder os reajustes acordados, alegando falta de receita.

Cabe ressaltar que, por outro lado, este tipo de condicionamento está completamente fora de cogitação quando se trata do pagamento da dívida financeira.

O Jornal de Brasília mostra que os servidores públicos aprovaram indicativo de greve, e a permanente avaliação do posicionamento do governo sobre o cumprimento dos acordos. Uma das reivindicações é que os reajustes prometidos para 2010 e 2011 sejam concedidos imediatamente, de modo que não haja incerteza.

O Valor Econômico mostra a recusa do governo brasileiro à proposta paraguaia de vender a energia de Itaipu diretamente às industrias brasileiras. Tal recusa, segundo informa o jornal, busca a garantia dos pagamentos da dívida do Paraguai junto ao Brasil, relativa à construção da Usina de Itaipu. Isto porque, atualmente, os pagamentos desta dívida pelo Paraguai são obtidos pelo Brasil por meio do desconto no pagamento da energia cedida pelo Paraguai ao Brasil, e caso o Paraguai recebesse este valor diretamente das empresas brasileiras, poderia destiná-lo a outras finalidades, tais como, a melhoria das condições de vida do povo paraguaio. Cabe ressaltar, mais uma vez, que os recursos pagos pelo Paraguai ao Brasil não beneficiam o povo brasileiro, uma vez que são destinados, principalmente, ao pagamento da dívida pública brasileira ao setor financeiro nacional e estrangeiro.

A notícia também diz que o governo brasileiro cobrou o afastamento do negociador paraguaio Ricardo Canese, que havia apontado irregularidades na dívida do Paraguai com o Brasil.

Por fim, os jornais Valor Econômico e Gazeta Mercantil continuam noticiando os processos já comentados na edição de ontem desta seção: a entrada de capital estrangeiro para ganhar com a dívida interna brasileira, e o aumento da desconfiança em relação à dívida dos países ricos, que crescem fortemente, para financiar as instituições financeiras quebradas.

Curtas – Dívida do Equador

Valor Econômico – 27/05/2009

O Equador aceitará recomprar um terço de sua dívida externa, que está em default desde dezembro passado, por 35% de seu valor nominal, depois de aspirar em princípio a um desconto de 70%, anunciou ontem a assessoria presidencial. De acordo com a informação, a ministra das Finanças, María Elsa Viteri, que está em Paris, informou que “o país aceitará 35% do valor nominal para a compra dos bônus Global 2012 e 2013”. “Os preços do pagamento dos bônus refletem os recursos da República e respondem à maioria de ofertas recebidas”, informou o Ministério das Finanças.

Reta final para reajuste na União

Autor(es): ALESSANDRA HORTO

O Dia – 27/05/2009

Ministro do Planejamento revela que ainda falta um sinal verde do presidente Lula para confirmar os aumentos do meio do ano previstos para a maioria dos servidores federais. Ele diz também que vai recadastrar todo funcionalismo.

O ministro do Planejamento, Paulo Bernardo, surpreendeu a 800 mil servidores federais que têm direito a aumento em julho, ao declarar ontem, no Rio, que os reajustes do Executivo ainda não foram definidos.

Paulo Bernardo disse que se reúne até sexta-feira com o presidente Luiz Inácio Lula da Silva para discutir o tema. O resultado da negociação sairá na próxima semana.