DESVIO DE RECURSOS VIRA MODELO DE NEGÓCIOS: SECURITIZAÇÃO E RIOPREVIDÊNCIA

DESVIO DE RECURSOS VIRA MODELO DE NEGÓCIOS:

SECURITIZAÇÃO E RIOPREVIDÊNCIA

Maria Lucia Fattorelli[i]

A Auditoria Cidadã da Dívida tem denunciado amplamente o DESVIO DOS IMPOSTOS QUE PAGAMOS por meio de esquema denominado “Securitização de Créditos Públicos”. Diversos órgãos de controle federais e estaduais também têm questionado o esquema[ii].

Tanto o PLP 459/2017[iii] como a PEC 438/2018[iv] visam “legalizar” esse esquema. O escandaloso desvio de recursos destina-se a pagar, por fora dos controles orçamentários, a dívida pública ilegal e onerosíssima que tal esquema cria.

Apesar de não existir lei federal que autorize tal esquema, ele já está funcionando em alguns entes federados, nos quais foram criadas novas empresas estatais para operá-lo, por exemplo: no Estado de São Paulo opera a CPSEC S/A; em Belo Horizonte, a PBH ATIVOS S/A; em Minas Gerais, a MGi INVESTIMENTOS S/A. Além da evidente ausência de amparo legal, a criação de novas estatais para operar o esquema se dá justamente quando todas as estatais estratégicas e lucrativas (Petrobras, Eletrobras, Correios, Casa da Moeda, Banco do Brasil, Embraer etc.) estão sendo privatizadas.

O texto do PLP 459/2017 é totalmente confuso e cifrado, a fim de dificultar a percepção de um esquema que envolve a realização de pagamentos por fora dos controles orçamentários, mediante o desvio dos tributos que pagamos. Esse desvio ocorre durante o percurso desses recursos pela rede bancária arrecadadora, de tal forma que tais recursos sequer alcançam os cofres públicos, pois são destinados ao pagamento da dívida pública ilegal e onerosíssima, criada por esse esquema. Deputados(as) não poderão alegar que não haviam compreendido o esquema, pois foram devidamente interpelados extrajudicialmente[v], além de ampla mobilização que vem sendo realizada para difundir os danos dessa fraude.

Em Belo Horizonte, um dos municípios que operam esse esquema fraudulento, os cofres municipais receberam recursos decorrentes da dívida pública contraída ilegalmente no valor de R$ 200 milhões, porém, em troca desse adiantamento de recursos, o Município cedeu o fluxo de arrecadação tributária no valor de R$ 880 milhões + IPCA + 1% ao mês, entre outros custos que recaíram sobre o Município[vi]. Esses dados evidenciam a insustentabilidade do negócio, que, ademais, é flagrantemente inconstitucional, haja vista que o pagamento da dívida ilegal por fora dos controles orçamentários, via cessão do fluxo de arrecadação, fere o princípio da unicidade orçamentária e toda a legislação de finanças do país, inclusive a Lei de Responsabilidade Fiscal.

O apetite do capital em apropriar-se de recursos públicos avança para outras áreas, tornando esse esquema um MODELO DE NEGÓCIOS, como revelam as investigações da CPI sobre operações do Fundo RioPrevidência, em andamento na Assembleia Legislativa do Estado do Rio de Janeiro (ALERJ)[vii] . O RioPrevidência já foi objeto de investigação também pelo Tribunal de Contas do Estado do Rio de Janeiro[viii].

A fim de entender o esquema que está atuando no Rio de Janeiro, é preciso compreender como se dá a distribuição dos royalties do petróleo e Participações Especiais do Pré-sal. Diversos estados e municípios recebem uma parcela desses recursos, que são repassados aos entes federados pelo Tesouro Nacional, através do Banco do Brasil, conforme o seguinte diagrama:

No caso do Rio de Janeiro, o estado repassou os recursos advindos dos royalties do petróleo e participações especiais do Pré-sal para o Fundo RioPrevidência, autarquia criada com o objetivo de gerir o Fundo Único de Previdência Social do Estado do Rio de Janeiro.

Apesar da pouca transparência, o acesso a alguns documentos referentes a operações do RioPrevidência revelam um grave desvio de recursos públicos, por meio de “engenharia financeira” idêntica à da chamada Securitização de Créditos Públicos que o PLP 459/2017 quer “legalizar”, conforme resumido a seguir.

Cabe inicialmente ressaltar que, tal como no caso da “Securitização de Créditos Públicos”, o esquema começou a funcionar antes da existência de lei que o autorizasse[ix].

As primeiras negociações de receitas futuras do Fundo RioPrevidência ocorreram em 2013, quando foram feitas duas operações de crédito para obter um adiantamento de recursos junto ao Banco do Brasil (BB) e à Caixa Econômica Federal (CEF). Ambas as operações se revelaram desvantajosas para o Fundo RioPrevidência: em troca de R$ 3,2 bilhões de recursos de royalties e participações especiais do Pré-sal cedidos à CEF, esta ficou de repassar R$2,3 bilhões ao RioPrevidência, e, em troca de R$ 2,57 bilhões de recursos cedidos ao BB, este ficou de repassar apenas R$1 bilhão ao RioPrevidência. Constata-se, portanto, uma perda inicial de, no mínimo, R$2,47 bilhões nessas operações, pois o Fundo RioPrevidência entregou fluxo de recursos da ordem de R$5,77 bilhões (3,2 + 2,57), e recebeu apenas R$ R$ 3,3 bilhões (2,3 + 1). Além dessa perda de R$ 2,47 bilhões, ainda terão que ser computadas as perdas com encargos e demais relevantes custos das operações imputados ao Fundo RioPrevidência.

Logo em seguida, foi criada a empresa Rio Petróleo SPE S/A, que adquiriu, em 2014, os direitos sobre os royalties do petróleo e participações especiais do Pré-sal que haviam sido adquiridos pela CEF e pelo BB.

A Rio Petróleo SPE S/A foi mera intermediária entre as instituições públicas nacionais (Banco do Brasil e a Caixa Econômica Federal) e outra empresa criada para completar o esquema – Rio Oil Finance Trust (ROFT), empresa localizada em Delaware, paraíso fiscal nos Estados Unidos da América do Norte.

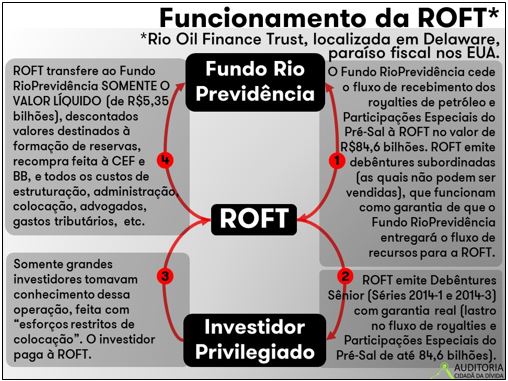

Os dados revelam que foi feita uma operação circular, tal como mostra o diagrama a seguir de forma simplificada: a Rio Petróleo SPE S/A adquiriu os direitos (propriedade sobre o fluxo dos royalties do petróleo e participações especiais do Pré-sal que haviam sido adquiridos pela CEF e pelo BB) e os vendeu à Rio Oil Finance Trust (ROFT). A Rio Petróleo SPE S/A pagou à CEF e BB com papéis lastreados em outros papéis emitidos pela própria ROFT.

Em resumo, essa operação circular serviu para repassar à ROFT o direito ao recebimento do fluxo de recursos adquirido preliminarmente pelo BB e pela CEF, usando a empresa Rio Petróleo SPE S/A como mero veículo para esse trânsito.

Porém, o maior escândalo está no fato de que TODOS OS DIREITOS sobre os royalties do petróleo e participações especiais do Pré-sal devidos ao Fundo RioPrevidência passaram a ser transferidos diretamente para a Rio Oil Finance Trust (ROFT), em Delaware/EUA, em troca do adiantamento de recursos parciais, sem a devida transparência.

Para ofuscar esse desvio inconstitucional de recursos públicos que compromete a aposentadoria do povo do Rio de Janeiro, o esquema envolve “engenharia financeira” que dá várias voltas, dificultando a sua compreensão. Os diagramas a seguir buscam simplificar alguns passos do esquema, a fim de desmascarar o enorme dano envolvido nessa operação fraudulenta.

Em primeiro lugar, o Fundo RioPrevidência transfere a propriedade do fluxo de recebimento dos royalties do petróleo e Participações Especiais do Pré-sal para a ROFT. Essa transferência se dá ainda durante o percurso dos recursos pela rede bancária, utilizando conta vinculada ao esquema no Banco do Brasil, de acordo com o diagrama a seguir.

Desse modo, à medida em que a ROFT passa a deter a propriedade desse fabuloso fluxo de recursos, ela emite Debêntures Subordinadas e as entrega ao Fundo RioPrevidência. Tais Subordinadas não podem ser vendidas no mercado e funcionam como garantia formal, um compromisso de que o Fundo RioPrevidência manterá a entrega do fluxo de recursos à ROFT.

Assim, a primeira etapa do diagrama a seguir é a seguinte permuta: o Fundo RioPrevidência repassa à ROFT a propriedade do fluxo de recebimento dos royalties do petróleo e participações especiais do Pré-sal. Em troca, a ROFT entrega papéis (Debêntures Subordinadas) ao RioPrevidência. Não existe garantia mais robusta que a transferência de propriedade do fluxo de recursos dos royalties do petróleo e participações especiais do Pré-sal!

Logo em seguida, a ROFT emite Debêntures Sênior, com garantia real lastreada no fluxo de recebimento dos royalties do petróleo e participações especiais do Pré-sal. Esses papéis sênior, excepcionais, que pagam rendimentos elevados e possuem garantia real lastreada no montante de até R$ 84,6 bilhões de fluxo entregue pelo Fundo RioPrevidência, são vendidos a investidores privilegiados[x]. Nenhum de nós sequer fica sabendo de tal operação, que é feita com “esforços restritos de colocação”, de tal forma que somente aqueles investidores privilegiados, que operam milhões de dólares, têm acesso ao anúncio restrito e podem adquirir tais papéis.

Não há a devida transparência, pois apenas um resumo genérico da chamada “Securitização” consta na página do Fundo RioPrevidência[xi].

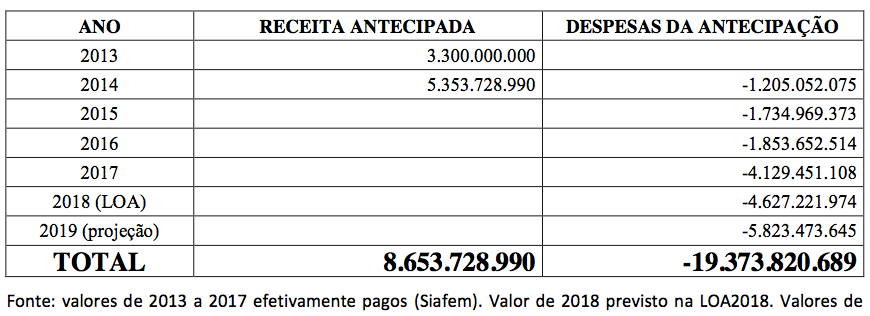

De acordo com investigações do Ministério Público do Estado do Rio de Janeiro, ingressaram nos cofres do RioPrevidência os valores de R$ 3,3 bilhões, em 2013, (em troca da cessão feita para a CEF e BB, no montante de R$ 5,77 bilhões) e R$ 5,35 bilhões, em 2014 (Operação Delaware). No mesmo quadro o MPRJ indica que as despesas correspondentes às referidas antecipações já somariam R$ 19,37 bilhões[xii]!

Posteriormente, em 2018, houve uma outra emissão de Debêntures Sênior que ingressou mais R$ 1,86 bilhão ao RioPrevidência. Porém, a projeção parcial de gastos com esses adiantamentos, sem considerar a rubrica “Transferência de Recursos Excedidos”, alcança R$ 31,56 bilhões até 2028[xiii].

Além do elevado ônus assumido pelo Fundo Rio Previdência, que perde o fluxo de recursos em troca de reduzido adiantamento, todo o custo da operação também recai sobre o Fundo: taxas diversas, gastos com advogados e até despesas tributárias! Quem responderá por esse dano financeiro imenso?

Ademais, a operação sequer poderia ser chamada de “Securitização”, pois o risco do investidor é ZERO! Todo o risco, até mesmo o risco decorrente da variação do preço do petróleo que afetaria a expectativa de fluxo de recursos futuro, é transferido para o Fundo RioPrevidência!

Tendo em vista a explanação dessa fraude, fica patente que a CPI da RioPrevidência precisa avançar e aprofundar as investigações, a fim de denunciar esse esquema que compromete gravemente a aposentadoria do povo do Rio de Janeiro.

Essa onerosíssima antecipação de recursos que vigora no RioPrevidência segue o mesmo modelo de negócio que o PLP 459/2017 e a PEC 438/2018 querem “legalizar”, abrindo a possibilidade de generalizar, em todos os entes federados do país, o inconstitucional DESVIO DE RECURSOS PÚBLICOS que sequer integrarão os respectivos orçamentos públicos! Diante disso, é urgente REJEITAR ESSE ESQUEMA FRAUDULENTO e cortar logo esse mal pela raiz.

[i] Auditora Fiscal da Receita Federal do Brasil – Aposentada. Coordenadora Nacional da Auditoria Cidadã da Dívida <auditoriacidada.org.br> e <facebook.com/auditoriacidada.pagina>. Membro da Comissão de Auditoria Oficial da dívida Equatoriana, nomeada pelo Presidente Rafael Correa (2007/2008). Assessora da CPI da Dívida Pública na Câmara dos Deputados Federais no Brasil (2009/2010). Convidada pela Presidente do parlamento Helênico, deputada Zoe Konstantopoulou para integrar a Comissão de Auditoria da Dívida da Grécia (2015).

[ii] FATTORELLI, Maria Lucia – Órgãos de Controle questionam esquema de Securitização de Créditos (2019) – Jornal Monitor Mercantil, disponível aqui.

[iii] Entenda sobre o PLP 459/2017 aqui. Folheto explicativo sobre o PLP 459/2017 disponível no link.

[iv] Breve análise sobre danos embutidos na PEC 438/2018 disponível neste link.

[v] Texto da interpelação Extrajudicial entregue a todos os líderes partidários na Câmara dos Deputados disponível aqui.

[vi] Dados da CPI da PBH Ativos S/A realizada pela Câmara Municipal de Belo Horizonte, conforme Relatório e Adendo apresentados pela Auditoria Cidadã da Dívida àquela CPI, disponível neste endereço.

[vii] Membros da CPI do RioPrevidência na ALERJ: Deputado Flávio Serafini (Presidente), Dep. Alexandre Freitas (Vice-Presidente), Deputado Valdeck Carneiro (Relator), Deputado Eliomar Coelho, Deputado Anderson Moraes e Deputada Renata Souza (suplente)

[viii] Processo do TCE-RJ sobre investigação do RioPrevidência número 109.230-5/15, disponível no link.

[ix] Somente em 2018 foi promulgada a Lei 13.609/2018, a qual é resultante da aprovação de projeto de lei originado na Câmara dos Deputados (PL 6488/2016), que ao chegar no Senado no final de 2017 (PLC 161/2017) tramitou por apenas alguns dias e foi aprovado a jato, em sessão terminativa na Comissão de Assuntos Econômicos, e sequer foi votado pelo Plenário do Senado!

[x] Apresentação feita pelo RioPrevidência S/A, com a chancela do governo do Estado do Rio de Janeiro, a investidores. Ver.

[xi] Documento disponível na página web do Fundo RioPrevidência: acesse.

[xii] Quadro elaborado pelo MPRJ:

[xiii] Dados constantes do Ofício MPE 33/2019 de 22 de junho de 2019, elaborado pelo Ministério Público de Contas do TCE-RJ

Nota: Especial agradecimento ao voluntário da Auditoria Cidadã da Dívida, Diego Aguiar, que gentilmente elaborou todos os diagramas utilizados no presente artigo.

Coordenação Nacional da Auditoria Cidadã da Dívida

SAUS, Quadra 5, Bloco N, 1º andar – Brasília/DF – CEP:70070-939 – Edifício Ordem dos Advogados do Brasil

Telefone (61) 2193-9731 – E-mail [email protected] – www.auditoriacidada.org.br