Mentiras e verdades sobre a dívida pública – Parte 3

MENTIRAS E VERDADES SOBRE A DÍVIDA PÚBLICA – PARTE 3

Rodrigo Avila

Economista da Auditoria Cidadã da Dívida

Texto atualizado em abril/2018

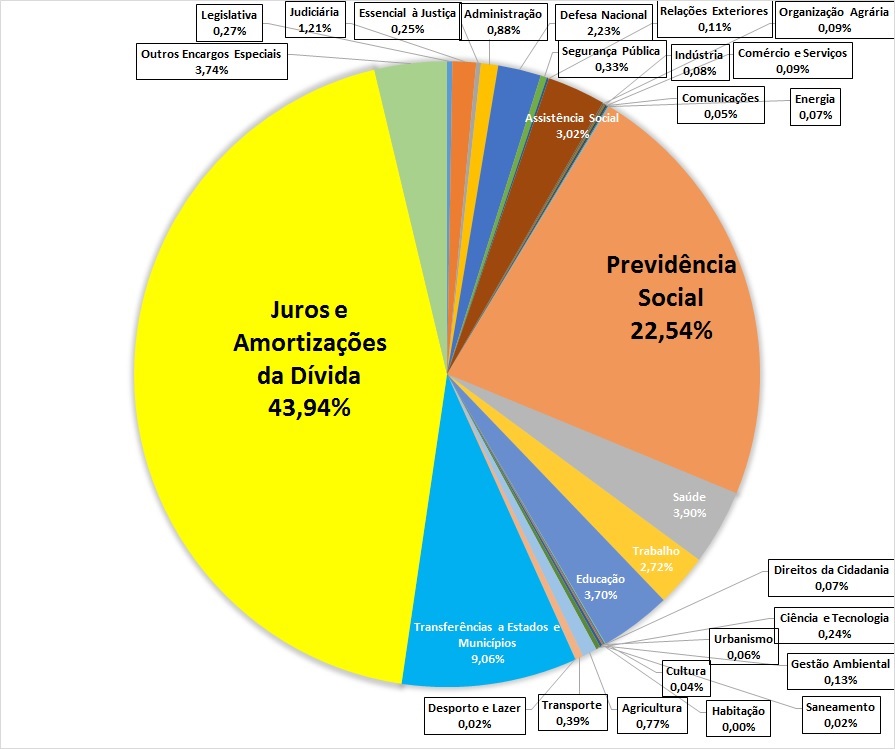

O gráfico que retrata o Orçamento Geral da União elaborado pela Auditoria Cidadã da Dívida (em formato de pizza”) tem recebido críticas de pessoas ligadas ao mercado financeiro (de forma explícita ou não) e também por outras pessoas que acabam repetindo tais críticas.

Cabe esclarecer, inicialmente, que referido gráfico reproduz dados oficiais do SIAFI:

Orçamento Geral da União – 2016 – Executado (pago), por Função – Total = R$ 2,572 TRILHÕES

Fonte: http://www.camara.gov.br/internet/orcament/bd/exe2016mdb.EXE

Elaboração: Auditoria Cidadã da Dívida.

A seguir, esclarecemos alguns dos aspectos que têm sido mais atacados pelos que defendem a destinação de recursos prioritariamente ao setor financeiro:

- Todo ano, quase a metade dos recursos do Orçamento Geral da União é destinada para pagar a dívida.

Aqueles que desejam confundir a sociedade dizem que “o gráfico de pizza da Auditoria Cidadã da Dívida está equivocado, pois contabiliza juros e amortizações da dívida pública pagos com recursos obtidos por meio de novos empréstimos”. Porém, esta parcela dos juros e amortizações da dívida deve sim ser contabilizada, pois tais novos empréstimos poderiam – e deveriam – servir, principalmente – para financiar investimentos sociais, e não para pagar juros e encher o bolso dos bancos. Portanto, a Auditoria Cidadã da Dívida não condena de forma geral a dívida pública ou o “déficit público”, mas sim, o “déficit público” ou a dívida feitos para financiar o pagamento de juros sobre juros.

Já os empréstimos destinados para investimentos sociais geram desenvolvimento econômico, aumentando a arrecadação, e gerando, portanto, a própria capacidade de pagamento desta dívida (obviamente com taxas de juros muito mais baixas que as atuais, ou até negativas, como em alguns países desenvolvidos). Por outro lado, os empréstimos tomados para pagar juros só geram novas dívidas, cujos juros terão de ser pagos com mais dívidas, e gerando estagnação econômica, aumentando a parcela do orçamento destinada para o pagamento de juros e amortizações.

Outra mentira (geralmente associada à anterior) é que “o gráfico de pizza está errado, pois inclui a chamada “rolagem” da dívida, ou seja, as amortizações (principal da dívida) pagos por meio da emissão de novos títulos, e isso seria apenas uma troca de títulos antigos por novos”. Porém, a “rolagem” deve ser considerada, pois o governo faz a artimanha de contabilizar grande parte do pagamento de juros (centenas de bilhões) como se fosse rolagem. Para maiores detalhes sobre esta artimanha, consultem a página http://www.auditoriacidada.org.br/wp-content/uploads/2013/11/Parecer-ACD-1-Vers%C3%A3o-29-5-2013-com-anexos.pdf

Além do mais, não há transparência sobre o montante de juros pagos, pois a maior parte deles aparece, nos demonstrativos do Tesouro Nacional, misturada ao dado referente ao “refinanciamento” ou “rolagem” da dívida. Em 2017, por exemplo, dos quase R$ 1 trilhão gastos com juros e amortizações da dívida pública, o governo alega que R$ 458 bilhões corresponderam à chamada “rolagem”, enquanto foram pagos de juros apenas R$ 203 bilhões, mesmo em um ano no qual o custo médio da dívida federal foi de 10,29% ao ano (segundo o Tesouro), incidentes sobre um estoque inicial de R$ 4,509 trilhões. Isso resultaria em um pagamento de juros próximo à faixa dos R$ 464 bilhões, e não de apenas R$ 203 bilhões. Portanto, estimamos que cerca de R$ 261 bilhões foram retirados da conta de juros e misturados à chamada “rolagem”. Desta forma, eliminando-se esta artimanha contábil, o resultado final se inverte completamente: dos cerca de R$ 1 trilhão de juros e amortizações da dívida pública, somente R$ 197 bilhões corresponderiam à chamada “rolagem”.

Além do mais, a “rolagem” também representa um custo efetivo, pois a todo momento surgem dívidas novas com graves indícios de ilegitimidade (como dívidas feitas para se cobrir operações financeiras como “swaps” e vários outros mecanismos financeiros que beneficiam grandes investidores), e os empréstimos que são tomados para se “rolar” tais dívidas poderiam sim estar sendo utilizados para investimentos sociais.

Importante ressaltar também que grande parte das amortizações (pagamento do principal da dívida) é paga com recursos que nada tem a ver com a emissão de novos títulos da dívida, como o recebimento de juros e principal das dívidas dos estados e municípios com a União (que também estão repletas de ilegitimidades), lucros do Banco Central, lucros das estatais, dentre outros. Portanto, é absurdo achar que o custo da dívida envolve somente os juros divulgados pelo Tesouro.

Outra mentira, geralmente repetida junto com os outros argumentos anteriores, é de que “atualmente o Brasil está tendo déficit primário, portanto, se anular a dívida, os rentistas vão deixar de financiar os gastos sociais”. Tal análise é típica de economistas neoliberais, que apenas consideram o orçamento “primário”, ou seja, omitem o gasto com a dívida pública, que é o principal responsável pelo déficit total do governo. Se a capacidade de endividamento do país estivesse sendo utilizada para se desenvolver o país (e não para encher o bolso dos bancos), seria plenamente possível aumentar os gastos sociais. Aliás, é exatamente devido à política atual de endividamento (juros altos) que a arrecadação cai, gerando-se os propalados “déficits primários”, que os neoliberais adoram propagandear.

Interessante observar também que no período de 1995 a 2015, foi feito um mega superávit primário de cerca de R$ 1 TRILHÃO, e mesmo assim a dívida interna federal explodiu, passando de R$ 86 bilhões para R$ 4 TRILHÕES! Portanto, não foram os gastos sociais (caracterizados como excessivos pelos neoliberais) que fizeram a dívida explodir, mas sim, os juros e outras artimanhas financeiras que deveriam ser urgentemente auditadas.

Atualmente, o Tesouro Nacional possui em seu caixa mais de R$ 1 TRILHÃO, que poderiam ser destinados para urgentes investimentos sociais, o que permitiria a geração de empregos, aumento na arrecadação e a recuperação econômica. Aliás, em momentos de crise, é fundamental que o Estado realize tais investimentos, porém, devido à legislação do sistema da dívida (metas de resultado primário, Emenda Constitucional do teto de gastos sociais, etc), tais recursos ficam reservados, em sua grande maioria, para o pagamento da questionável dívida pública.

- A auditoria serve para mostrar a ligação entre a dívida atual e as dívidas anteriores ilegítimas.

Aqueles que desejam confundir a sociedade têm publicado que “anular a dívida atual não é possível, pois não guarda relação com irregularidades de dívidas anteriores”. Porém, a atual dívida pública também está repleta de indícios de ilegalidades (documentados com muito esforço pelas entidades da sociedade civil na CPI da Dívida, proposta pelo Deputado Ivan Valente – PSOL/SP). Além disso, uma auditoria serve exatamente para fazer o vínculo entre a dívida antiga e a atual, que em muitos dos casos beneficiam sempre um mesmo grupo de bancos nacionais e internacionais.

Portanto, mesmo a auditoria da antiga “dívida externa” deve analisar também a atual “dívida interna”, dado que uma surge a partir da outra. Um exemplo disso foi o pagamento da questionável dívida com o FMI em 2005, com recursos obtidos por meio do aumento da dívida interna, com juros muito maiores. E é preciso lembrar que também são ilegítimas as dívidas feitas para se pagar dívidas ilegítimas.

Além disso, com a total liberalização dos fluxos financeiros internacionais, investidores estrangeiros podem se beneficiar da chamada “dívida interna”. Até mesmo as estatísticas oficiais do Banco Central incluíram nos demonstrativos da “dívida externa” a parcela da “dívida interna” detida por estrangeiros.

Apesar da dívida “interna” estar denominada em moeda nacional, os rentistas estrangeiros podem, a qualquer momento, trocar seus reais por dólares e remetê-los para o exterior, graças ao enorme montante de reservas internacionais do Banco Central (adquiridas às custas de uma enorme dívida “interna”), exatamente para comprar a confiança dos investidores.

- A auditoria é fundamental para libertar a política econômica da chantagem do setor financeiro e permitir a livre adoção de medidas como a redução dos juros, tributação e controle dos capitais financeiros, dentre outras.

Aqueles que desejam confundir a sociedade têm publicado que “a auditoria não tem importância, o que resolve mesmo é reduzir juros”. Porém, a própria definição do nível da taxa de juros é uma das principais ilegitimidades da dívida, e deveria ser profundamente auditada, pois possui processos totalmente viciados, com o COPOM consultando banqueiros e alegando combate à inflação, que na verdade é causada por preços administrados pelo próprio governo e por preços de alimentos, por questões climáticas e de política agrícola e agrária. (para maiores detalhes sobre este item, ver o Relatório Alternativo da CPI da Dívida, na página abaixo http://www.auditoriacidada.org.br/wp-content/uploads/2012/08/Voto-em-separado.pdf )

Não se pode pagar o principal de uma dívida ilegítima, que cresceu em grande parte devido a juros ilegítimos, sem nenhuma auditoria. Além do mais, se o governo tenta reduzir a “Taxa Selic”, ao mesmo tempo os rentistas exigem juros maiores (por meio de títulos não indexados à Selic) para emprestar ao governo, que precisa tomar tais empréstimos para pagar os juros e amortizações que estão vencendo, como ocorreu, por exemplo, em alguns períodos de 2012 e 2013. Na época, a Selic estava em 7,25% ao ano e eram emitidos títulos (não indexados à Selic) a taxas bem maiores, de até 10%, como se pode observar na página abaixo.

http://sisweb.tesouro.gov.br/apex/COSIS_LEGIS.obtem_arquivo_comunicado?p_id=1125:886732

Portanto, é preciso romper o círculo vicioso da dívida com uma auditoria que questione o seu estoque.

Algumas pessoas alegam que, após uma auditoria e anulação de parte da dívida, os bancos não iriam querer financiar o governo a juros baixos, para fazer investimentos sociais. Porém, tal ideia esconde um pressuposto neoliberal, de que seriam os bancos que escolhem quem irão financiar. Na realidade, essa é uma prerrogativa do governo, que pode e deve regulamentar o sistema financeiro de forma a permitir o financiamento do desenvolvimento econômico e social.

Outras pessoas alegam também que, caso o governo não possa se endividar para pagar juros (o que configura o anatocismo, ou “juros sobre juros”), o país teria de cortar mais gastos sociais para permitir o pagamento de juros. Porém, tal argumento também esconde um pressuposto neoliberal, de que não se pode questionar a dívida pública.

Algumas pessoas dizem também que a dívida pública “interna” não seria um problema, pelo fato de o governo emitir a moeda na qual paga sua dívida, isto é, imprimir dinheiro, e por isso não haveria uma disputa de recursos entre os beneficiários da dívida pública e os gastos sociais.

Essa assertiva é totalmente equivocada e mostra um completo desconhecimento do funcionamento do Sistema da Dívida no Brasil e até uma ingenuidade em relação à disputa de recursos orçamentários e luta de classes. O Sistema da Dívida já avança para abocanhar recursos antes que estes alcancem o orçamento, conforme esquema da Securitização de Créditos ( ver PLP 459/2017 em https://goo.gl/TyFceU ) e ainda tem gente que não enxerga que a Dívida Pública é o grande instrumento de transferência de recursos públicos e renda da classe trabalhadora para grandes bancos e rentistas.

Os próprios defensores da emissão de moeda dizem que esse poder não é ilimitado, e não pode ultrapassar a capacidade instalada de produção. Desta forma, ao final deste processo, qual quantidade de moeda ficaria com os rentistas e quanto com a população mais pobre? Negar a disputa de recursos públicos é negar a luta de classes.

Dizer que o governo poderia emitir moeda e pagar dívidas ilegítimas é tão grave quanto defender a liberação total da corrupção, das desonerações para os mais ricos, etc., já que tudo isso é pago também com moeda nacional. Ao longo dos anos, o Sistema da Dívida vem construindo toda uma estrutura legal, política e midiática que encoberta o roubo de recursos em favor do sistema financeiro por meio do Sistema da Dívida. Não será possível modificar esse privilégio sem pressão social consciente acerca de como opera o Sistema da Dívida e a quem ele serve. Para isso, a sociedade precisa ter acesso à informação. A ferramenta que leva essa conscientização de forma convincente e democrática é a auditoria cidadã, cujo trabalho é baseado em documentos e dados oficiais.

É exatamente o Sistema da Dívida que tem conseguido impor de forma cada vez mais violenta a vitória na disputa de recursos em favor dos rentistas, tendo em vista que, mediante oferta de benesses à classe política, aprovam a legislação exigida pelo FMI (principalmente a revogação do art. 192 da CF, a LRF, a EC 95, entre várias outras). Tal legislação garante o desvio de recursos prioritariamente ao setor financeiro, mediante a prática de juros abusivos, a exigência de cumprimento de metas de resultado primário (sempre insufladas pela grande mídia); e mais recentemente o teto de gastos sociais, fazendo com que o governo não possa se utilizar do instrumento da expansão monetária para gastos sociais, mas apenas para enriquecer ainda mais os rentistas. Para romper com esse modelo é necessário grande luta política que mostre ao povo a ilegitimidade de todo este sistema, por meio de uma ampla auditoria com participação social.

Aqueles que defendem que se pague a dívida “interna” – em grande parte ilegítima – imprimindo dinheiro desconhecem completamente o funcionamento da política monetária exercida pelo Banco Central, que atende unicamente ao interesse dos bancos nacionais e estrangeiros. Atualmente, a sobra de caixa dos bancos, de quase R$ 1,2 trilhão, está parada no caixa do Banco Central, que remunera diariamente (com juros altíssimos) os bancos por essa montanha de dinheiro. Se fossem emitidos R$ 5 trilhões (montante da Dívida Interna em Novembro/2017) e entregue aos rentistas (o que ainda contribuiria para a já enorme concentração de renda e riqueza do país, e significaria o pagamento/legitimação de uma dívida em grande parte ilegítima), o Banco Central iria dizer que “há muita moeda em circulação” e, no dia seguinte, novamente entregaria títulos da dívida interna aos bancos para recolher esse dinheiro e, naturalmente, remunerar os bancos diariamente por essa quantia. Portanto, é necessário alterar toda a política econômica, atualmente centrada no privilégio aos rentistas.

Isto não se consegue em um passo de mágica, mas por meio do enfrentamento ao forte aparato legal/político/midiático vigente atualmente, por meio de uma ampla auditoria (conforme feito com sucesso pelo Equador em 2007/2009), apurando e divulgando massiva e didaticamente as ilegitimidades do Sistema da Dívida.

É fundamental entender a importância da realização da auditoria de forma cidadã, como já o fizeram 6 milhões de pessoas no Plebiscito Popular de 2000. Caso contrário, continuaremos eternamente vivendo nesse cenário de escassez, enquanto uma minoria concentra toda a renda e riqueza do país.

- O governo tem se negado a fornecer os nomes dos beneficiários dos títulos da dívida, alegando “sigilo bancário”

Aqueles que desejam confundir a sociedade têm publicado que “A dívida beneficia principalmente milhões de brasileiros que aplicam suas economias em Fundos de Investimento e Fundos de Pensão”. Porém, o governo tem alegado “sigilo bancário” para se negar a divulgar os nomes dos detentores de títulos da dívida, e o valor detido por cada um deles, o que é absurdo, dado que se trata de recursos públicos. Portanto, não há nenhuma base científica em se afirmar que a maior parte da dívida é devida a milhões de brasileiros. O Tesouro apenas divulga um demonstrativo de detentores de títulos por tipo de beneficiário, no qual ainda OMITE mais de R$ 1 trilhão de dívida interna que se encontra nas mãos dos bancos (por meio das chamadas “operações compromissadas“), distorcendo completamente os percentuais apresentados. Tal demonstrativo também não informa qual o perfil dos detentores finais dos títulos da dívida (qual parcela é detida por grandes investidores, por exemplo), no caso de entidades de previdência e Fundos de Investimento.

Algumas pessoas alegam que há total transparência sobre quem detém os títulos da dívida, por meio de tais demonstrativos do Tesouro e também por Demonstrações Financeiras de fundos e bancos privados, porém, tais balanços não divulgam quem são os detentores finais dos títulos (qual a participação dos grandes investidores e a finalidade econômica de cada um), no caso de fundos de investimento, entidades de previdência, etc. Além do mais, recorrer a tais balanços seria bem difícil (pois a população é que teria de adivinhar o nome atualizado de todos os fundos e bancos que aplicam na dívida pública, e depois buscar e contabilizar centenas de balanços), e representaria uma inaceitável privatização de informações estratégicas para o país, que devem estar sob responsabilidade do governo e sob controle público, sujeito a auditoria com a participação da sociedade.

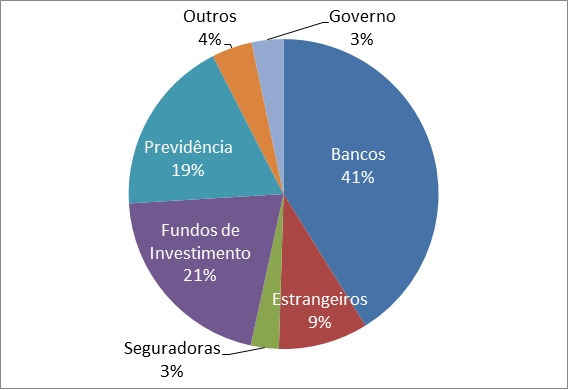

O gráfico abaixo mostra a distribuição dos tipos de detentores de títulos da dívida interna federal, sem as omissões constantes nos dados comumente divulgados pelo Tesouro Nacional. Verifica-se que os bancos, investidores estrangeiros e as seguradoras (que possuem grande ligação com bancos) já respondem pela maioria do estoque da dívida “interna”.

Detentores de Títulos da Dívida Interna Federal – Fevereiro de 2018

Fonte: http://www.stn.fazenda.gov.br/documents/10180/649908/Anexo_RMD_Fev_18.zip/a07149f9-370a-410b-8542-f72056af33dd , quadros 2.7 e 5.4. Foi acrescentado na rubrica “Bancos” o montante de Operações de Mercado Aberto (as chamadas “operações compromissadas”) constante no quadro 5.4, uma vez que se trata de dívida do Banco Central com bancos.

No caso dos Fundos de Investimento, que apenas respondem por 21% da dívida interna, quando foi solicitado ao governo, por meio da “Lei de Transparência”, os nomes dos seus beneficiários (e o valor detido por cada um), o governo se negou a responder, impedindo que saibamos a verdadeira distribuição dos títulos entre a chamada “classe média” e grandes investidores.

No caso dos Fundos de Pensão (“Entidades Fechadas de Previdência”), onde geralmente trabalhadores contribuem para posteriormente, em tese, receber suas aposentadorias, o governo também não divulga qual o montante da dívida detido por eles. O Tesouro Nacional apenas divulga um valor denominado “Previdência” (que responde por 19% da dívida interna federal, conforme se vê no gráfico), que soma os Fundos de Pensão com a chamada “Previdência Aberta”, ou seja, onde qualquer pessoa – inclusive milionários e banqueiros – pode colocar suas economias. Por sua vez, o Banco Central divulga o montante da dívida interna federal detido pelos Fundos de Pensão, mas apenas a parte investida em títulos da dívida por meio de Fundos de Investimento, sem informar o montante de títulos da dívida comprados diretamente.

A única forma de tentar estimar a participação dos Fundos de Pensão na dívida interna federal é por meio do “Informativo Mensal da Subsecretaria do Regime de Previdência Complementar”, onde se diz que os Fundos de Pensão aplicavam (em novembro de 2017) R$ 430,2 bilhões em investimentos de “Renda Fixa”, dentro dos quais se incluem títulos da dívida interna federal. Porém, não há detalhamento de qual montante destes R$ 430,2 bilhões estão aplicados em tais títulos. Portanto, apenas podemos dizer que os Fundos de Pensão respondem por bem menos que 10% da dívida interna federal, que já ultrapassa R$ 5 trilhões.

Alguns analistas neoliberais também dizem que o chamado “Tesouro Direto” seria uma prova de que cerca de 2 milhões de pessoas podem investir na dívida pública. Porém, conforme se verifica na página do Tesouro Nacional, o montante da dívida detida no “Tesouro Direto” não chega a 1% do total da dívida interna federal.

Portanto, tal discurso – de enfatizar a figura dos fundos de investimento, pensão e Tesouro Direto – faz parte de uma estratégia de legitimação da dívida pública, tentando passar a ideia de que a dívida beneficia todos os brasileiros, quando na realidade beneficia principalmente grandes bancos e investidores.

A auditoria serve exatamente para se verificar quais são os diferentes tipos de detentores de títulos, separando os principais agentes financeiros dos pequenos poupadores.

(Esse artigo contou com a colaboração da coordenadora da Auditoria Cidadã da Dívida, Maria Lucia Fattorelli)

Acesse aqui as partes 1 e 2 das Verdades e Mentiras sobre a dívida: