GASTO COM DÍVIDA PÚBLICA SEM CONTRAPARTIDA QUASE DOBROU DE 2019 A 2021

GASTO COM DÍVIDA PÚBLICA SEM CONTRAPARTIDA QUASE DOBROU DE 2019 A 2021

Maria Lucia Fattorelli

Rodrigo Ávila

Em 2021, o governo federal gastou R$ 1,96 trilhão com juros e amortizações da dívida pública, o que representa um aumento de 42% em relação ao valor gasto em 2020, que por sua vez já tinha sido 33% superior a 2019. Portanto, nos últimos dois anos, os gastos financeiros com a dívida federal quase dobraram. Apesar desses vultosos pagamentos, em 2021 a Dívida Pública Federal aumentou R$ 708 bilhões, tendo crescido de R$ 6,935 trilhões para R$ 7,643 trilhões1.

Assistimos a um verdadeiro saque das riquezas nacionais para alimentar o Sistema da Dívida, enquanto todos os outros investimentos necessários ao nosso desenvolvimento socioeconômico são deixados de lado, sob o falacioso argumento de que não haveria recursos. Recursos não faltam em nosso país! Além de cerca de R$ 5 trilhões em caixa2 houve “Superávit Primário” em 2021, no valor de R$ 64 bilhões3. Mas todo esse dinheiro está reservado para o rentismo!

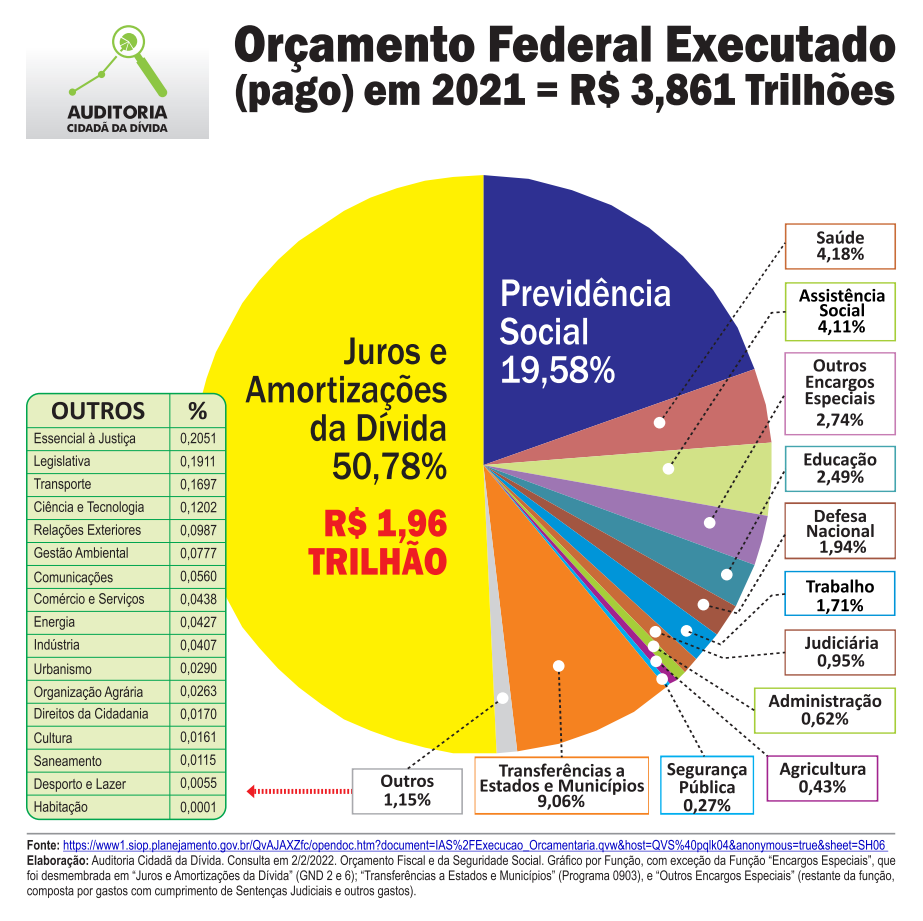

O gráfico do Orçamento Federal Executado (pago) em 2021 evidencia o privilégio do Sistema da Dívida:

-

POR QUÊ OS GASTOS COM A DÍVIDA CRESCERAM TANTO EM 2021?

A explosão do crescimento da Dívida Pública Federal em 2021 é explicada pelas seguintes razões:

1º) JUROS ELEVADOS:

Enquanto o mundo todo está praticando taxas de juros próximas de zero ou até negativas há anos, o custo médio da dívida divulgado pelo Tesouro Nacional em 2021 foi de 8,91% ao ano, custo bem mais elevado que a média da taxa básica de juros Selic, uma vez que a maior parte da dívida está indexada a outras taxas de juros bem superiores.

Os juros consumiram bem mais que o valor de R$ 256 bilhões4 informado pelo governo no SIAFI a título de juros da dívida! Este valor está extremamente subestimado, o que se evidencia pela simples estimativa calculada pela multiplicação do estoque da dívida federal no final de 2020 (de R$ 6,935 trilhões) pela taxa média divulgada pelo Tesouro Nacional5 (8,91% a.a.), que resulta no valor estimado de no mínimo R$ 618 bilhões.

Essa estimativa conservadora, que sequer considerou os juros decorrentes de novas dívidas surgidas em 2021, escancara a falta de transparência do governo em relação ao efetivo gasto com juros, o que reforça a urgente necessidade de realização da auditoria da dívida.

O gasto com juros tem sido, historicamente, o principal fator de crescimento da dívida pública, e em 2021 a situação se tornou ainda mais grave diante da disparada da Selic pelo Banco Central6, sob a falsa justificativa de “controlar inflação”.

2º) EMISSÃO EXCESSIVA DE TÍTULOS DA DÍVIDA PÚBLICA FEDERAL

O volume total de operações de crédito realizadas pelo governo federal em 2021 (em sua imensa maioria resultantes da emissão de títulos públicos) alcançou o patamar exagerado de R$ 2,031 trilhões7!

Caso esse montante tivesse sido empregado em investimentos para o desenvolvimento socioeconômico do país, estaríamos vivenciando outra realidade!

Essa montanha de dinheiro foi consumida da seguinte forma:

– R$ 1,670 trilhões se destinaram aos gastos com juros e mecanismos financeiros da própria dívida;

– R$ 307 bilhões ficaram parados no caixa do governo federal, aumentando o chamado “colchão de liquidez” que serve para dar garantias aos rentistas e deixar os bancos tranquilos de que o dinheiro para o pagamento dos próximos juros já se encontra armazenado em caixa. Para se ter uma ideia do absurdo que vivemos neste país, enquanto faltam recursos para garantir as necessidades básicas de grande parte da população que está nas ruas, vivendo de ossos e restos, e o governo alega diariamente que não há dinheiro para um auxílio emergencial para todos, corta investimentos em saúde, educação pesquisa etc., o saldo de dinheiro disponível na Conta Única do Tesouro Nacional ao final de 2021 atingiu R$ 1,736 TRILHÃO!8

– Apenas R$ 54 bilhões decorrentes da emissão de títulos da dívida foram destinados para áreas sociais, o que demonstra a falácia do argumento neoliberal, copiado por alguns outros economistas, no sentido de que a dívida pública estaria financiando áreas sociais como a Previdência Social por exemplo. Na verdade, no Brasil a dívida tem servido para SUBTRAIR recursos das áreas sociais: além de consumir praticamente todos os recursos advindos da emissão de novos títulos, ainda absorve recursos provenientes de outras fontes, que poderiam ser destinados a investimentos em áreas sociais. Conforme dados do próprio governo, R$ 291 bilhões dos gastos com a dívida em 2021 foram financiados com outras fontes de receita, tais como lucros do Banco Central (R$ 121 bilhões) e Royalties do Petróleo (R$ 41 bilhões). Esse elevado volume de Royalties do Petróleo destinado ao pagamento da dívida também revela o impacto direto do Sistema da Dívida na vida do povo, que sofre com o altíssimo preço do gás de cozinha e demais combustíveis, como diesel e gasolina, enquanto o lucro da Petrobras enriquece acionistas e a parcela destinada ao governo é consumida no gasto com a dívida.

3º) ATUAÇÃO DE MECANISMOS DO SISTEMA DA DÍVIDA

Enquanto países desenvolvidos continuamente tomam empréstimos para investir na economia, gerando resultado em termos de desenvolvimento socioeconômico, geração de emprego e renda – no Brasil novos títulos têm sido sucessivamente emitidos para pagar juros e amortizações de dívidas anteriores, além de alimentar outros mecanismos do Sistema da Dívida. Além de não servir para financiar o nosso desenvolvimento socioeconômico, como já declarado inclusive pelo TCU9, o Sistema da Dívida transfere sistematicamente renda e riqueza dos mais pobres para os muito ricos, acirrando a injustiça social e o atraso tecnológico.

Dentre os mecanismos que alimentam o Sistema da Dívida no Brasil, sobressaem os operados pelo Banco Central e sua política monetária suicida, que consome centenas de bilhões de reais anualmente, responsável pela geração e crescimento exponencial de dívida ilegítima10, devido às taxas de juros historicamente elevadas, à remuneração diária da sobra de caixa dos bancos11, escandalosos contratos de swap12, entre outros.

Todos esses mecanismos “geram” dívida pública, ou seja, o seu estoque aumenta, mas o dinheiro não é empregado em investimentos de interesse da sociedade que vai pagar a conta da dívida, mas retroalimenta o próprio Sistema da Dívida.

4º) A FALÁCIA DA “ROLAGEM”

Um dos expressivos fatores que provocam o crescimento exponencial da dívida pública é representado pelo mecanismo da contabilização de grande parte dos juros como se fosse amortização, conforme já denunciado pela Auditoria Cidadã da Dívida13 desde a CPI da Dívida Pública na Câmara dos Deputados (2009/2010).

Alguns liberais desconhecem esse mecanismo inconstitucional (fere o Art. 167, III, da CF/88) e criticam o gráfico do orçamento executado divulgado pela Auditoria Cidadã da Dívida, que corretamente soma os gastos com juros e amortizações, tendo em vista que grande parte dos juros é contabilizada pelo governo como se fosse amortizações (ou “refinanciamento”), vulgarmente chamada de “rolagem”.

Em 2021, como já mencionado, o custo estimado dos juros da dívida pública federal foi de R$ 618 bilhões, mas o governo somente contabilizou R$ 256 bilhões na rubrica dos juros14, ou seja, cerca de pelo menos R$ 362 bilhões referentes a juros estão sendo indevidamente embutidos na rubrica das amortizações, e são propagandeados como se fossem “rolagem”.

O falacioso discurso de que estaríamos apenas “rolando” a dívida dá a impressão de que a situação não estaria se agravando e que essa “rolagem” não teria efeito orçamentário ou econômico, pois rolagem significa a mera troca de título que está vencendo por outro. Na realidade os dados comprovam o contrário: nova dívida está sendo contraída, o estoque está aumentando, e os novos títulos públicos emitidos são consumidos pelo Sistema da Dívida, inclusive para pagar gastos com juros (despesa corrente), e isso não pode ser chamado de “rolagem”.

Em 2021, por exemplo, verificamos que quase R$ 1 TRILHÃO de gastos com a chamada dívida nada tem a ver com a chamada “rolagem”, tendo em vista que no mínimo R$ 618 bilhões foram gastos com o pagamento de juros e R$ 291 bilhões de amortizações foram financiados com outras fontes de receita que nada têm a ver com emissão de novos títulos públicos.

Além disso, o montante passível de ser considerado como “rolagem” ou “refinanciamento” deve ser considerado no custo do serviço da dívida pública, por isso está somado no gráfico. Quando o governo toma um empréstimo, ele está fazendo uma opção política sobre o que fazer com o dinheiro: investir na sociedade, ou pagar uma dívida repleta de ilegitimidades, que jamais foi auditada com a participação da sociedade civil. Conforme colocado acima, em países desenvolvidos, novos empréstimos são continuamente utilizados para investimentos sociais (inclusive com juros negativos), enquanto no Brasil são utilizados para continuar enriquecendo os muito ricos, o que tem nos condenando à calamidade social, à injustiça e ao atraso tecnológico. Portanto, os que dizem que a “rolagem” ou “refinanciamento” não teria nenhum significado econômico estão tentando evitar o debate sobre como o endividamento público tem prejudicado o país.

-

NECESSIDADE DE AUDITORIA COM PARTICIPAÇÃO SOCIAL

O gráfico divulgado anualmente pela ACD incomoda analistas ligados aos beneficiários da dívida pública (representantes de bancos, consultorias e comentaristas de grandes empresas de telecomunicações financiadas por instituições financeiras) que, evidentemente, se recusam a enfrentar o injustificado e sigiloso gasto financeiro com o Sistema da Dívida, e ficam alegando que o problema das contas públicas estaria em gastos com Previdência e servidores públicos.

A centralidade da dívida pública é inegável, pois essa dívida está por trás de todas as contrarreformas, teto e corte de gastos, insanas privatizações, funcionando como um dos principais pilares do modelo econômico produtor de escassez em nosso rico Brasil.

O conformismo diante do imenso gasto com a chamada dívida pública sem contrapartida em investimentos de interesse do povo e a falácia de que todo o gasto com o Sistema da Dívida seria mera “rolagem” impede o enfrentamento do problema e a mudança de rumo, condenando o país ao atraso e o nosso povo à miséria.

Tenta-se silenciar o necessário debate sobre o Sistema da Dívida no Brasil, sob argumentos equivocados (de “rolagem”, ou que bastaria emitir moeda15) que se prestam a manter os privilégios dos bancos e grandes rentistas, cujos nomes são inclusive mantidos em sigilo!

Por tudo isso, é urgente a realização da auditoria integral dessa chamada dívida, com participação da sociedade, pois a auditoria é a ferramenta que possibilita documentar a ilegitimidade do Sistema da Dívida, que não tem servido ao povo, e virar esse jogo!

AUDITORIA JÁ! COM PARTICIPAÇÃO SOCIAL!

É HORA DE VIRAR O JOGO!

1 Fonte: Quadro 2.1 da planilha disponível em https://sisweb.tesouro.gov.br/apex/f?p=2501:9::::9:P9_ID_PUBLICACAO_ANEXO:15422

2 Em 31/12/2021, haviam em caixa R$ 4,7 trilhões, sendo R$ 1,736 trilhão na Conta Única do Tesouro (Fonte: https://www.bcb.gov.br/content/estatisticas/hist_estatisticasfiscais/202201_Tabelas_de_estatisticas_fiscais.xlsx , Tabela 4, Linha 44 ); R$ 988 bilhões em Operações Compromissadas e Depósitos Voluntários Remunerados (sobra de caixa dos bancos mantida e remunerada pelo Banco Central, que deveria estar circulando na economia na forma de empréstimos a juros baixos a pessoas e empresas; Fonte: mesma Tabela 4 acima, linhas 50 e 52); e R$ 2,02 trilhões em reservas internacionais (US$ 362,2 bilhões multiplicados pelo câmbio de R$ 5,5799; Fonte: Série Temporal nº 13621 do Banco Central)

3 Resultado referente à União, estados e municípios. É importante considerar todos os entes federados, pois grande parte do superávit de estados e municípios é destinado ao governo federal, na forma de pagamento das dívidas destes entes com a União.

4 Valor obtido no sistema SIOP, disponível em https://www1.siop.planejamento.gov.br/QvAJAXZfc/opendoc.htm?document=IAS%2FExecucao_Orcamentaria.qvw&host=QVS%40pqlk04&anonymous=true&sheet=SH06

5 Custo médio informado no quadro 4.2 da planilha disponível em https://sisweb.tesouro.gov.br/apex/f?p=2501:9::::9:P9_ID_PUBLICACAO_ANEXO:15422

6 https://auditoriacidada.org.br/conteudo/extra-classe-banco-central-dispara-juros-e-aprofunda-crise-fabricada/

7 Fonte: https://sisweb.tesouro.gov.br/apex/f?p=2501:9::::9:P9_ID_PUBLICACAO:42574 , págs 9 e 10

8 Fonte: https://www.bcb.gov.br/content/estatisticas/hist_estatisticasfiscais/202201_Tabelas_de_estatisticas_fiscais.xlsx , Tabela 4, linha 44

9 Fala do representante do TCU à CAE/Senado https://auditoriacidada.org.br/video/tcu-afirma-que-divida-nao-serviu-para-investimento-no-pais/

10 Ver artigo “O déficit está no Banco Central e não nos gastos sociais”, disponível em https://bit.ly/2YJf6P7

11 Ver “Assalto aos cofres públicos” https://auditoriacidada.org.br/conteudo/assalto-aos-cofres-publicos-pl-3-877-2020-pl-9-248-2017-plp-19-2019-e-plp-112-2019/

12 https://auditoriacidada.org.br/video/ctg-coordenadora-da-auditoria-cidada-participa-de-audiencia-no-senado-sobre-swap-cambial/

13 https://auditoriacidada.org.br/conteudo/relatorio-especifico-de-auditoria-cidada-da-divida-no-1-2013/

14 Valor obtido no sistema SIOP, disponível em https://www1.siop.planejamento.gov.br/QvAJAXZfc/opendoc.htm?document=IAS%2FExecucao_Orcamentaria.qvw&host=QVS%40pqlk04&anonymous=true&sheet=SH06

15 Alguns economistas alegam que a dívida pública não seria um problema para o país pois ela seria paga preponderantemente em moeda nacional (que pode ser emitida pelo Estado), e por isso não haveria nenhuma restrição orçamentária para o governo. Ou seja, o pagamento de trilhões de reais da dívida pública para a classe capitalista rentista não significaria a redução de investimentos sociais para os trabalhadores. Na prática, ao dizer que haveria riqueza ilimitada ao mesmo tempo para trabalhadores e capitalistas, tais economistas estão simplesmente negando a existência da luta de classes, ignorando que todas as riquezas são produzidas pelos trabalhadores. Inclusive, de acordo com estes mesmos economistas, existe um limite para a emissão de moeda, que é a capacidade instalada de produção da economia. Portanto, emitir moeda e entregar aos muito ricos significa sim a apropriação da riqueza nacional – que é produzida somente pelos trabalhadores – pelos rentistas da dívida pública.