INTERPELAÇÃO EXTRAJUDICIAL sobre os Projetos de Lei PL 3.877/2020 PL 9.248/2017 PLP 19/2019 PLP 112/2019

INTERPELAÇÃO EXTRAJUDICIAL

sobre os Projetos de Lei

PL 3.877/2020

PL 9.248/2017

PLP 19/2019

PLP 112/2019

Ao

Excelentíssimo Deputado Federal

RODRIGO FELINTO IBARRA EPITÁCIO MAIA

Presidente da Câmara dos Deputados Federais

Brasília-DF CEP 70160-900

[email protected]

e todos(as) os(as) deputados(as) federais que irão votar os projetos PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 no Plenário da Câmara dos Deputados

(Interpelação Extrajudicial enviada também para o endereço eletrônico de todos

os demais 512 deputados/as)

AUDITORIA CIDADÃ DA DÍVIDA, associação sem fins lucrativos, devidamente registrada no CNPJ sob nº 12.537.204/0001-45, sediada em Brasília, Distrito Federal, no Setor de Autarquias Sul, Quadra 5, Bloco N, Edifício OAB, 1º andar, Asa Sul, CEP 70.070.939, representada por sua Presidente Maria Lucia Fattorelli Carneiro, brasileira, divorciada, Administradora e Contadora, Auditora Fiscal da Receita Federal do Brasil aposentada, CI nº M-575.880 SSP/MG, CPF nº 428.566.556-53, residente e domiciliada em Brasília-DF,

vem apresentar a Vossa Excelência a seguinte

INTERPELAÇÃO EXTRAJUDICIAL

I – DA NECESSIDADE DA PRESENTE INTERPELAÇÃO

Conforme exposto no decorrer desta peça, a necessidade da presente Interpelação Extrajudicial decorre de que se expõem a risco os parlamentares que votarem a favor dos projetos de lei PL 3.877/2020, PL 9.248/2017 e PLP 112/2019, os quais, em resumo, visam:

- Inserir, na legislação do país, norma que obrigue o Banco Central a pagar juros diariamente aos bancos, SEM LIMITE, SEM CONTROLE, SEM JUSTIFICATIVA ECONÔMICA e SEM INDICAR A ORIGEM DOS RECURSOS PARA TAL DESPESA E TAMPOUCO A SUA ESTIMATIVA E IMPACTO ORÇAMENTÁRIO tendo em vista que:

- os referidos projetos não estabelecem parâmetro ou limite algum para a remuneração diária a ser paga pelo Banco Central aos bancos, impossibilitando qualquer controle sobre essa despesa pública continuada;

- tal remuneração diária será paga sobre a quantia que os bancos decidirem depositar voluntariamente no Banco Central, segundo a vontade dos bancos, impossibilitando qualquer controle sobre esse gasto público que o Banco Central passará a ficar obrigado a fazer diariamente, caso tais projetos sejam aprovados;

- não existe fato econômico que justifique essa remuneração parasita aos bancos, sobre quantia que sequer pertence a eles, mas corresponde aos depósitos e aplicações de toda a sociedade, e que deveria retornar a ela por meio de empréstimos a juros baixos;

- apesar de se referirem à criação de despesa pública continuada elevadíssima, os referidos projetos não obedecem às exigências da Lei de Responsabilidade Fiscal (Lei complementar n° 101/2000) e da Constituição Federal (Art. 113 do ADCT) no que diz respeito à indicação da origem dos recursos para tal despesa e estimativa de seu impacto orçamentário, o que caracteriza grave ofensa à lei e à ordem financeira e econômica do país, ainda mais quando se trata de remuneração injustificada a bancos;

- não contêm estimativa de impacto orçamentário e financeiro, razão pela qual referidos projetos de lei devem ser considerados incompatíveis e inadequados, conforme estabelece a Súmula nº 1/2008 da Comissão de Finanças e Tributação da Câmara dos Deputados, segundo a qual “Considera incompatível e inadequada a proposição, inclusive em caráter autorizativo, que deixe de apresentar a estimativa de seu impacto orçamentário e financeiro bem como a respectiva compensação.”

- a ausência de parâmetros para a despesa continuada injustificada prevista em tais projetos de lei se torna ainda mais temerária para o país diante da “autonomia” e entrega da administração do Banco Central, praticamente, ao setor financeiro privado.

- Substituir o ABUSO na utilização das “Operações Compromissadas” (que deveria ser interrompido e punido, devido aos graves impactos que tem provocado à economia brasileira pela figura do “Depósito Voluntário Remunerado” pelo Banco Central aos bancos, “legalizando” a transferência de dinheiro público aos bancos sem limite e sem justificativa econômica.

- Dificultar o acesso a crédito para toda a sociedade (empresas, famílias e órgãos públicos), pois os bancos irão preferir receber a remuneração diária paga pelo Banco Central do que destinar o dinheiro a empréstimos à sociedade.

- Aumentar ainda mais os juros de mercado, pois a remuneração ilimitada paga diariamente pelo Banco Central aos bancos irá absorver grande quantidade de recursos (liquidez) que deveria estar disponível para empréstimos à sociedade, gerando escassez de moeda na economia, o que provoca a elevação brutal dos juros de mercado, onerando toda a sociedade injustamente.

- Paralisar a economia brasileira, pois sem acesso a crédito a economia entra em círculo vicioso, pois a maioria das empresas não tem como investir sem capital de terceiros; muitas empresas quebram, o desemprego aumenta e o PIB cai, como demonstram os dados oficiais em 2009, 2014 a 2016 e 2020, anos em que foi grande o abuso na utilização das “Operações Compromissadas”.

- Impedir o atendimento das necessidades sociais urgentes da população, pois a obrigação de remunerar a sobra de caixa dos bancos sem limite irá absorver quantidade inimaginável de recursos do orçamento federal.

- Dar amparo “legal” à transferência de dinheiro público para bancos que já vem sendo feita pelo Banco Central de forma ilegal, mediante o abuso na utilização das chamadas “Operações Compromissadas” que remuneram a sobra de caixa dos bancos com base na Selic e que nos últimos 10 anos custou R$ 1 TRILHÃO aos cofres públicos, conforme balanços do Banco Central, além de provocar graves danos a toda a economia.

- Aprofundar ainda mais a crise fabricada pelo Banco Central desde 2014, como se pode ver em vídeo e artigo.

- Esconder o crescimento brutal da dívida pública usada como contrapartida para essa remuneração parasita aos bancos, apesar dessa obrigação onerosa continuar existindo na prática pois tais projetos criam a esdrúxula figura do “Depósito Voluntário Remunerado” pelo Banco Central aos bancos, o que configura “contabilidade criativa”, “mega pedalada” de centenas de bilhões anualmente, e maquiagem de contas públicas.

Nessa mesma esteira, os projetos PLP 19/2019 e PLP 112/2019 expõem a risco o parlamentar que votar a favor destes projetos que, em resumo, visam:

- Tornar o Banco Central “autônomo”, imune à interferência de qualquer ministério ou órgão público, o que amplia enormemente o risco de captura da política monetária do país pelo setor financeiro privado, colocando em grave risco a soberania financeira e monetária do país.

- Permitir, com essa autonomia, seja blindada a atual política monetária suicida, que tem amarrado o funcionamento da economia brasileira, criando e aprofundando a crise econômica, enquanto favorece somente o setor financeiro.

- Aprofundar a atual política monetária suicida que já custou quase R$ 3 trilhões aos cofres públicos nos últimos 10 anos e irá custar ainda mais caso seja aprovado o “Depósito Voluntário Remunerado” sem limite e sem possibilidade de controle.

- Dar “carta branca” para o Banco Central exercer sua política monetária, que não tem servido para combater a inflação (que no Brasil é causada por fatores alheios à política monetária, tais como preços administrados pelo próprio governo e elevação de preço dos alimentos), mas destina centenas de bilhões de reais anualmente aos bancos, “com a desculpa de combater inflação”.

- Dar “carta branca” para o Banco Central para seguir realizando as escandalosas operações sigilosas de Swap Cambial, que geraram prejuízo de R$67 bilhões em apenas alguns meses de 2020, e não têm servido para controlar a moeda, tendo em vista que o Real foi a moeda que mais se desvalorizou este ano no mundo.

- Tornar o Banco Central um supra órgão, à parte de toda a estrutura administrativa do país, sem vinculação a qualquer ministério, sem ter que dar satisfações a qualquer órgão devido à “ausência de tutela ou subordinação hierárquica”, que ficará à margem de todos os sistemas de controle, contabilidade pública etc.; utilizará “sistemas informatizados próprios, compatíveis com sua natureza especial”, entre outros aspectos.

- Ofender a democracia, pois quem de fato irá gerir as finanças do país caso tais projetos venham a ser aprovados, serão os banqueiros privados nacionais e internacionais, tornando inócua a disputa democrática e o voto popular.

Não se trata de interferir no direito ao voto de cada parlamentar, que tomará, sob sua exclusiva responsabilidade, a decisão de aprovar ou não os referidos projetos.

A presente Interpelação Extrajudicial visa tão somente certificar que V.Exa., seja na condição de presidente da Câmara dos Deputados ou parlamentar responsável pela orientação da bancada de seu partido político na Câmara dos Deputados Federais, ou parlamentar que irá votar em plenário tomou conhecimento dos diversos e graves problemas de ordem jurídica, constitucional, econômico-financeira e social envolvidos nos projetos PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019, assim como os seus impactos danosos à sociedade brasileira, à soberania monetária e à democracia, e assegurar que V. Exa. adote as medidas necessárias para que sejam devidamente conhecidas e debatidas com responsabilidade e publicidade todas as implicações desses projetos, previamente à deliberação dos referidos projetos pelo Plenário da Câmara dos Deputados, registrando-se a presente manifestação nos anais da sessão que analisar os referidos PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 na Câmara dos Deputados, para que surta os efeitos devidos.

II – DOS FATOS

Em 3 de novembro de 2020, o Senado Federal aprovou o PL 3.877/2020 e o PLP 19/2019, que chegaram à Câmara dos Deputados dia 10/11/2020.

O PL 3.877/2020, de autoria do Senador Rogério Carvalho do PT/SE (assim como o PL 9.248/2017, de autoria de Michel Temer e Ilan Goldfajn, que já se encontrava em tramitação na Câmara dos Deputados) cria a figura do “Depósito Voluntário Remunerado” aos bancos pelo Banco Central:

“Art. 1º É o Banco Central do Brasil autorizado a acolher depósitos voluntários à vista ou a prazo das instituições financeiras.

Parágrafo único. A remuneração dos depósitos referidos no caput será́ estabelecida pelo Banco Central do Brasil.”

O PLP 112/2019, enviado por Paulo Guedes, Roberto Campos Neto e Jair Bolsonaro (e que já se encontrava em tramitação na Câmara dos Deputados) também cria a figura do “Depósito Voluntário Remunerado” aos bancos pelo Banco Central, como consta de forma despistada em seu artigo 9º:

“Art. 9º A Lei nº 4.595, de 31 de dezembro de 1964, passa a vigorar com as seguintes alterações:

“Art. 10. …………………………………………………………………………………………………………………………………………………………………………………………………

IV – Receber os recolhimentos compulsórios de que trata o inciso III e, ainda, os depósitos voluntários à vista ou a prazo das instituições financeiras, consoante remuneração, limites, prazos, formas de negociação e outras condições estabelecidos em regulamentação por ele editada;”

Os projetos PLP 19/2019 e PLP 112/2019 tratam, adicionalmente, da completa autonomia do Banco Central em relação aos demais ministérios, tornando o Banco Central um supra órgão, à parte de toda a estrutura administrativa do país, sem vinculação a qualquer ministério; sem ter que dar satisfações a qualquer órgão devido à “ausência de tutela ou subordinação hierárquica” ficará à margem de todos os sistemas de controle, contabilidade pública etc. e utilizará “sistemas informatizados próprios, compatíveis com sua natureza especial”, entre outros aspectos.

Os projetos PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 encontram-se fundamentados em falsas justificativas e afrontam a legislação de regência, como se mostra em citações legais, dados, documentos e estudos a seguir apresentados.

II.1 – INADEQUAÇÃO LEGAL DOS PROJETOS PL 3.877/2020, PL 9.248/2017, PLP 19/2019 E PLP 112/2019

Inicialmente, alertamos para o fato de que os projetos PL 3.877/2020 e PL 19/2019 contêm graves vícios de ordem legal e constitucional.

O PL 3.877/2020 e o PL 9.248/2017 (assim como também o PLP 112/2019) criam a figura do “Depósito Voluntário Remunerado”, instituindo despesa pública continuada SEM LIMITE e não indica a origem dos recursos para tal despesa e tampouco a sua estimativa e impacto orçamentário, desrespeitando frontalmente a Lei de Responsabilidade Fiscal (LRF) e a Constituição Federal (CF):

O art. 17 da “Lei de Responsabilidade Fiscal”, em seu parágrafo § 1º diz:

“Art. 17 – (omissis)

Parágrafo 1° – Os atos que criarem ou aumentarem despesa de que trata o caput deverão ser instruídos com a estimativa prevista no inciso I do art. 16 e demonstrar a origem dos recursos para seu custeio.”

O art. 113 do Ato das Disposições Constitucionais Provisórias prevê:

“Art. 113 – A proposição legislativa que crie ou altere despesa obrigatória ou renúncia de receita deverá ser acompanhada da estimativa do seu impacto orçamentário e financeiro.”

Referidos dispositivos restaram descumpridos e sequer foram questionados durante a tramitação relâmpago dos referidos projetos no Senado, não podendo tal grave omissão ser repetida na Câmara dos Deputados, sob pena de responsabilidade face ao descumprimento da Lei de Responsabilidade Fiscal e da Constituição Federal, além de norma da própria Câmara dos Deputados:

Câmara dos Deputados – COMISSÃO DE FINANÇAS E TRIBUTAÇÃO

Súmula nº 1/2008 – “Considera incompatível e inadequada a proposição, inclusive em caráter autorizativo, que deixe de apresentar a estimativa de seu impacto orçamentário e financeiro bem como a respectiva compensação.”

O argumento de que tais dispositivos não teriam que ser observados porque a remuneração dos depósitos voluntários feitos pelos bancos junto ao Banco Central não representaria custo para o Tesouro Nacional é FALSO.

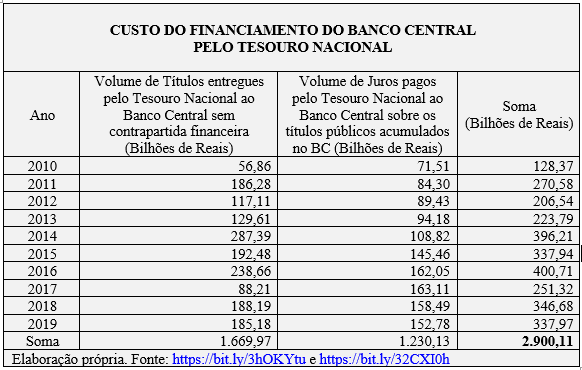

A principal receita auferida pelo Banco Central, conforme dados de seu balanço patrimonial, corresponde aos juros pagos pelo Tesouro Nacional, como explicado em recente artigo, o qual contém as fontes dos dados oficiais e tabela que mostra que o Tesouro Nacional gastou quase R$ 3 TRILHÕES com o Banco Central nos últimos 10 anos:

Além do fato de o Tesouro Nacional ser o maior financiador do Banco Central, como acima exposto, caso o Banco Central venha a ter prejuízo operacional, tal prejuízo tem que ser coberto pelo Tesouro, conforme art. 7º §1º da “Lei de Responsabilidade Fiscal”.

Em suma, o custo da injustificada remuneração sem limite aos bancos recai sobre os cofres públicos duplamente e não está sequer estimada ou indicada no PL 3.877/2020, desrespeitando norma da própria Câmara dos Deputados (Súmula n° 1/2008 da Comissão de Finanças e Tributação), em flagrante afronta à Lei de Responsabilidade Fiscal (Lei Complementar n° 101/2000, Art.17) e à Constituição Federal (Art. 113 do ADCT).

Acresce que:

- É princípio de Direito das Obrigações que não existe obrigação sem causa. O que implica, para que haja obrigação, bilateralidade e reciprocidade. Nada justifica o pagamento de remuneração sobre a quantia que os bancos quiserem, a seu bel prazer, depositar junto ao Banco Central, ainda mais considerando que a sobra de caixa que os bancos vêm destinando às “Operações Compromissadas” e irão destinar aos “Depósitos Voluntários Remunerados”, corresponde a dinheiro de correntistas (pessoas, empresas, órgãos governamentais) e deveria retornar à sociedade em empréstimos a juros baixos, movimentando a economia e gerando emprego e renda, em vez de ficar esterilizada no Banco Central, rendendo juros somente aos bancos.

- Não se encontrando justificativa plausível para o pagamento de juros SEM LIMITE aos bancos, sobre o valor que quiserem depositar junto ao Banco Central, teríamos aí configurada uma remuneração injustificada equivalente a uma DOAÇÃO.

- Não se sustenta a justificativa de que tal “Depósito Voluntário Remunerado” seria necessário para controlar a inflação. Atualmente, cerca de R$ 1,7 trilhão de sobra de caixa dos bancos encontra-se depositada no Banco Central e a inflação está explodindo, justamente porque a inflação decorre de fatores alheios à política monetária do Banco Central, como o aumento dos preços administrados e de alimentos! Outro exemplo marcante que demonstra a insustentabilidade desse argumento de “controle inflacionário” ocorreu em 2017, quando a inflação (IGP) foi negativa; o IPCA esteve abaixo do piso da meta de inflação, e o volume de “operações compromissadas” bateu recorde (R$1,23 trilhão) em vez de diminuir, aprofundando a crise econômica. A contradição é flagrante e demonstra a insustentabilidade do argumento usado pelos que defendem o PL 3.877/2020.

- Não se sustenta a alegação de que seria necessário acatar os “Depósitos Voluntários” dos bancos e remunerá-los para “controlar liquidez”, tendo em vista que existem vários outros instrumentos disponíveis para controlar liquidez à disposição do Banco Central, em especial o depósito compulsório por exemplo, entre outros. O absurdo dessa alegação dos defensores do PL 3.877/2020 fica ainda mais evidente neste ano de 2020, tendo em vista que o Banco Central entregou R$ 1,2 trilhão de liquidez aos bancos a partir de 23/03/2020 <https://valor.globo.com/impresso/noticia/2020/03/24/pacote-do-bc-poe-r-12-tri-no-sistema.ghtml>. Ora, se o Banco Central alega que há excesso de liquidez (hipótese da qual discordamos, pois só está havendo essa sobra porque os bancos estão se negando a conceder empréstimos às empresas e famílias), bastaria o Banco Central revogar as medidas que ele mesmo adotou a partir de março/2020 para ampliar a liquidez dos bancos, dentre as quais se destaca a redução da parcela do depósito compulsório, o que amplia o valor da sobra de caixa dos bancos. No entanto, o Banco Central vem fazendo o contrário: já reduziu e até prorrogou essa redução do depósito compulsório <https://www.correiobraziliense.com.br/economia/2020/10/4879515-bc-prorroga-reducao-de-compulsorio-para-estimular-credito.html>, aumentando assim a sobra de caixa dos bancos. E o PL 3.877/2020 visa remunerar essa sobra! Sem limite! Às custas do povo!

- Não se sustenta a alegação de que seria necessário acatar os “Depósitos Voluntários” dos bancos e remunerá-los para controlar os juros e impedir que eles caiam, a não ser que se assuma, de vez, que o orçamento público deve servir prioritariamente para doação de dinheiro aos bancos. Afinal, a quem interessa que os juros não caiam? Somente aos bancos! Toda a sociedade perde e fica extremamente sacrificada com os juros altos.

- Não há justificativa para gerar escassez de moeda e forçar a alta dos juros de mercado, encarecendo o crédito e levando milhões de empresas à falência, aumentando o desemprego e prejudicando o funcionamento de toda a economia do país, quando precisamos fazer justamente o contrário para sair da crise. Na medida em que o PL 3.877/2020 legaliza o depósito da sobra de caixa dos bancos junto ao Banco Central e sua remuneração ilimitada, automaticamente promove escassez de moeda no mercado e provoca elevação brutal dos juros de mercado, prejudicando toda a economia nacional.

- Não há justificativa para gastar dinheiro do orçamento federal para remunerar a sobra de caixa dos bancos sem limite, quando faltam recursos para as necessidades sociais urgentes.

- Está mais do que evidente que a remuneração SEM LIMITE dos “Depósitos Voluntários”, sobre os valores que os bancos quiserem depositar junto ao Banco Central a seu bel prazer é uma operação nociva para a economia brasileira e para as finanças públicas, e corresponde a uma TRANSFERÊNCIA DE RECURSOS PÚBLICOS PARA BANCOS SEM JUSTIFICATIVA!

O PL 3.877/2020 peca também quanto à forma, pois tal matéria não pode ser tratada em legislação ordinária, sendo necessária Lei Complementar.

Ao criar uma nova figura denominada “Depósito Voluntário Remunerado” o PL 3.877/2020 está regulamentando o sistema financeiro, criando nova despesa pública SEM LIMITE ALGUM; enquanto atrelada à Selic, tal remuneração já custou R$ 1 TRILHÃO nos últimos 10 anos, tendo ainda sido a principal causadora da grave crise econômica que acomete o país desde 2015, devido à geração de escassez de base monetária provocada justamente por tal operação.

O PL 3.877/2020 desrespeita grosseiramente o artigo 192 da Constituição (grifos nossos):

“Art. 192. O sistema financeiro nacional, estruturado de forma a promover o desenvolvimento equilibrado do País e a servir aos interesses da coletividade, em todas as partes que o compõem, abrangendo as cooperativas de crédito, será regulado por leis complementares que disporão, inclusive, sobre a participação do capital estrangeiro nas instituições que o integram.”

O PLP 19/2019, por sua vez, apresenta sério vício de iniciativa, por prever ampla alteração na estrutura funcional do Banco Central do Brasil e assim desrespeitar a Constituição em seu art. 61 §1º, II:

“São de iniciativa privativa do Presidente da República as leis que: (…) II – disponham sobre: a) criação de cargos, funções ou empregos públicos na administração direta e autárquica ou aumento de sua remuneração; b) organização administrativa e judiciária, matéria tributária e orçamentária, serviços públicos e pessoal da administração dos Territórios; c) servidores públicos da União e Territórios, seu regime jurídico, provimento de cargos, estabilidade e aposentadoria;”

O PLP 19/2019 e o PLP 112/2019 ferem a democracia, pois quem de fato irá gerir as finanças do país caso tais projetos venham a ser aprovados serão os banqueiros privados nacionais e internacionais, tornando inócua a disputa democrática e o voto popular. Tais projetos tornam o Banco Central um supra órgão, à parte de toda a estrutura administrativa do país, sem vinculação a qualquer ministério, sem ter que dar satisfações a qualquer órgão devido à “ausência de tutela ou subordinação hierárquica”; ficará à margem de todos os sistemas de controle, contabilidade pública etc.; utilizará “sistemas informatizados próprios, compatíveis com sua natureza especial”.

O PLP 112/2019 TAMBÉM CRIA O DEPÓSITO VOLUNTÁRIO REMUNERADO de forma despistada em seu artigo 9º:

“Art. 9º A Lei no 4.595, de 31 de dezembro de 1964, passa a vigorar com as seguintes alterações:

“Art. 10. …………………………………………………………………………………………………………………………………………………………………………………………………

IV – Receber os recolhimentos compulsórios de que trata o inciso III e, ainda, os depósitos voluntários à vista ou a prazo das instituições financeiras, consoante remuneração, limites, prazos, formas de negociação e outras condições estabelecidos em regulamentação por ele editada”;

Por fim, não há justificativa para a votação dos projetos PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 em plena pandemia, com funcionamento precário do Congresso Nacional, sem o devido debate e necessária participação popular.

II.2 – ANÁLISE DO MÉRITO DOS PROJETOS PL 3.877/2020 E PLP 19/2019

II.2.1 – CONJUNTURA DESFAVORÁVEL A PRIVILÉGIOS INJUSTIFICADOS PARA BANCOS QUE PROVOCAM DANOS À ECONOMIA DO PAÍS

Temos assistido à falta de dinheiro para áreas essenciais como educação e saúde; também sob alegação de falta de recursos, o auxílio emergencial destinado a milhões de brasileiros e brasileiras que estão vivendo o drama da miséria, do desemprego e desespero em plena pandemia foi rebaixado para míseros R$300,00 ao mês; o patrimônio público essencial e lucrativo está sendo privatizado sob a alegação de que precisaríamos de recursos advindos dessa entrega; a PEC 32, que destrói a estrutura de Estado, baseia-se na necessidade de reduzir gastos públicos.

Porém, em meio a toda essa escassez, a Presidência da Câmara anunciou que pode votar projetos para “legalizar” a doação de dinheiro público para bancos SEM LIMITE, através da remuneração parasita de centenas de bilhões de reais anuais aos bancos e, adicionalmente, tornar o Banco Central um ente à parte, autônomo, livre para continuar praticando política monetária suicida e obedecer aos mandamentos do mercado financeiro.

Tudo isso está acontecendo em plena pandemia, quando as mobilizações sociais e as visitas aos gabinetes de parlamentares estão prejudicadas.

O PL 3.877/2020 (de autoria do Senador Rogério Carvalho do PT/SE), assim como o PL 9.248/2017 (de autoria de Michel Teme, Henrique Meirelles e Ilan Goldfajn), e o PLP 112/2019 (de autoria de Paulo Guedes, Roberto Campos Neto e Jair Bolsonaro), que já se encontravam em tramitação na Câmara dos Deputados, cria uma nova obrigação financeira onerosa, por meio da figura do “depósito voluntário remunerado” pelo Banco Central aos bancos, “legalizando” a remuneração da sobra de caixa dos bancos que tem sido feita de forma ilegal, mediante o abuso na utilização das chamadas “operações compromissadas”.

II.2.2 – ABUSO NA UTILIZAÇÃO DAS “OPERAÇÕES COMPROMISSADAS”

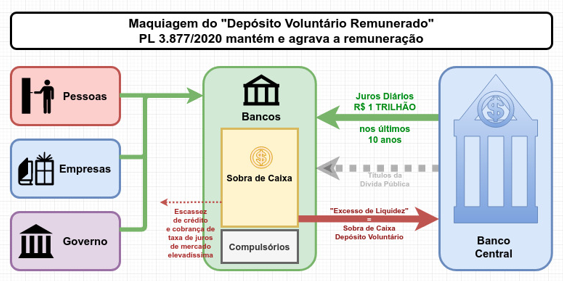

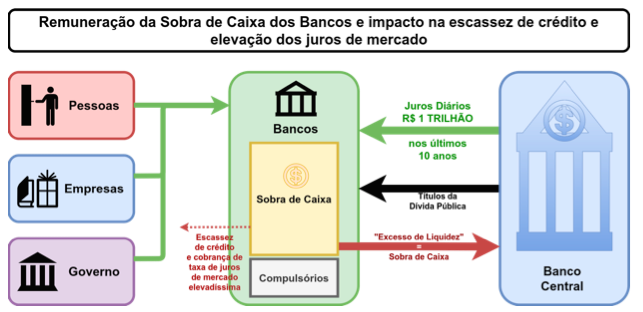

O Banco Central vem remunerando a sobra de caixa dos bancos mediante o ABUSO na utilização das chamadas “operações compromissadas”, que tem ocorrido da forma explicada e ilustrada a seguir.

O dinheiro existente no caixa dos bancos é o dinheiro de todos os correntistas (pessoas físicas, empresas, órgãos governamentais) depositado ou aplicado nos bancos. Teoricamente, esse dinheiro deveria ser emprestado à sociedade em geral, a juros baixos ou até negativos, e, ao circular na economia, gerar emprego e renda. Somente uma parte desse dinheiro existente no caixa dos bancos não pode ser emprestada: é a parte referente ao depósito compulsório, obrigatório; uma reserva para dar garantia ao sistema e impedir que bancos emprestem o mesmo dinheiro várias vezes (alavancagem).

O Banco Central tem recebido dos bancos o montante de sua sobra de caixa, usando a desculpa de que “haveria um excesso de liquidez” e seria necessário enxugar essa moeda dos bancos “para combater inflação”, o que não se sustenta, pois, estudos do próprio Banco Central mostram que a inflação que existe no Brasil decorre de outros fatores (aumento de preços administrados e de alimentos).

Considerando que não existe amparo legal para remunerar essa sobra de caixa dos bancos, o Banco Central tem entregado títulos da dívida pública aos bancos para justificar tal remuneração. Enquanto os bancos estão de posse desses títulos públicos, eles recebem remuneração diária (!) conforme diagrama a seguir.

A operação de remuneração da sobra de caixa dos bancos tem provocado impacto extremamente danoso a toda a economia do país, pois os bancos que atuam no Brasil se dão ao luxo de cobrar as taxas de juros de mercado mais elevadas do mundo e não têm que se preocupar se o seu dinheiro vai ficar parado na gaveta, sem render nada, pois contam com a generosa remuneração diária garantida e paga pelo Banco Central!

II.2.3 – ABUSO CONTINUARÁ OCORRENDO COM A UTILIZAÇÃO DOS “DEPÓSITOS VOLUNTÁRIOS REMUNERADOS”

Em vez de interromper a verdadeira farra que tem sido praticada com o abuso na utilização das “Operações Compromissadas”, o PL 3.877/2020 do senador Rogério Carvalho (assim como o PL 9.248/2017 de Temer, Henrique Meireles e Ilan Goldfajn e o PLP 112/2019 de Paulo Guedes, Roberto Campos Neto e Jair Bolsonaro) sacramenta essa danosa remuneração aos bancos, criando a figura do DEPÓSITO VOLUNTÁRIO REMUNERADO, que não passa de uma maquiagem para continuar remunerando diariamente os bancos, porém, sem usar os títulos da dívida pública, como ilustrado no diagrama a seguir, praticamente idêntico ao anterior, apenas deixando de usar os títulos da dívida pública.

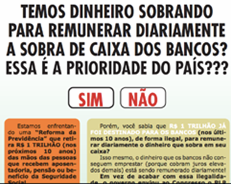

Assim, o PL 3.877/2020 (e demais projetos sobre o mesmo tema) pretende esconder a existência da obrigação representada pela dívida pública, ao mesmo tempo em que transforma a remuneração diária aos bancos em LEI que obriga o Banco Central remunerar diariamente o montante que os bancos quiserem depositar voluntariamente, e mais: DEIXA SEM LIMITE O VALOR DESSA REMUNERAÇÃO! Temos dinheiro sobrando para isso?

Esconder o crescimento brutal da dívida pública usada como contrapartida para essa remuneração parasita aos bancos pode ser equiparada equiparado a uma “pedalada” ou uso de “contabilidade criativa” ou “maquiagem”, como até diversos economistas liberais têm afirmado (até mesmo Bernard Appy, que participou do governo do PT, partido proponente do PL), pois, de fato, a figura do “Depósito Voluntário Remunerado” é uma máscara para esconder a obrigação onerosa.

A obrigação onerosa de remunerar diariamente os bancos – que deveria ser interrompida e punida – será institucionalizada e majorada mediante a esdrúxula figura do “Depósito Voluntário Remunerado” pelo Banco Central aos bancos, com os seguintes agravantes:

- O pagamento da remuneração injustificada e ilegal aos bancos passa a ser uma obrigação “legal”, pois o PL 3.877/2020 torna o Banco Central obrigado, por lei, a remunerar o que os bancos quiserem depositar junto ao BC!

- O gasto público com essa remuneração diária aos bancos poderá ser ainda mais elevado que as ilegais “compromissadas”, que têm sido remuneradas no nível da taxa básica SELIC, pois o PL 3.877/2020 deixa SEM LIMITE ou PARÂMETRO ALGUM tal despesa pública continuada!

- A economia brasileira ficará ainda mais amarrada, devido à escassez de moeda gerada por essa operação, que esteriliza as disponibilidades dos bancos no Banco Central, e ainda suga recursos públicos para remunerá-la;

- As taxas de juros de mercado irão elevar-se ainda mais, pois os bancos não terão o menor interesse em emprestar às empresas ou à população, a não ser a juros cada vez mais extorsivos, pois terão a garantia de remuneração diária paga pelo Banco Central SEM LIMITE e respaldada em lei!

- O crescimento brutal da dívida pública usada como contrapartida para essa remuneração parasita aos bancos ficará MASCARADA, apesar de essa obrigação onerosa ser equivalente a uma dívida pública, o que configura “contabilidade criativa”, “mega pedalada” de centenas de bilhões anualmente e maquiagem de contas públicas.

- O que deveria ser criminalizado passa a ser premiado!

Além de todos esses danos, o PL 3.877/2020 desrespeita norma da própria Câmara dos Deputados (Súmula n° 1/2008 da CFT) e ofende de forma flagrante a Lei de Responsabilidade Fiscal (Art. 17) e até a Constituição Federal (ART. 113 do ADCT) ao não informar sequer a estimativa do impacto orçamentário dessa remuneração aos bancos, sem limite ou parâmetro algum, indicando que essa DESPESA PÚBLICA CONTINUADA poderá atingir valores inimagináveis, podendo ser majorada muitas vezes, a bel prazer dos bancos que irão decidir quanto vão depositar no Banco Central que, por sua vez, irá decidir qual será a sua remuneração. E o Tesouro Nacional, ou seja, toda a sociedade, é que irá arcar com esse gasto!

II.2.4 – DANOS DECORRENTES DA REMUNERAÇÃO DIÁRIA DA SOBRA DE CAIXA DOS BANCOS

A remuneração diária da sobra de caixa dos bancos, que tem sido feita por meio do ilegal ABUSO NA UTILIZAÇÃO DAS OPERAÇÕES COMPROMISSADAS NO BRASIL e que, em vez de ser interrompida e criminalizada, corre risco de ser ainda mais grave caso venha a ser aprovada a figura dos DEPÓSITOS VOLUNTÁRIOS REMUNERADOS pelo Banco Central aos bancos, provoca um conjunto de danos:

GASTO PÚBLICO ILEGAL: Conforme balanços do Banco Central (atualizados pelo IPCA), nos últimos 10 anos, o gasto com a remuneração da sobra de caixa dos bancos somou R$ 1 trilhão! Essa é a mesma quantia que o ministro Paulo Guedes quis “economizar” com os impactos da Reforma da Previdência (PEC 6) em 10 anos, ou seja, em vez de atingir toda a classe trabalhadora com a perda de direitos imposta pela PEC 6, bastaria ter interrompido essa benesse doada aos bancos.

ESCASSEZ DE MOEDA NA ECONOMIA: O volume de moeda que deveria estar disponível para empréstimos às empresas, famílias e até ao governo fica esterilizada no Banco Central, rendendo remuneração diária somente aos bancos às custas do orçamento federal, ou seja, de todo o povo brasileiro. Em setembro/2020, R$1,7 trilhão de moeda que poderia estar irrigando a economia brasileira a juros baixos e viabilizando o seu funcionamento virtuoso, ficou esterilizada no Banco Central rendendo juros somente aos bancos! Esse montante está subindo ainda mais por causa da liberação paulatina do pacote de R$ 1,2 trilhão concedido pelo Banco Central aos bancos a partir de 23/03/2020, como amplamente noticiado.

ELEVAÇÃO BRUTAL DOS JUROS DE MERCADO devido à “escassez de moeda” que fica esterilizada no Banco Central, prejudicando o funcionamento de toda a economia. Empresas de todos os ramos e famílias têm enorme dificuldade para acessar créditos, pois os bancos preferem a garantia dos juros diários pagos pelo Banco Central e, para emprestar à sociedade, cobram taxas de juros elevadíssimas! Toda a economia fica amarrada por falta de crédito!

GERAÇÃO DE DÍVIDA PÚBLICA: Em setembro/2020, R$ 1,7 Trilhão da Dívida Interna Federal correspondia a títulos públicos utilizados exclusivamente para justificar a remuneração ilegal da sobra de caixa dos bancos. O PL 3.877/2020 pretende esconder essa obrigação onerosa, tornando obrigatória, por lei, a remuneração aos bancos SEM LIMITE, apesar dessa obrigação onerosa ser equivalente a uma dívida pública, o que configura “contabilidade criativa”, “mega pedalada” de centenas de bilhões anualmente e maquiagem de contas públicas.

II.2.5 – PL 3.877/2020 IRÁ AGRAVAR AINDA MAIS OS DANOS DECORRENTES DA REMUNERAÇÃO DIÁRIA DA SOBRA DE CAIXA DOS BANCOS

Todos os danos que já vêm sendo provocados pelo ABUSO na utilização das “Operações Compromissadas” e listados no item anterior continuarão ocorrendo caso o PL 3.877/2020 (ou o PL 9.248/2017 ou o PLP 112/2019) venha a ser aprovado.

O PL 3.877/2020 diz que “A remuneração dos depósitos referidos no caput será estabelecida pelo Banco Central do Brasil”, NÃO ESTABELECENDO LIMITE ALGUM PARA ESSE GASTO e indicando que tal gasto com os “depósitos voluntários” poderá ser ainda mais elevado que o já absurdo gasto que tem ocorrido com as “Operações Compromissadas”, remuneradas com base na Selic. O Banco Central poderá optar por exemplo pela remuneração equivalente à que tem sido paga pelo Tesouro sobre os títulos públicos – no patamar de 9% – muito superior à Selic (2%), ou poderá decidir remunerar em patamares ainda superiores, pois não foi estabelecido qualquer parâmetro para essa remuneração aos bancos.

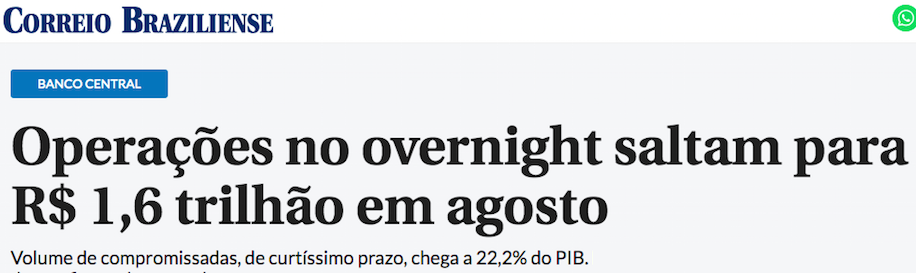

Em agosto/2020 o volume das “Operações Compromissadas”, que se equiparam ao antigo overnight, atingiram R$ 1,6 trilhão, quase 23% do PIB, e geram escassez de moeda na economia, empurrando os juros de mercado para os patamares altíssimos praticados no Brasil, o que prejudica o funcionamento de toda a economia.

Assim, ao mesmo tempo, esse abuso na utilização das “operações compromissadas” provoca o crescimento do estoque da dívida pública (pois usam títulos públicos para justificar a remuneração aos bancos, obrigação que continuará existindo com os depósitos voluntários remunerados); representam um rombo ao orçamento público de centenas de bilhões todo ano, além de causarem danos também a toda a economia do país, pois provocam aumento dos juros de mercado que impedem a circulação do crédito em patamares saudáveis, conforme explicamos em recentes materiais: <https://auditoriacidada.org.br/conteudo/video-14-ehoradevirarojogo/> e <https://auditoriacidada.org.br/conteudo/assalto-aos-cofres-publicos-pl-3-877-2020-pl-9-248-2017-plp-19-2019-e-plp-112-2019/ >.

Em vez de interromper e proibir esse uso abusivo das “Operações Compromissadas”, o projeto do Senador Rogério Carvalho propõe que a remuneração diária aos bancos se torne LEI, de tal forma que não mais sejam utilizados os títulos da dívida pública e a remuneração diária parasita continue sendo paga aos bancos!

Qual a justificativa para a criação dessa obrigação onerosa direcionada a privilegiar bancos? Além do rombo ao orçamento público no valor de R$ 1 trilhão nos últimos 10 anos, essa remuneração gera falsa escassez de moeda na economia e provoca aumento brutal das taxas de juros de mercado, prejudicando toda a economia brasileira! Só bancos lucram!

Qual é a fonte de recursos para o pagamento da despesa de remuneração dos “depósitos voluntários” aos bancos? A “Lei de Responsabilidade Fiscal” (LRF – Art.17) e a Constituição Federal (Art. 113) obrigam que todo projeto que implique aumento de despesa deverá indicar o impacto orçamentário e financeiro, bem como indicar a origem das fontes de receitas para o seu custeio. De acordo com o disposto na Súmula 1/2008 da Comissão de Finanças e Tributação da Câmara dos Deputados, o PL 3.877/2020 é incompatível e inadequado.

O PL 3.877/2020 NÃO INFORMA QUANTO VAI CUSTAR E TAMBÉM NÃO INDICA DE ONDE VIRÃO OS RECURSOS PARA REMUNERAR OS DEPÓSITOS VOLUNTÁRIOS DOS BANCOS, O QUE AFRONTA A LRF E A CONSTITUIÇÃO.

II.2.6 – ARGUMENTOS ERRADOS DE QUEM DEFENDE O PL 3.877/2020

Neste item indicamos os principais argumentos equivocados dos que defendem o PL 3.877/2020 e demonstramos a insustentabilidade de tais argumentos:

– ARGUMENTO EQUIVOCADO: “Se não fizer as operações compromissadas (e nem os depósitos voluntários remunerados) os juros vão cair e o governo perde o controle sobre a política monetária e a taxa de juros”

De início, esse argumento já mostra claramente a visão liberal dos que defendem o PL 3.877/2020, pois não querem deixar a taxa de juros cair, o que interessa somente aos bancos, pois toda a economia perde com os juros altos praticados no Brasil.

É evidente que as operações compromissadas podem existir, porém, como em todo o mundo, em limites compatíveis (máximo 3% do PIB) para realizar o controle de liquidez, se de fato tal controle for necessário aos interesses da sociedade, como previsto no Art. 192 da Constituição Federal, e não como um “overnight” em patamares abusivos como tem sido feito somente no Brasil (quase 25% do PIB) para exclusivamente doar dinheiro público aos bancos, sem justificativa alguma!

A Auditoria Cidadã da Dívida (ACD) não defende abandonar qualquer tipo de controle de liquidez, mas sim interromper o uso abusivo das “Compromissadas” como um “overnight”, pois isso tem gerado escassez de moeda na economia, empurrado os juros de mercado para patamares impeditivos ao setor produtivo às famílias.

A ACD defende que as disponibilidades da própria sociedade, que estão depositadas nos bancos, sejam direcionadas a irrigar a economia com empréstimos a juros baixos, para que as empresas parem de quebrar por falta de crédito e possam investir, expandir, gerar emprego e renda.

É absurdo que justamente quando o mundo todo pratica taxas de juros próximas de zero ou até negativas o Congresso possa aprovar projeto para impedir que os juros caiam!

Ainda mais quando nos encontramos em uma crise brutal (PIB per capita em 2019 foi 7,35% inferior a 2013, e o PIB deve cair mais 5% em 2020), as taxas de juros estejam acima de 120% ao ano no cheque especial e acima de 250% no cartão de crédito.

É inadmissível dar cheque em branco SEM LIMITE e SEM JUSTIFICATIVA para remunerar diariamente os bancos e prejudicar toda a economia do país!

– ARGUMENTO EQUIVOCADO: “Mudar a sistemática de operações compromissadas para depósitos voluntários remunerados não muda nada”

É evidente que muda sim!

Atualmente a remuneração é ilegal, feita mediante o abuso das operações compromissadas, que deveria ser interrompida, punindo-se os responsáveis por imensos danos à economia do país. Com o PL 3877/2020 a obrigação onerosa de remunerar diariamente os bancos passa a ser obrigação legal e será majorada, sem limite, mediante a esdrúxula figura do “Depósito Voluntário Remunerado” pelo Banco Central aos bancos, com os agravantes já elencados no item II.2.3 do presente documento.

Remunerar sobra de caixa de banco não é política monetária: É DOAÇÃO DE DINHEIRO PÚBLICO PARA BANCO, PROVOCANDO ESCASSEZ DE MOEDA E PARALISANDO TODA A ECONOMIA DO PAÍS.

– ARGUMENTO EQUIVOCADO: “Recolher e remunerar a sobra de caixa dos bancos é necessário para se controlar a inflação”

A realização das “operações compromissadas” em montantes exorbitantes tem sido justificada por sucessivos presidentes do Banco Central pela suposta necessidade de controlar inflação, sob o argumento de que seria preciso reduzir a quantidade de moeda em circulação, para que a taxa de juros suba (ou não caia), e assim as pessoas e empresas não tenham facilidade de crédito para consumir ou investir, provocando assim a queda nos preços.

Porém, além dessa justificativa atender interesses somente de bancos, que se servem dos juros altos, no Brasil, a inflação não tem nada a ver com eventual “excesso de liquidez”! A inflação que existe no Brasil (segundo estudos do próprio BC) tem sido causada principalmente pela alta de preços administrados pelo governo (energia, combustíveis etc.) e pela alta do preço de alimentos (devido a uma equivocada política agrícola e agrária que não prioriza a agricultura familiar).

Ademais, se esse enxugamento de moeda servisse para controlar a inflação que existe no Brasil, com esse volume atual de cerca de R$ 1,7 trilhão de sobra de caixa dos bancos depositada no Banco Central era para estarmos com inflação negativa ou zerada, e o que está acontecendo? O contrário! A inflação está explodindo, justamente porque a inflação decorre de fatores alheios à política monetária do Banco Central, como o aumento dos preços administrados e de alimentos! Outro exemplo marcante que demonstra a insustentabilidade desse argumento de “controle inflacionário” ocorreu em 2017, quando a inflação (IGP) foi negativa; o IPCA esteve abaixo do piso da meta de inflação, e o volume de “operações compromissadas” bateu recorde (R$1,23 trilhão) em vez de diminuir, aprofundando a crise econômica. A contradição é flagrante e demonstra a insustentabilidade do argumento usado pelos que defendem o PL 3.877/2020.

Defender o PL 3.877/2020 significa entregar ao BC (presidido por banqueiros) carta branca para remunerar sobra de caixa de banco, aprofundando a crise fabricada por esse mesmo mecanismo desde 2014, e que tem sido usada para justificar contrarreformas, privatizações, cortes de investimentos sociais e demais medidas nocivas à sociedade e ao desenvolvimento socioeconômico do país.

– ARGUMENTO EQUIVOCADO: “Mudar a sistemática de operações compromissadas para depósitos voluntários remunerados não tem nada a ver com legalizar a doação de dinheiro a bancos”

Qual fato econômico que justifica remunerar o que os bancos quiserem depositar no Banco Central?

O que justifica pagar juros (sem limite) aos bancos, sobre o valor que depositarem no BC, e que sequer pertence a eles?

A justificativa de controlar a inflação não cola, como antes mencionado.

A justificativa de controlar liquidez também não cola, ainda mais que neste ano, pois o próprio Banco Central entregou R$ 1,2 trilhão de liquidez aos bancos a partir de 23/03/2020, como amplamente noticiado. Ora, se de fato estivesse havendo excesso de liquidez bastaria que o BC revogasse as suas próprias medidas adotadas para aumentar liquidez desde março.

Está mais do que evidente a TRANSFERÊNCIA INJUSTIFICADA DE RECURSOS PÚBLICOS PARA BANCOS! ISSO SE CHAMA DOAÇÃO!

– ARGUMENTO EQUIVOCADO: “O Banco Central precisa retirar da economia a quantidade de moeda que foi injetada com o “Auxílio Emergencial”

Será que os defensores do PL 3.877/2020 não souberam da injeção de R$ 1,2 TRILHÃO de liquidez nos bancos a partir de 23/03/2020?

Os documentos que embasaram a injeção de R$1,2 trilhão nos bancos a partir de março/2020, constam no site do Banco Central, detalhado em relatório do próprio Banco Central, e a operação fora amplamente noticiada.

A justificativa apresentada pelo Banco Central quando concedeu o pacote de ajuda de R$1,2 trilhão aos bancos foi a necessidade de aumentar a liquidez dos bancos (volume de dinheiro disponível) para que estes pudessem ampliar as linhas de crédito para empresas e reduzir os juros.

Porém, os bancos se negaram a emprestar para as empresas, que foram obrigadas a demitir, e muitas delas empurradas para a falência, como amplamente noticiado (ver Capítulo 2 da Novela Assalto aos Cofres Públicos disponível em https://auditoriacidada.org.br/conteudo/assalto-aos-cofres-publicos-pl-3-877-2020-pl-9-248-2017-plp-19-2019-e-plp-112-2019/ ), enquanto os bancos ficaram com esse dinheiro “empoçado” em caixa, como afirmou Paulo Guedes, também amplamente noticiado.

E o que acontece com o dinheiro acumulado no caixa dos bancos? Tem sido remunerado diariamente pelo Banco Central! Assim, em vez de serem punidos por não terem destinado os recursos recebidos para as empresas, os bancos têm sido premiados!

Em setembro/2020, o volume das operações compromissadas já tinha alcançado quase R$ 1,7 TRILHÃO, tendo crescido quase R$ 700 bilhões desde o início de 2020, devido ao aumento de liquidez provocado pelo próprio Banco Central.

Querer colocar a culpa do aumento das “compromissadas” no “auxílio emergencial” é empurrar para os pobres a responsabilidade da política monetária suicida praticada pelo Banco Central, movimento típico de liberais que deve ser repudiado veementemente.

Ao enxugar R$1,7 trilhão, o Banco Central tem provocado escassez de moeda e empurrado as taxas de juros de mercado para as alturas! Qual a justificativa para gerar escassez de moeda e forçar a alta dos juros de mercado quando precisamos fazer justamente o contrário para sair da crise?

Qual a justificativa para gastar dinheiro do orçamento federal para remunerar a sobra de caixa dos bancos sem limite, quando faltam recursos para as necessidades sociais urgentes?

A justificação do referido PL 3877/2020 está repleta de erros, cabendo ressaltar que ao contrário de servir para mitigar efeitos da crise econômica que vivemos desde 2014 no Brasil, a remuneração da sobra de caixa dos bancos foi a principal causa da fabricação dessa crise, como temos denunciado há anos, conforme artigo publicado em janeiro de 2016.

ARGUMENTO EQUIVOCADO: “Se a taxa de juros cair, vai haver desvalorização cambial e o governo não vai conseguir emitir dívida para cobrir suas despesas”

Quem diz isso parte da ideia (neoliberal) de que:

– o capital foge quando os juros estão baixos, quando na realidade foge porque não há o devido controle de capitais no Brasil;

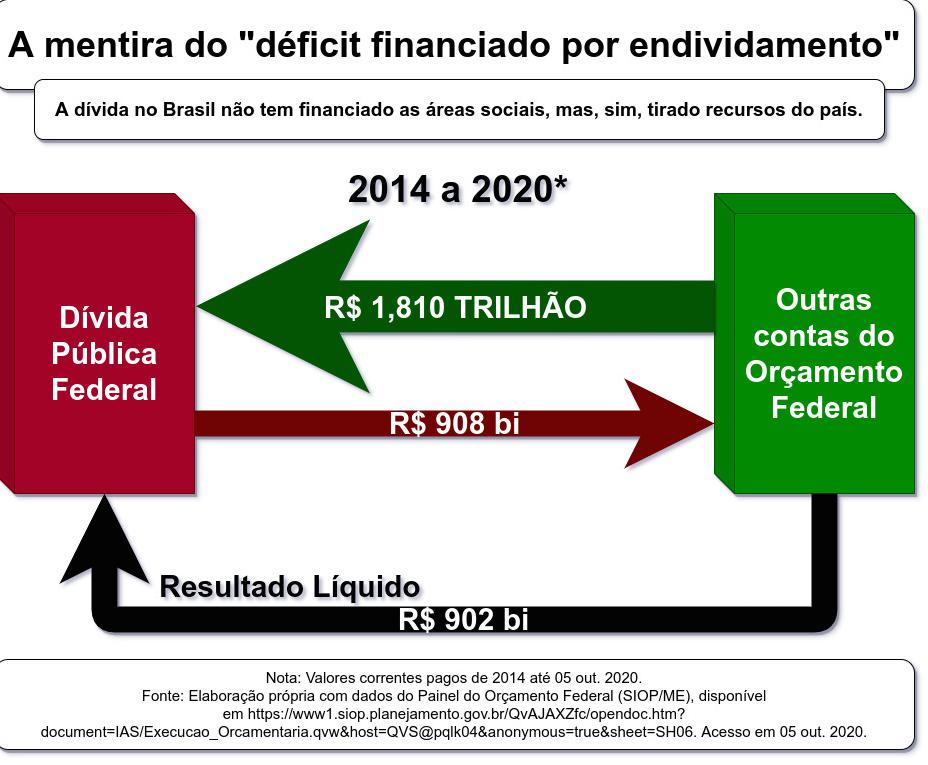

– no Brasil a dívida tem financiado os gastos sociais, quando, na verdade, tem RETIRADO dinheiro das áreas sociais, conforme demonstrado no artigo disponível em (https://auditoriacidada.org.br/conteudo/a-mentira-do-deficit-orcamentario-por-rodrigo-avila/), resumido na ilustração a seguir.

Mais uma vez, o argumento evidencia a preocupação dos defensores do PL 3.877/2020 em garantir que a taxa de juros se mantenha alta, o que interessa somente aos bancos, enquanto prejudica toda a sociedade e o funcionamento da economia.

– ARGUMENTO EQUIVOCADO: “Esta operação (de enxugar liquidez) é feita em todos os países”

Defensores do PL 3.877/2020 têm feito essa afirmação sem citar um país sequer para respaldar sua afirmação e ilustrar onde se faz “Depósito Voluntário Remunerado” sem limite aos bancos.

Na verdade, conforme pesquisa realizada, os demais países estão INJETANDO dinheiro nos bancos e obrigando-os a emprestar a juros baixos e ativar a economia. No Brasil, o Banco Central injetou R$1,2 trilhão de liquidez nos bancos a partir de 23/3/2020, mas está ENXUGANDO R$ 1,7 TRILHÃO e remunerando os bancos diariamente, apesar da crise brutal, levando milhões de empresas à falência.

A comprovação de que outros países estão INJETANDO dinheiro nos bancos e obrigando-os a emprestar e garantir crédito às empresas para evitar falências consta de reportagem do próprio setor financeiro “O MERCADO DE RECOMPRA, EXPLICADO – E PORQUE O FED CONTINUA INJETANDO CENTENAS DE BILHÕES NELE”, cujo trecho diz: Essa é a principal razão pela qual as operações compromissadas do FED são tão importantes. Quando o crédito se esgota, fica mais difícil para as empresas obterem acesso a um empréstimo tão necessário. E durante uma recessão, essa pode ser a diferença entre uma empresa se manter à tona – o que significa que os trabalhadores ainda recebem seus contracheques – ou, em última instância, falir.”

– ARGUMENTO EQUIVOCADO: “A hipótese de o Banco Central simplesmente não oferecer nenhum tipo de remuneração pelo “excesso de caixa” dos bancos só seria plausível caso a meta Selic seja zero. Caso contrário, não haverá motivo para os bancos depositarem voluntariamente seu excesso de caixa no BC”

É impressionante a preocupação dos defensores do PL 3.877/2020 em acobertar a remuneração da sobra de caixa dos bancos, a qual tem sido a responsável pelas elevadíssimas taxas de juros de mercado no Brasil, gerando escassez de moeda e amarrando toda a economia.

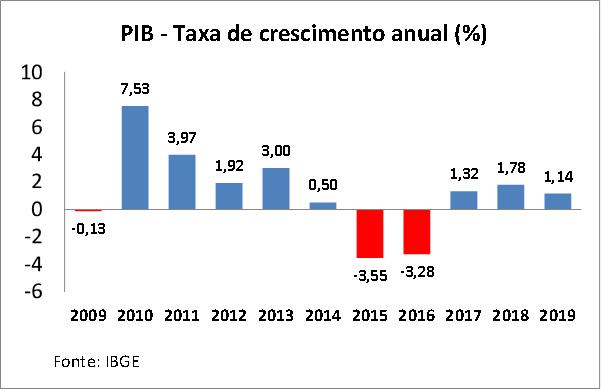

Incentivar bancos a depositar sua sobra de caixa no Banco Central é um suicídio econômico, já comprovado no Brasil em diversas ocasiões, com queda do PIB em todas as vezes em que o volume das “operações compromissadas” teve alta expressiva:

Em 2009, justamente quando pela primeira vez o volume das Operações Compromissadas chegou a quase meio trilhão de reais, o PIB despencou e seu crescimento ficou negativo, sendo que nos 2 anos anteriores havia crescido 6% em 2007 e 5% em 2008.

Em 2014 o volume dessas operações disparou até alcançar R$ 1 trilhão em janeiro de 2016, movimento combinado com a elevação da Selic até 14,25%! A escassez de moeda provocada por esse abuso derrubou o PIB em cerca de 7%, pois milhares de empresas quebraram por falta de acesso a crédito e o desemprego bateu recorde. A CRISE FABRICADA que atravessamos desde 2014 está diretamente ligada a essa operação, como mostramos em recente vídeo da campanha É HORA DE VIRAR O JOGO e artigo.

Em 2020 o PIB está caindo mais ainda, pois além de todos os nocivos efeitos da pandemia sobre a economia, o volume das “Operações Compromissadas” chegou a superar R$1,7 trilhão no mês de setembro! Esse abuso das “compromissadas” aprofunda a crise econômica, pois a moeda que deveria estar nos bancos, disponível para empresas e pessoas a juros baixos, fica depositada no Banco Central rendendo juros somente aos bancos.

As disponibilidades da própria sociedade, que estão depositadas nos bancos, devem ser direcionadas para irrigar a economia com empréstimos a juros baixos, para que as empresas parem de quebrar por falta de crédito e possam investir, expandir, gerar emprego e renda. Se os defensores do PL 3.877/2020 pensam que isso é delírio, todos os demais países do mundo estão delirando, pois estão fazendo exatamente isso!

É absurdo que justamente quando o mundo todo pratica taxas de juros próximas de zero ou até negativas o Congresso possa aprovar projeto para impedir que os juros caiam!

II.2.7 – EQUÍVOCOS DO PLP 19/2019 e PLP 112/2019

O PLP 19/2019, de autoria do Senador Plínio Valério (PSDB/AM), assim como o PLP 112/2019 (enviado por Paulo Guedes, Roberto Campos Neto e Jair Bolsonaro), transformam o Banco Central em um ente autônomo, independente dos demais poderes, pois seu presidente e diretores não poderão sequer ser demitidos pelo Presidente da República e DEVERÃO ter “por objetivo fundamental assegurar a estabilidade de preços.”

Por outro lado, os objetivos de “suavizar as flutuações do nível de atividade econômica e fomentar o pleno emprego” são mencionados no texto do projeto de forma subsidiária e somente ocorrerão “sem prejuízo de seu objetivo fundamental”.

Ou seja, ocorrerá a total blindagem da atual política monetária suicida, como temos denunciado desde janeiro de 2016 e em outros materiais

Os danos inseridos em tais projetos são imensos e ferem a soberania monetária do país e ofendem até mesmo a democracia, na medida em que:

- Tornam o Banco Central “autônomo”, imune à interferência de qualquer ministério ou órgão público, o que amplia enormemente o risco de captura da política monetária do país ao controle do setor financeiro privado, colocando em grave risco a soberania financeira e monetária do país.

- Dão “autonomia” ao Banco Central, blindando a atual política monetária suicida que tem amarrado o funcionamento da economia brasileira, criando e aprofundando a crise econômica, enquanto favorece somente o setor financeiro.

- Blindam a atual política monetária suicida que já custou quase R$ 3 trilhões aos cofres públicos nos últimos 10 anos e irá custar ainda mais caso seja aprovado o “Depósito Voluntário Remunerado” sem limite e sem possibilidade de controle.

- Dão “carta branca” para o Banco Central exercer sua política monetária, que não tem servido para combater a inflação (que no Brasil é causada por fatores alheios à política monetária, tais como preços administrados pelo próprio governo e elevação de preço dos alimentos), mas destina centenas de bilhões de reais anualmente aos bancos, “com a desculpa de combater inflação”.

- Dão “carta branca” para o Banco Central para seguir realizando as escandalosas operações sigilosas de Swap Cambial, que geraram prejuízo de R$65 bilhões em apenas 5 meses de 2020, e não têm servido para controlar a moeda, tendo em vista que o Real foi a moeda que mais se desvalorizou este ano no mundo.

- Tornam o Banco Central um supra órgão, à parte de toda a estrutura administrativa do país, sem vinculação a qualquer ministério, sem ter que dar satisfações a qualquer órgão devido à “ausência de tutela ou subordinação hierárquica”; ficará à margem de todos os sistemas de controle, contabilidade pública etc.; utilizará “sistemas informatizados próprios, compatíveis com sua natureza especial”, entre outros aspectos.

- Ofendem a democracia, pois quem de fato irá gerir as finanças do país caso tais projetos venham a ser aprovados, serão os banqueiros privados nacionais e internacionais, tornando inócua a disputa democrática e o voto popular.

Não podemos aceitar tanto privilégio aos bancos, que seguem lucrando muito – tiveram lucro superior a R$ 100 bilhões no primeiro semestre de 2020 – em plena pandemia, não por “eficiência”, mas devido a esses mecanismos perversos que, em vez de serem interrompidos e corrigidos, corre-se o risco de a Câmara dos Deputados sacramentar de vez!

II.2.8 – CONCLUSÃO DOS FATOS RELATADOS

Os projetos PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 irão aprofundar ainda mais a crise econômica, que tem sido usada para justificar as contínuas privatizações e contrarreformas (Trabalhista, da Previdência e Administrativa). Todas essas medidas retiram direitos sociais, com graves danos à população, e desmontam o Estado brasileiro, como a atual PEC 32 da chamada “Reforma Administrativa”.

Diante dos fatos expostos, a Auditoria Cidadã da Dívida alerta os(as) parlamentes para o imenso risco a que estarão expostos ao votar os PL 3.877/2020, PL 9.248/2017 e PLP 112/2019, diante da ausência de justificativa para a criação da onerosa obrigação direcionada a privilegiar bancos, remunerando seus “depósitos voluntários” sem limite e sem causa e, principalmente, diante da falta de indicação da estimativa de custo dessa remuneração e as fontes de recursos para isso, DESCUMPRINDO-SE norma da própria Câmara dos Deputados (Súmula 1/2008 da Comissão de Finanças e Tributação), e AFRONTANDO a Lei de Responsabilidade Fiscal (LRF Art. 17) e a CONSTITUIÇÃO FEDERAL (Art. 113 do ADCT); e, por sua vez, os projetos PLP 19/2019 e PLP 112/2019 que visam entregar o Banco Central de vez ao mercado financeiro, blindando a operação de política monetária prejudicial ao país, com incalculáveis riscos à soberania monetária e até mesmo à democracia.

III – DO DIREITO

A Interpelação extrajudicial implica em que o interpelado receba uma comunicação quanto aos fatos e ao direito que se pretende preservar e proteger, embora não se caracterize, imediatamente, como lide processual. Ela tem, assim, caráter preventivo, de modo a preservar direito, garantir que o fato foi noticiado e tornou conhecido, e impedir que venham a ser causados prejuízos relevantes, por desconhecimento do notificado.

Ainda que não pressuponha a necessidade lógica da existência de uma ação principal, pode vir a subsidiá-la e sustentá-la, como evidência, mesmo, de que as questões de direito e respectivas consequências econômicas lesivas às pessoas, à economia do país e aos cofres públicos, não foram observadas, apesar de notificadas.

No caso em tela acham-se presentes os pressupostos fáticos e jurídicos para que os Interpelados, em função de sua responsabilidade política e social, como representantes eleitos pelo Povo Brasileiro, sejam alertados e advertidos quanto ao risco jurídico, econômico, financeiro e social de suas deliberações relacionadas aos dispositivos contidos nos projetos de lei PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 citados.

Diante disso, é imprescindível que todos(as) os(as) Excelentíssimos(as) Senhores(as) Deputados(as) Federais ora em função de sua condição de Presidente da Câmara dos Deputados, Lideranças de Partidos Políticos com representação na Casa, ou Parlamentar que irá votar os referidos projetos de lei PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 em plenário tomem conhecimento dos diversos e graves problemas de ordem jurídica, constitucional, econômico-financeira e social envolvidos nesses projetos, assim como os seus impactos danosos à sociedade brasileira, à soberania monetária e à democracia, e deliberem, no âmbito de suas responsabilidades político-parlamentares, as medidas necessárias para que sejam superados todos os mencionados problemas, previamente à deliberação das referidas propostas pelo Plenário da Câmara dos Deputados registrando-se a presente manifestação nos anais da sessão que analisar os projetos de lei PL 3.877/2020, PL 9.248/2017, PLP 19/2019 e PLP 112/2019 na Câmara dos Deputados.

Por tais razões de fato e de direito, é apresentada a presente INTERPELAÇÃO EXTRAJUDICIAL via Cartório de 2º Ofício de Registro de Títulos e Documentos e Pessoa Jurídica de Brasília ao presidente da Câmara dos Deputados e às Lideranças de Partidos Políticos com representação na Casa, sendo também enviada por meio eletrônico para todos os 513 (quinhentos e treze) deputados(as) federais, para que surta todos os efeitos jurídicos e legais.

Brasília – DF, 25 de novembro de 2020.

Maria Lucia Fattorelli Carneiro

Coordenadora Nacional da Auditoria Cidadã da Dívida