Proposta Legislativa para Projeto de Lei Complementar pelo Limite dos Juros no Brasil – 21.06.2022

PROPOSTA DE

PROJETO DE LEI COMPLEMENTAR

Dispõe sobre o limite legal das taxas

de juros em contratos e operações

financeiras, altera a Lei nº 1.521, de

26 de dezembro de 1951, e dá outras

providências.

O CONGRESSO NACIONAL decreta:

Art. 1º Esta Lei Complementar estabelece, nos termos do art. 192 da Constituição, o limite legal das taxas de juros em contratos e operações financeiras, promove o incentivo ao crédito e altera a Lei nº 1.521, de 26 de dezembro de 1951.

Art. 2º. É vedado estipular, em quaisquer contratos ou operações financeiras, taxas de juros remuneratórios superiores ao dobro da taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic), estabelecida pelo Banco Central do Brasil.

§ 1º. O limite previsto no “caput” não poderá, em qualquer hipótese, superar o patamar máximo de juros remuneratórios de doze por cento ao ano, neles incluídos comissões e quaisquer outras remunerações direta ou indiretamente referidas à concessão de crédito;

§ 2º Observado o disposto no “caput”, a taxa de juros remuneratórios sobre quaisquer contratos deve ser estipulada em escritura pública ou escrito particular.

§ 3º Não havendo estipulação em contrato, deverá ser observado o limite máximo estabelecido no caput.

§ 4º. As instituições financeiras e creditícias assegurarão que o contratante do serviço ou operação financeira esteja plenamente informado de todas as taxas e encargos de forma discriminada no ato do contrato.

Art. 3º. É vedado, a pretexto de comissão, receber taxas maiores do que as permitidas por esta lei.

Art. 4º. É vedado cobrar juros sobre juros.

Art. 5º. Admite-se que pela mora dos juros contratados estes sejam elevados em até 1% ao mês.

Art. 6º. Tratando-se de operações a prazo superior a seis meses, quando os juros ajustados forem pagos por antecipação, o cálculo deve ser feito de modo que a importância desses juros não exceda a que produziria a importância liquida da operação no prazo convencionado, às taxas máximas estabelecidas por esta Lei.

Art. 7º. O devedor poderá sempre liquidar ou amortizar qualquer parte da dívida quando hipotecária ou pignoratícia antes do vencimento, sem sofrer imposição de multa, gravame ou encargo de qualquer natureza por motivo dessa antecipação.

Parágrafo único. Em caso de amortização os juros só serão devidos sobre o saldo devedor.

Art. 8º. É nula a estipulação de cláusula penal superior à importância de 10% (dez por cento) do valor da dívida.

Art. 9º. O contrato celebrado com infração ao disposto nesta lei é nulo de pleno direito, ficando assegurado ao devedor a devolução do que houver pago a mais.

Art. 10. É considerada delito de usura toda a simulação ou prática tendente a ocultar a verdadeira taxa do juro ou a fraudar os dispositivos desta lei, para o fim de sujeitar o devedor a maiores prestações ou encargos, além dos estabelecidos no respectivo título ou instrumento.

Penas – prisão por (6) seis meses a (1) um ano e multas de um a cinco vezes o valor da operação financeira ou contrato.

No caso de reincidência, tais penas serão elevadas ao dobro.

Parágrafo 1º. Serão responsáveis como coautores o agente e o intermediário, e, em se tratando de pessoa jurídica, os que tiverem qualidade para representá-la.

Parágrafo 2º. A tentativa deste crime é punível nos termos da lei penal vigente.

Art. 11. A título de estimular o acesso ao crédito pelos cidadãos, empresas e consumidores, o Banco Central estabelecerá juros negativos às instituições financeiras que optarem pela remuneração da sobra de caixa, depositados sob a guarda do Banco Central do Brasil, na forma de Operações Compromissadas, Operações de Mercado Aberto, Depósitos Voluntários Remunerados, ou qualquer outra forma análoga.

Art. 12. Os art. 4º e 5º da Lei nº 1.521, de 26 de dezembro de 1951, passam a vigorar com as seguintes alterações:

“Art. 4º. …………………………………………………………………….

Pena – detenção, de um a quatro anos, e multa, de um a cinco vezes o valor da operação financeira ou contrato.

………………………………………………………..

§ 2º. São circunstâncias agravantes do crime de usura:

I – ser cometido em época de grave crise econômica ou durante a vigência de estado de calamidade pública;

………………………………………………………

IV – ser cometido:

a) por militar, servidor público ou ministro de culto religioso;

b) por pessoa cuja condição econômico-social seja manifestamente superior à da vítima;

c) em detrimento de operário ou rurícola;

d) em detrimento de menor de 18 (dezoito) anos;

e) em detrimento de idoso ou pessoa com deficiência.” (NR)

“Art. 5º Nos crimes definidos nesta lei, haverá suspensão da pena e livramento condicional em todos os casos permitidos pela legislação comum.

§ 1º Poderá ser concedida fiança nos termos da legislação em vigor, devendo ser arbitrada em cinquenta por cento do valor da multa aplicável, nos termos do “caput’, reduzida à metade quando o infrator for empregado do estabelecimento comercial ou industrial, ou não ocupe cargo ou posto de direção dos negócios.

………………………………………………………………..”(NR)

Art. 13. A limitação às taxas de juros estabelecida nesta lei complementar vigorará a partir de cento e oitenta dias após a sua publicação, e aplicar-se-á a todos os contratos firmados e operações financeiras realizadas após essa data.

Art. 14. Revoga-se o Decreto 22.626, de 7 de abril de 1933.

JUSTIFICAÇÃO

A presente proposta legislativa para um Projeto de Lei Complementar nasceu de iniciativa da sociedade civil, construída pelo coletivo da Auditoria Cidadã da Dívida (www.auditoriacidada.org.br) e demais entidades apoiadoras, a qual está sendo apresentada no âmbito da Comissão de Legislação Participativa da Câmara dos Deputados (CLP) e da Comissão de Direitos Humanos e Participação Legislativa do Senado (CDH)

A Constituição Federal, em seu artigo 192, prevê que “O sistema financeiro nacional, estruturado de forma a promover o desenvolvimento equilibrado do País e a servir aos interesses da coletividade, em todas as partes que o compõem, abrangendo as cooperativas de crédito, será regulado por leis complementares que disporão, inclusive, sobre a participação do capital estrangeiro nas instituições que o integram.”

Diante desse mandamento constitucional, o presente Projeto de Lei Complementar visa estabelecer limite de taxas de juros no Brasil, a fim de atender os interesses da coletividade e do desenvolvimento equilibrado do país.

Todas as legislações modernas adotam normas severas para regular, impedir e reprimir os excessos praticados pela usura, pois é de interesse da economia do país que o capital financeiro não possua remuneração exagerada que impeça o desenvolvimento das classes produtoras.

Segundo o Banco Central do Brasil, setenta e seis (76) países possuem mecanismos legais que limitam as taxas de juros.

Na ESPANHA, desde 2011 o limite dos juros consta de lei sobre contratos de crédito1, e proíbe, por exemplo, que os juros do cheque especial ultrapassem 7,5% ao ano, correspondente a duas vezes e meia o nível da taxa de juros legal (de 3% ao ano), estabelecida anualmente na Lei Geral do Orçamento do Estado.

Assim, enquanto na Espanha o limite da taxa de juros sobre contratos de cheque especial é de 7,5% ao ano, no Brasil esse limite foi fixado em 151,82% ao ano2 pelo Banco Central. Na França, esse limite é de 14,96% ao ano3.

Em Portugal, o limite de taxa de juros para TODOS os tipos de contratos de crédito foi fixado em 15,7% ao ano4.

As taxas de juros astronômicas aplicadas no Brasil, algumas em 1000% ao ano5, causam danos ao povo e a toda a economia do país, impedindo o nosso desenvolvimento socioeconômico, ao mesmo tempo em que garantem altíssima lucratividade dos bancos, inclusive durante a pandemia do coronavírus6.

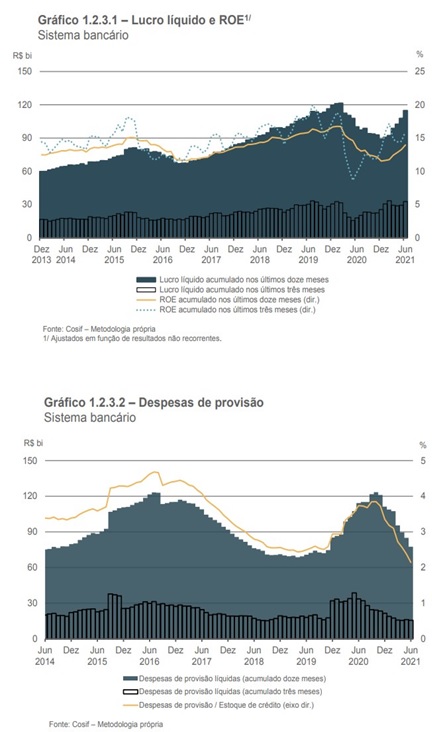

Conforme gráficos a seguir, elaborados pelo Banco Central do Brasil7, verifica-se que, enquanto o país entrava em forte crise a partir de 2014, os bancos aumentavam sua lucratividade, inclusive em plena pandemia, sendo que nos momentos em que tal lucratividade parecia reduzir-se, tal fato se devia exatamente à elevação de reservas, as chamadas “provisões para inadimplência”, que na verdade continuam fazendo parte do patrimônio dos bancos e, portanto, de seus lucros.

Fonte: https://www.bcb.gov.br/content/publicacoes/ref/202110/RELESTAB202110- refPub.pdf , págs. 32 e 33

As taxas de juros de mercado correspondem a um dos principais preços da economia, pois os juros refletem o custo do dinheiro.

Quando esse custo é baixo, as empresas se encorajam a tomar empréstimos para investir, abrindo novos ou ampliando seus negócios. Assim, geram mais produtos e serviços, emprego e renda para a população e promovem a circulação da renda na economia, beneficiando todos os setores: indústria, comércio, serviços e o governo, que arrecada tributos em todas as operações. Este é o chamado ciclo virtuoso da economia, no qual todos os setores ganham.

Quando as taxas de juros ficam elevadas demais, ocorre o contrário: a economia fica amarrada e todos perdem, instalando-se um ciclo vicioso. Exceto para os bancos, que são remunerados diariamente pelo dinheiro que eles não emprestam, e batem recordes de lucros! Face à possibilidade de depositar sua sobra de caixa no Banco Central, recebendo remuneração diária e garantida (por meio das chamadas “operações compromissadas” e dos “depósitos voluntários remunerados”), os bancos só emprestam para pessoas e empresas a juros elevadíssimos.

Esses mecanismos de remuneração da sobra de caixa dos bancos8 envolvem aspectos de ilegalidade e falta de motivação justificável; oneram pesadamente os cofres públicos, geram dívida pública e, juntamente com os elevados juros, foram a principal causa da crise fabricada a partir de 20149. Ademais, tais mecanismos esterilizam grande volume de moeda (o volume das “operações compromissadas” atingiu R$ 1,6 trilhão em agosto/202010), impedindo a sua circulação na economia brasileira, gerando uma escassez que provoca elevação das taxas de juros de mercado, impedindo a geração de emprego e renda!

As justificativas usadas pelo Banco Central de que seria necessário remunerar a sobra de caixa dos bancos por meio desses mecanismos não se sustentam, pois tal benesse NÃO controla inflação11, juros12 ou liquidez13.

Em resumo, em uma conjuntura em que o mundo desenvolvido tem praticado juros negativos, exatamente para estimular a economia, as elevadíssimas taxas de juros praticadas no Brasil, aliadas aos mecanismos de remuneração da sobra de caixa dos bancos (por meio das chamadas “operações compromissadas” e dos “depósitos voluntários remunerados”), têm paralisado a economia brasileira, condenando o país e a sociedade14 a condições de endividamento completamente insustentáveis.

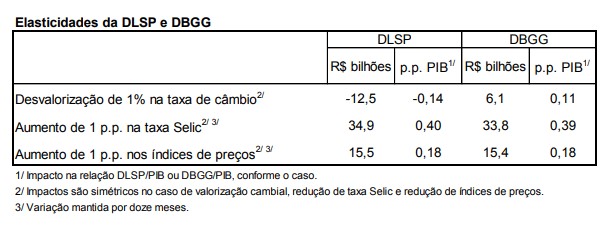

As altas taxas de juros têm sido o principal fator de crescimento da dívida pública. O próprio Banco Central já revelou que cada 1% de elevação da Taxa Selic aumenta em R$ 34,9 bilhões o gasto anual com juros da Dívida Líquida do Setor Público.

A prática de juros exorbitantes tem transformado o nosso país, vergonhosamente, em paraíso de rentistas, o que impede e fere frontalmente os objetivos fundamentais da República previstos no Art. 3º da Constituição Federal.

Portanto, faz-se necessária a limitação das taxas de juros de mercado no Brasil, bem como a aplicação de juros negativos para bancos que desejem aplicar a sua sobra de caixa no Banco Central, em vez de emprestar a juros baixos para a população e para as empresas.

O presente projeto de lei complementar visa instalar, no Brasil, uma economia equilibrada, que gere mais renda e empregos para a população como um todo, e que possibilite o nosso desenvolvimento, atendendo aos objetivos fundamentais da República, tal como previsto no artigo 3º da Constituição Federal.

Para atingir esse objetivo, o projeto de Lei Complementar fixa limite equivalente ao dobro da taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic), estabelecida pelo Banco Central do Brasil, observado o limite máximo de doze por cento ao ano, já incluídas quaisquer comissões e outras remunerações direta ou indiretamente referidas à concessão de crédito.

O limite proposto neste Projeto de Lei Complementar é perfeitamente aplicável no Brasil, que precisa urgentemente passar a praticar juros civilizados, deixar de ser paraíso de rentistas e recordista de lucratividade de bancos, enquanto toda a economia fica paralisada e o povo empobrece e até passa fome!

Bancos utilizam a Taxa Selic (atualmente em 12,75% ao ano) como referência para o custo de captação entre eles, e poderiam questionar o limite global dos juros de mercado estabelecido no presente projeto de lei. Ocorre que a verdadeira aberração é o nível altíssimo e injustificado, sob todos os aspectos, da referida taxa básica (Selic), em comparação à taxa básica de vários países desenvolvidos, tais como Estados Unidos (0,25 a 0,5% ao ano), Japão (-0,1% ao ano, ou seja, juro negativo) e os países da Zona do Euro (0%).

Adicionalmente, no Brasil a Taxa Selic tem sido elevada de forma irresponsável sob a falsa justificativa de “conter inflação”. Na verdade, a inflação está explodindo devido à alta de preços administrados pelo próprio governo (que não baixam com o aumento da taxa de juros), principalmente combustíveis, gerando alta generalizada nos preços de produtos e serviços. A alta de alimentos também ocorre devido a fatores que nada tem a ver com a taxa de juros, tais como fatores climáticos, oscilações no câmbio, mercado internacional e a uma política agrícola e agrária que prioriza a exportação, não efetua estoques reguladores e tributa mais os alimentos do que a exportação de commodities, totalmente isentas de ICMS e outros tributos. É um completo absurdo termos inflação de alimentos em um país como o Brasil. Aumentar a taxa Selic sob a justificativa de conter essa inflação de preços que existe no Brasil é ineficaz, como comprovam os dados: de março/2021 a maio/2022 o Banco Central já aumentou a Selic em 537,5% e a inflação segue aumentando, pois decorre de outros fatores, como resumido acima.

Cabe ressaltar também que o art. 3º da Emenda Constitucional EC 113/2021 deu status constitucional à taxa Selic, considerando referida taxa como suficiente para cobrir atualização monetária, remuneração e mora, como se transcreve a seguir:

“Art. 3º Nas discussões e nas condenações que envolvam a Fazenda Pública, independentemente de sua natureza e para fins de atualização monetária, de remuneração do capital e de compensação da mora, inclusive do precatório, haverá a incidência, uma única vez, até o efetivo pagamento, do índice da taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic), acumulado mensalmente.”

Assim, o legislador constituinte definiu que a taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic), tem tripla finalidade: atualização monetária, remuneração do capital e compensação da mora pelo inadimplemento de obrigações pela Fazenda Pública. Se esse parâmetro é válido para remunerar o capital de quem tem créditos a receber da Fazenda Pública, o dobro desse parâmetro, como propõe o presente projeto de lei complementar, não pode ser considerado insuficiente pelos bancos.

Não há razão para que as instituições do sistema financeiro possam exigir juros sem qualquer limitação, acarretando um empobrecimento geral da população e das empresas, paralisando a economia do país e nos envergonhando com o título de “paraíso de rentistas”!

O presente Projeto de Lei Complementar também revoga o Decreto nº 22.626, de 7 de abril de 1933 (Lei da Usura), nos termos da Lei Complementar nº 95, de 1999, visto que todas as normas dele relevantes e compatíveis são incorporadas à lei proposta, e altera a Lei nº 1.521, de 26 de dezembro de 1951, que define o crime de usura e sua pena. O art. 1º do Decreto nº 22.626 veda estipular em quaisquer contratos taxas de juros superiores ao dobro da taxa legal, mas, na ausência de norma em vigor que defina qual é essa taxa, a norma não tem tido a sua aplicação assegurada.

De forma a garantir que não haja redução da disponibilidade de crédito, o presente Projeto de lei complementar propõe que, a título de estimular o acesso ao crédito pelos cidadãos, empresas e consumidores, o Banco Central do Brasil, estabelecerá juros negativos às instituições financeiras que optarem pela remuneração da sobra de caixa, depositados sob a guarda do Banco Central do Brasil, a exemplo do que se pratica na Europa15. Dessa maneira, as disponibilidades serão direcionadas ao investimento produtivo e não à mera especulação financeira, por meio de “operações compromissadas” ou “depósitos voluntários remunerados”, por exemplo.

Além disso, de forma a assegurar a efetividade da limitação da taxa de juros proposta no presente projeto, a pena a ser aplicada em caso de violação e abuso – caracterizada a usura como crime contra a economia popular – deve ser revista. Atualmente, a pena de detenção fixada pelo art. 4º da Lei 1.521, de 1951, é de detenção, de 6 (seis) meses a 2 (dois) anos, e multa, de cinco mil a vinte mil cruzeiros.

Contudo, os crimes contra a economia popular devem ser punidos com maior rigor, e o próprio Código Penal o prevê como princípio de dosimetria. Observando-se a proporcionalidade com o crime de estelionato, cuja pena fixada pelo Código Penal é de um a cinco anos, agravada em um terço no caso de configurar-se crime contra a economia popular, propõe-se a pena base de 1 ano a 4 anos, e atualiza-se o valor da multa aplicável, na proporção da operação financeira realizada. Atualiza-se, ainda, as condições agravantes e insere-se a alteração ao art. 5º, também para atualizar as regras sobre a fiança, igualmente observando-se a proporcionalidade com a gravidade do delito.

Por fim, de forma a assegurar-se a adaptação das práticas negociais, propõe-se que a norma entre em vigor no prazo de cento e oitenta dias a contar da publicação da Lei Complementar.

Auditoria Cidadã da Dívida e demais entidades apoiadoras, em 21 de junho de 2022

—————————————————————————————————————————————-

1 https://www.istoedinheiro.com.br/cheque-especial-no-pais-ainda-e-10-vezes-mais-caro-do-que-o-de-portugal/ ; https://www.boe.es/buscar/act.php?id=BOE-A-2011-10970 – Artigo 20 – inciso 4

2 Resolução nº 4.765, de 27 de novembro de 2019 – Disponível em https://normativos.bcb.gov.br/Lists/Normativos/Attachments/50875/Res_4765_v2_L.pdf

3 https://www.correiobraziliense.com.br/app/noticia/economia/2019/12/01/internas_economia,810681/76-paises- limitam-juro-em-credito-diz-bc.shtml ; https://www.banque-france.fr/statistiques/taux-dusure-2022t2 – Item relativo a “Découverts en compte”.

4 https://www.istoedinheiro.com.br/cheque-especial-no-pais-ainda-e-10-vezes-mais-caro-do-que-o-de-portugal/ ; https://www.pgdlisboa.pt/leis/lei_mostra_articulado.php?nid=1107&tabela=leis&so_miolo – Artigo 28

5 https://www.conjur.com.br/2020-set-14/banco-condenado-cobrar-juros-1000-ano

6 https://g1.globo.com/economia/noticia/2021/08/05/lucro-trimestral-dos-grandes-bancos-e-o-maior-da-historia- chegando-a-r-231-bilhoes.ghtml

7 https://www.bcb.gov.br/content/publicacoes/ref/202110/RELESTAB202110-refPub.pdf , págs 32 e 33

8 https://www.extraclasse.org.br/opiniao/2020/10/temos-dinheiro-sobrando-para-doar-aos-bancos/

9 https://auditoriacidada.org.br/conteudo/crise-fabricada-expande-o-poder-do-mercado-financeiro-e-suprime-direitos- sociais/

10 https://www.correiobraziliense.com.br/economia/2020/09/4878960-operacoes-no-overnight-saltam-para-rs-16- trilhao-em-agosto.html

12 Até o Tesouro Nacional reconhece que o Brasil é um “outlier” (isto é, um país totalmente discrepante) na curva dos juros – https://painelgfs.tesouro.gov.br

13 O próprio Banco Central injetou trilhões de liquidez nos bancos, no início da pandemia, conforme texto completo disponível em https://www.bcb.gov.br/content/acessoinformacao/covid19_docs/Evolucao_Recente_do_Credito.pdf Qual a lógica de o Banco Central injetar liquidez nos bancos e, em seguida, retirar essa liquidez por meio de mecanismos de remuneração da sobra de caixa dos bancos (“operações compromissadas” e “depósitos voluntários remunerados”)?

14 https://www.opovo.com.br/noticias/economia/2022/03/03/endividamento-atinge-maior-patamar-em-12-anos-e-afeta- 76-das-familias-no-brasil.html

15 https://www.ecb.europa.eu/ecb/educational/explainers/tell-me-more/html/why-negative-interest-rate.pt.html