“Auditoria Cidadã da Dívida é atacada por defensores de Bolsa Banqueiro”, por Maria Lucia Fattorelli

Maria Lucia Fattorelli

Há anos a Auditoria Cidadã da Dívida (ACD) vem denunciando a injustificada remuneração da sobra de caixa dos bancos pelo Banco Central sem previsão legal e que já custou R$ 1 trilhão aos cofres públicos nos últimos 10 anos.

Nas últimas semanas, a ACD tem denunciado também o projeto de lei PL 3.877/2020, de autoria do Senador Rogério Carvalho (PT/SE), que pretende legalizar essa operação e, ainda por cima, majorar seus danos, deixando sem qualquer limite ou parâmetro os juros pagos aos bancos.

Assustados com a péssima repercussão do PL 3.877/2020, que em plena pandemia visa legalizar esse “overnight” sem limite aos bancos, apoiadores de tal projeto publicaram artigo atacando diretamente a ACD, que tem sido combativa contra tal operação, devido aos graves danos provocados aos cofres públicos, à economia do país e a toda a sociedade, tendo em vista que tal operação impede que os juros de mercado caiam.

Até a grande mídia tem noticiado o volume abusivo alcançado por esse escandaloso “overnight”, que atingiu R$ 1,6 trilhão em agosto/2020 e em setembro chegou a ultrapassar R$ 1,7 trilhão em alguns dias.

No artigo (1) “Depósito Voluntário Remunerado é BOLSA BANQUEIRO SEM LIMITE E SEM CAUSA” explicamos como tem funcionado tal operação, que tem sido a responsável pelas elevadíssimas taxas de juros de mercado praticadas no Brasil, travando o funcionamento da economia e prejudicando todas as empresas e famílias que necessitam acessar crédito.

No presente artigo, rebateremos os falaciosos argumentos que atacam publicamente a ACD, constantes de texto assinado pelo economista Guilherme Melo, que se apresenta como “assessor econômico para a campanha de Fernando Haddad à Presidência da República em 2018”, época em que o partido (PT) defendeu pautas apoiadas por neoliberais como a autonomia do Banco Central, o que foi amplamente noticiado < Leia>.

Para ficar mais didático ao público em geral, rebateremos um a um os falaciosos argumentos que tentam se contrapor às críticas feitas pela ACD a esse nocivo PL 3.877/2020.

ARGUMENTO EQUIVOCADO: “Surfando na imagem negativa do setor financeiro, a ACD procurou atribuir ao projeto de lei 3887/2020 (sic; o número correto é 3.877), de autoria do senador Rogério Carvalho (PT-SE), a intenção de legalizar uma pretensa “fraude” que beneficiaria os bancos ao remunerar a “sobra de caixa” dessas instituições financeiras às custas da população pagadora de impostos.”

A ACD realiza estudos técnicos sérios, tem sido convidada para assessorar institucionalmente outros países e Comissões no Congresso Nacional brasileiro e de parlamentos estaduais e municipais, sempre pautando seus trabalhos em documentos e dados oficiais devidamente comprovados.

O autor tenta desqualificar a ACD, certamente acuado por estar defendendo o nocivo PL 3.877/2020 (do senador Rogério Carvalho PT/SE) que visa criar os “Depósitos Voluntários Remunerados”, correspondentes à institucionalização do “overnight” sem limite aos bancos. Dessa forma, alia-se aos neoliberais Michel Temer, Ilan Goldfajn e Henrique Meirelles, que também tentaram criar os “Depósitos Voluntários Remunerados” quando encaminharam à Câmara dos Deputados o projeto de lei PL 9.248/2017, na tentativa de legalizar tal mecanismo após a ACD mostrar (2) que o mesmo estava ligado à fabricação da crise brutal que enfrentamos até hoje.

A criação dos mesmos “Depósitos Voluntários Remunerados” de que trata o PL 3.877/2020 é projeto também do atual ministro da Economia, neoliberal e banqueiro Paulo Guedes, do presidente do Banco Central Roberto Campos Neto e de seu presidente Jair Bolsonaro, autores do PLP 112/2019 que inclui essa matéria.

Assim, todos esses projetos – o PL 3.877/2020 (de autoria do Senador Rogério Carvalho do PT/SE), assim como o PL 9.248/2017 de autoria de Michel Temer, Henrique Meirelles e Ilan Goldfajn, e o PLP 112/2019 de autoria de Paulo Guedes, Roberto Campos Neto e Bolsonaro – criam o mesmo mecanismo denominado “Depósito Voluntário Remunerado”, mediante o qual o Banco Central passa a ficar obrigado a pagar remuneração diária aos bancos sem limite, “legalizando” e agravando o “overnight”, isto é, a remuneração da sobra de caixa dos bancos que tem sido feita de forma ilegal, mediante o abuso na utilização das chamadas “operações compromissadas”.

Em vez de interromper a remuneração diária ilegal que vem sendo paga aos bancos pelo Banco Central, punindo-se os responsáveis pelos imensos danos provocados à economia do país, o PL 3877/2020 (e demais projetos semelhantes acima citados) visam inserir na legislação a obrigação onerosa de remunerar diariamente os bancos sem limite, mediante a esdrúxula figura do “Depósito Voluntário Remunerado” pelo Banco Central aos bancos, com os seguintes agravantes:

- O pagamento da remuneração injustificada e ilegal aos bancos passa a ser uma obrigação “legal”, pois o PL 3.877/2020 torna o Banco Central obrigado, por lei, a remunerar o que os bancos quiserem depositar junto ao BC!

- O gasto público com essa remuneração diária aos bancos será ainda mais elevado que as ilegais “compromissadas”, que têm sido remuneradas no nível da taxa básica SELIC, pois o PL 3.877/2020 deixa SEM LIMITE ou PARÂMETRO ALGUM tal despesa pública continuada!

- A economia brasileira ficará ainda mais amarrada devido à escassez de moeda gerada por essa operação, que esteriliza as disponibilidades dos bancos no Banco Central e ainda suga recursos públicos para remunerá-los;

- As taxas de juros de mercado irão elevar-se ainda mais, pois os bancos não terão o menor interesse em emprestar às empresas ou à população, a não ser a juros cada vez mais extorsivos, pois terão a garantia de remuneração diária paga pelo Banco Central SEM LIMITE e respaldada em lei!

- O crescimento brutal da dívida pública usada como contrapartida para essa remuneração parasita aos bancos ficará MASCARADA, apesar de essa obrigação onerosa ser equivalente a uma dívida pública, o que configura “contabilidade criativa”, “mega pedalada” de centenas de bilhões anualmente, maquiagem de contas públicas e FRAUDE!

- O que deveria ser criminalizado passa a ser premiado!

Remunerar sobra de caixa de banco não é política monetária: é doação de dinheiro público para banco, provocando escassez de moeda e paralisando toda a economia do país, por isso a ACD tem sido contra tal operação há vários anos, como se pode comprovar em diversas publicações, por exemplo < https://auditoriacidada.org.br/conteudo/temos-dinheiro-sobrando-para-remunerar-diariamente-a-sobra-de-caixa-dos-bancos-essa-e-a-prioridade-do-pais/> e < https://auditoriacidada.org.br/conteudo/faltam-recursos-para-as-universidades-mas-o-banco-central-quer-remunerar-diariamente-a-sobra-de-caixa-dos-bancos-nao-ao-pl-9-248-2017/>.

Em suma, trata-se sim de fraude que tem beneficiado bancos em detrimento da economia do país e de toda a população.

ARGUMENTO EQUIVOCADO: “Dessa forma, o BC é capaz de administrar a disponibilidade de caixa dos bancos e garantir que a taxa de juros que os bancos emprestam um para o outro (conhecida como taxa do mercado interbancário) seja igual a meta de juros SELIC estabelecida pelo COPOM, no âmbito do “modus operandi” do regime de metas de inflação. Caso o BC na prática não administre o volume de recursos no mercado interbancário, ele, enquanto autoridade monetária, estaria abrindo mão de sua capacidade de definir a taxa de juros de referência do país e deixando essa definição nas mãos do “mercado”.

Nesse trecho o autor revela seu entendimento no sentido de que a única forma de administrar a disponibilidade ou sobra de caixa dos bancos seria remunerando-os, para, assim, estabelecer a taxa de juros básica da economia, o que não procede, pois existem alternativas.

Além disso, o autor ainda defende que a definição dessa taxa sirva para obedecer ao sistema de “meta de inflação”, criada pelo Decreto 3.088/99 de FHC a mando do FMI, o qual incorpora a visão neoliberal e equivocada de que os preços sobem por causa de excesso de demanda, o que não se aplica ao Brasil, como mostram estudos do próprio Banco Central.

O “modus operandi” que o autor defende, segundo o referido Decreto de FHC, corresponde a aumentar os juros para matar a economia e reduzir preços, mesmo que no Brasil tais preços subam principalmente devido a preços administrados pelo próprio governo e/ou devido a elevação do preço de alimentos.

É evidente que as operações compromissadas podem existir, porém, como em todo o mundo, em limites compatíveis (máximo 3% do PIB) para realizar o controle de liquidez, sem remuneração (ou com juros negativos), e se de fato tal controle for necessário aos interesses da sociedade, como previsto no Art. 192 da Constituição Federal, e não como um “overnight” em patamares abusivos como tem sido feito somente no Brasil (quase 25% do PIB) para exclusivamente doar dinheiro público aos bancos, sem justificativa alguma!

A ACD não defende abandonar qualquer tipo de controle de liquidez, mas sim interromper o uso abusivo das “Compromissadas” como um “overnight”, pois isso tem gerado escassez de moeda na economia e empurrando os juros de mercado para patamares impeditivos ao setor produtivo às famílias.

A ACD defende que as disponibilidades da própria sociedade, que estão depositadas nos bancos, sejam direcionadas a irrigar a economia com empréstimos a juros baixos, para que as empresas parem de quebrar por falta de crédito e possam investir, expandir, gerar emprego e renda.

A argumentação do autor mostra claramente que os defensores do PL 3.877/2020 não querem deixar a taxa de juros cair, o que interessa somente aos bancos, pois toda a economia perde com os juros altos praticados no Brasil.

É absurdo que justamente quando o mundo todo pratica taxas de juros próximas de zero ou até negativas o Congresso possa aprovar projeto para impedir que os juros caiam!

Ainda mais quando nos encontramos em uma crise brutal (PIB per capita em 2019 foi 7,35% inferior a 2013, e o PIB deve cair mais 5% em 2020), as taxas de juros estejam acima de 120% ao ano no cheque especial e acima de 250% no cartão de crédito (3) .

A ACD não aceita dar cheque em branco SEM LIMITE e SEM JUSTIFICATIVA para remunerar diariamente os bancos e prejudicar toda a economia do país!

ARGUMENTO EQUIVOCADO: “O que o PL 3877 propõe é simplesmente a substituir as operações compromissadas, que usam como lastro títulos da dívida emitida pelo Tesouro Nacional exclusivamente para este fim (e pagam a taxa SELIC do dia), por depósitos remunerados, que pagam a mesma taxa SELIC, mas sem utilizar títulos da dívida pública.

O autor se equivoca e engana leitores ao afirmar que os depósitos remunerados “pagam a mesma taxa Selic”. O PL 3.877/2020 (4), assim como os demais projetos apresentados por Temer, Meirelles, Ilan Goldfajn, Bolsonaro, Roberto Campos Neto e Guedes, não estabelecem limite ou parâmetro algum para a remuneração aos bancos mediante “Depósitos Voluntários Remunerados”.

Ademais, durante a votação do PL 3.877/2020 no Senado, chegou a ser apresentada emenda de número 3 para limitar o patamar dos juros dos “depósitos voluntários remunerados” ao teto da Selic <https://legis.senado.leg.br/sdleg-getter/documento?dm=8904321&ts=1606068988081&disposition=inline>, tendo sido a referida emenda rejeitada inclusive por senadores do PT. Ou seja, é evidente que a remuneração aos bancos será a que os bancos quiserem, sem limite algum!

Resta, portanto, comprovada a falsidade da afirmação do autor de que os depósitos remunerados “pagam a mesma taxa Selic”.

O autor tenta ainda minimizar o alcance do PL 3.877/2020. Porém, é preciso ficar claro que não se trata “simplesmente” de qualquer operação, mas, sim, de operação que alcança atualmente o valor de R$1,7 TRILHÃO (quase 25% do PIB), custou R$ 1 TRILHÃO ao orçamento federal nos últimos 10 anos, e é a operação responsável pelas elevadíssimas taxas de juros de mercado praticadas no Brasil, que amarram toda a economia! E mais: tem sido feita de forma ilegal, mediante o abuso das chamadas “operações compromissadas” que têm possibilitado doação de dinheiro público aos bancos, como explicado detalhadamente no artigo (5) “Depósito Voluntário Remunerado é BOLSA BANQUEIRO SEM LIMITE E SEM CAUSA”.

Em vez de interromper essa remuneração ilegal e injustificada que tem sido feita mediante o abuso das operações compromissadas, punindo-se os responsáveis por imensos danos à economia do país, o PL 3.877/2020 mantém a obrigação onerosa de remunerar diariamente os bancos, mediante a esdrúxula figura do “Depósito Voluntário Remunerado” pelo Banco Central aos bancos, tornando-a uma obrigação prevista em lei – SEM LIMITE ou PARÂMETRO ALGUM, mantendo a economia brasileira ainda mais amarrada – devido à escassez de moeda gerada por essa operação, que esteriliza as disponibilidades dos bancos no Banco Central, suga recursos públicos para remunerá-las e mantém elevadíssimas as taxas de juros de mercado.

A não utilização de títulos da dívida pública alegada pelo autor visa MASCARAR o crescimento brutal da dívida pública usada como contrapartida para essa remuneração parasita aos bancos, tendo em vista que a obrigação onerosa representada pelo “Depósito Voluntário Remunerado” é equivalente a uma dívida pública. Escondê-la configura “contabilidade criativa”, “mega pedalada” de centenas de bilhões anualmente, maquiagem de contas públicas e FRAUDE.

Tal maquiagem foi alertada por economistas, inclusive Bernard Appy, que participou do Ministério da Fazenda durante o governo Lula, em artigo (6) que comentava proposta feita naquela época por Nelson Barbosa, no mesmo sentido de criar os “depósitos voluntários remunerados” (7). Aquela proposta surgiu logo após resposta incompleta dada em 7/3/2016 a Requerimento de Informações formulado pela Comissão de Finanças e Tributação da Câmara dos Deputados, a qual questionava sobre as operações compromissadas e seus beneficiários, o que sequer foi respondido, sob a alegação de sigilo bancário, que não tem sentido para recursos públicos.(8)

Remunerar sobra de caixa de banco sem causa não é política monetária: É DOAÇÃO DE DINHEIRO PÚBLICO PARA BANCO, provocando escassez de moeda e paralisando toda a economia do país.

ARGUMENTO EQUIVOCADO: “Esse instrumento é utilizado pela maior parte dos bancos centrais do mundo como forma de controlar a liquidez”

O autor faz essa afirmação genérica sem citar um país sequer para respaldar sua afirmação e ilustrar onde se faz “Depósito Voluntário Remunerado” sem limite aos bancos, como propõe o PL 3.877/2020.

Na verdade, conforme pesquisa realizada, nos demais países os bancos centrais estão INJETANDO dinheiro nos bancos e obrigando-os a emprestar a juros baixos e ativar a economia. No Brasil, apesar da crise que paralisa a economia desde 2014, o Banco Central, após injetar R$1,2 trilhão de liquidez nos bancos a partir de 23/3/2020, está ENXUGANDO R$ 1,7 TRILHÃO e remunerando os bancos diariamente, gerando escassez de moeda, provocando aumento brutal dos juros de mercado e levando milhões de empresas à falência.

A comprovação de que outros países estão INJETANDO dinheiro nos bancos e obrigando-os a emprestar e garantir crédito às empresas para evitar falências consta de reportagem do próprio setor financeiro <https://www.bankrate.com/banking/federal-reserve/why-the-fed-pumps-billions-into-repo-market> “O MERCADO DE RECOMPRA, EXPLICADO – E PORQUE O FED CONTINUA INJETANDO CENTENAS DE BILHÕES NELE” ), cujo trecho diz: “Essa é a principal razão pela qual as operações compromissadas do FED são tão importantes. Quando o crédito se esgota, fica mais difícil para as empresas obterem acesso a um empréstimo tão necessário. E durante uma recessão, essa pode ser a diferença entre uma empresa se manter à tona – o que significa que os trabalhadores ainda recebem seus contracheques – ou, em última instância, falir.”

ARGUMENTO EQUIVOCADO: A hipótese de os bancos utilizarem esses recursos para oferecer crédito é delirante: em primeiro lugar, porque o excesso de caixa existe porque os bancos não quiseram emprestar ou não encontraram demanda por crédito por parte dos agentes “não financeiros”.

Delírio é achar que os bancos podem receber liquidez de R$1,2 trilhão e continuar negando-se a emprestar ou cobrando juros extorsivos para efetuar empréstimos às empresas (levando-as à falência), sacrificando a população que precisa acessar crédito, e, ainda por cima, devem receber remuneração diária pelo dinheiro que sequer pertence a eles!

Será que o autor e demais defensores do PL 3.877/2020 não souberam da injeção de R$ 1,2 TRILHÃO de liquidez nos bancos a partir de 23/03/2020, como amplamente noticiado? Colamos aqui algumas manchetes para que se informem!

Os bancos se negaram a emprestar para as empresas, que foram obrigadas a demitir, e muitas delas empurradas para a falência, como amplamente noticiado (ver Capítulo 2 da Novela Assalto aos Cofres Públicos disponível em https://auditoriacidada.org.br/conteudo/assalto-aos-cofres-publicos-pl-3-877-2020-pl-9-248-2017-plp-19-2019-e-plp-112-2019/ ), enquanto os bancos ficaram com esse dinheiro “empoçado” em caixa, como afirmou Paulo Guedes, também amplamente noticiado.

E o que acontece com o dinheiro acumulado no caixa dos bancos? Tem sido remunerado diariamente pelo Banco Central por meio do abuso das “operações compromissadas”!

Em setembro/2020, o volume das operações compromissadas já tinha alcançado cerca de R$ 1,7 TRILHÃO, tendo crescido quase R$ 700 bilhões desde o início de 2020, devido ao aumento de liquidez provocado pelo próprio Banco Central.

Ao enxugar R$1,7 trilhão o Banco Central tem provocado escassez de moeda e empurrado as taxas de juros de mercado para as alturas! Qual a justificativa para gerar escassez de moeda e forçar a alta dos juros de mercado quando precisamos fazer justamente o contrário para sair da crise?

Qual a justificativa para gastar dinheiro do orçamento federal para remunerar a sobra de caixa dos bancos sem limite, quando faltam recursos para as necessidades sociais urgentes?

Está evidente a razão pela qual a ACD tem sido atacada: não aceitamos essa política monetária suicida!

ARGUMENTO EQUIVOCADO: “A hipótese de o Banco Central simplesmente não oferecer nenhum tipo de remuneração pelo “excesso de caixa” dos bancos só é plausível caso a meta Selic seja zero. Caso contrário, não haverá motivo para os bancos depositarem voluntariamente seu excesso de caixa no BC”

É impressionante a preocupação do autor em defender a remuneração do que ele chama de “excesso de caixa” dos bancos, sinônimo do que a ACD tem denominado de sobra de caixa dos bancos!

Para o autor, o governo teria que se submeter à decisão dos bancos e remunerá-los sobre a quantia que eles quiserem depositar junto ao Banco Central. Aliás, é isso que faz o PL 3.877/2020.

Assim, na visão do autor, os bancos é que teriam a prerrogativa de decidir e o Estado seria incapaz de determinar a política monetária de acordo com os interesses nacionais, o que a ACD discorda completamente, tendo em vista o que ainda resta do Art. 192 da CF.

A ACD tem combatido fortemente o abuso das “Operações Compromissadas”, tendo em vista que enquanto o Banco Central remunerar a sobra de caixa dos bancos os juros de mercado permanecerão elevadíssimos no Brasil, gerando escassez de moeda, e a economia não funcionará de forma virtuosa como deveria, garantindo emprego e renda para a população.

O autor defende que os bancos sejam incentivados a depositar sua sobra de caixa no Banco Central, o que é um suicídio econômico, já comprovado no Brasil em diversas ocasiões, com queda do PIB em diversas as vezes em que o volume das “operações compromissadas” teve alta expressiva:

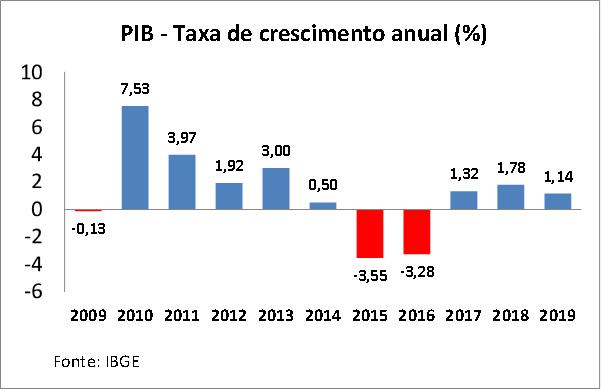

Em 2009, justamente quando pela primeira vez o volume das Operações Compromissadas chegou a quase meio trilhão de reais, o PIB despencou e seu crescimento ficou negativo, sendo que nos 2 anos anteriores havia crescido 6% em 2007 e 5% em 2008.

Em 2014 o volume dessas operações disparou até alcançar R$ 1 trilhão em janeiro de 2016, movimento combinado com a elevação da Selic até 14,25%! A escassez de moeda provocada por esse abuso derrubou o PIB em cerca de 7%, pois milhares de empresas quebraram por falta de acesso a crédito e o desemprego bateu recorde. A CRISE FABRICADA que atravessamos desde 2014 está diretamente ligada a essa operação, como mostramos em recente vídeo da campanha É HORA DE VIRAR O JOGO (https://bit.ly/3p3vlT4) e artigo https://bit.ly/38kEiBQ.

Em 2020 o PIB está caindo mais ainda, pois além de todos os nocivos efeitos da pandemia sobre a economia, o volume das “Operações Compromissadas” chegou a superar R$1,7 trilhão no mês de setembro! Esse abuso das “compromissadas” aprofunda a crise econômica, pois a moeda que deveria estar nos bancos, disponível para empresas e pessoas a juros baixos, fica depositada no Banco Central rendendo juros somente aos bancos.

A ACD defende que as disponibilidades da própria sociedade, que estão depositadas nos bancos, sejam direcionadas a irrigar a economia com empréstimos a juros baixos, para que as empresas parem de quebrar por falta de crédito e possam investir, expandir, gerar emprego e renda. Se o autor pensa que isso é delírio, todos os demais países do mundo estão delirando, pois estão fazendo exatamente isso!

É absurdo que justamente quando o mundo todo pratica taxas de juros próximas de zero ou até negativas o Congresso possa aprovar projeto para impedir que os juros de mercado caiam!

ARGUMENTO EQUIVOCADO: “Na pior das hipóteses, os bancos podem buscar outra moeda, como o dólar, ou investimentos internacionais, promovendo uma fuga de capitais e pressionando a taxa de câmbio, o que pode, inclusive, fazer o BC subir a taxa Selic, o que é indesejável neste instante.”

O autor viaja em hipóteses que sequer possuem qualquer base concreta, senão uma tentativa de alarmismo. Sua afirmação parte da ideia (neoliberal) de que o capital foge quando os juros estão baixos, quando na realidade foge porque não há o devido controle de capitais no Brasil. Por sua vez, os movimentos na taxa de câmbio têm decorrido, em grande parte, dos incentivos distorcidos oferecidos pelos escandalosos contratos de swap cambial, que geraram prejuízos de R$67 bilhões (9) ao Banco Central em apenas alguns meses deste ano, e que estimulam especuladores a pressionar o câmbio para lucrarem ainda mais.

Mais uma vez, o argumento evidencia a preocupação dos defensores do PL 3.877/2020 em garantir que a taxa de juros se mantenha alta no Brasil, alimentando a especulação, o que interessa somente aos bancos, enquanto prejudica toda a economia real e a geração de emprego e renda.

ARGUMENTO EQUIVOCADO: “Caso similar ocorre no discurso de criminalização da dívida pública promovido pela ACD. Ela comete inúmeros erros conceituais, como considerar que a rolagem da dívida pública (emissão de nova dívida para financiar a amortização de dívida antiga) são recursos que concorrem com os usos orçamentários. O eventual cancelamento dos títulos não traria recursos para saúde ou educação, mas apenas dificultaria o financiamento dos déficits públicos e a gestão de liquidez da economia.”

Na falta de argumentos para justificar a institucionalização do “overnight” sem limite aos bancos, os que defendem o PL 3.877/2020 ampliam o ataque à Auditoria Cidadã da Dívida para além do debate sobre esse vergonhoso projeto e atacam também a divulgação que tem sido feita pela ACD em gráfico que retrata dados oficiais do orçamento federal executado anualmente < https://auditoriacidada.org.br/conteudo/grafico-do-orcamento-federal-2019-2/>.

Em primeiro lugar, é preciso esclarecer que o referido gráfico simplesmente retrata, em formato de pizza, os dados oficiais divulgados pelo governo no SIAFI, e já estamos acostumados com os ataques de nervos daqueles que desejam esconder o gasto com a dívida pública – que nunca foi integralmente auditada como manda a Constituição – e sua relevância em comparação com os demais gastos. Ver, por exemplo, o texto “Mentiras e Verdades parte 3, disponível em https://auditoriacidada.org.br/conteudo/mentiras-e-verdades-sobre-a-divida-publica-parte-3/ .

Em segundo lugar, a ACD nunca “criminaliza” a dívida pública, mas sim o que denominamos Sistema da Dívida, isto é, a usurpação do instrumento de endividamento público e a sua utilização às avessas, para transferir dinheiro aos bancos, sem contrapartida alguma em investimentos de interesse da população que paga a conta, como pode ser visto em inúmeros materiais em nossa página, por exemplo em < https://auditoriacidada.org.br/conteudo/para-que-tem-servido-a-divida-publica-que-voce-paga/> e < https://auditoriacidada.org.br/conteudo/para-que-tem-servido-a-divida-publica-no-brasil-por-maria-lucia-fattorelli/>.

Em terceiro lugar, a acusação leviana e sem fundamento de que estaríamos cometendo inúmeros erros, citando a “rolagem”, demonstra ignorância em relação à fraude que tem sido perpetrada há décadas, de contabilizar grande parte dos juros como se fosse “amortização” ou “rolagem”, conforme detalhadamente descrito em relatório específico elaborado pela ACD e apresentado ao Ministério Público Federal, disponível em < https://auditoriacidada.org.br/conteudo/relatorio-especifico-de-auditoria-cidada-da-divida-no-1-2013/>.

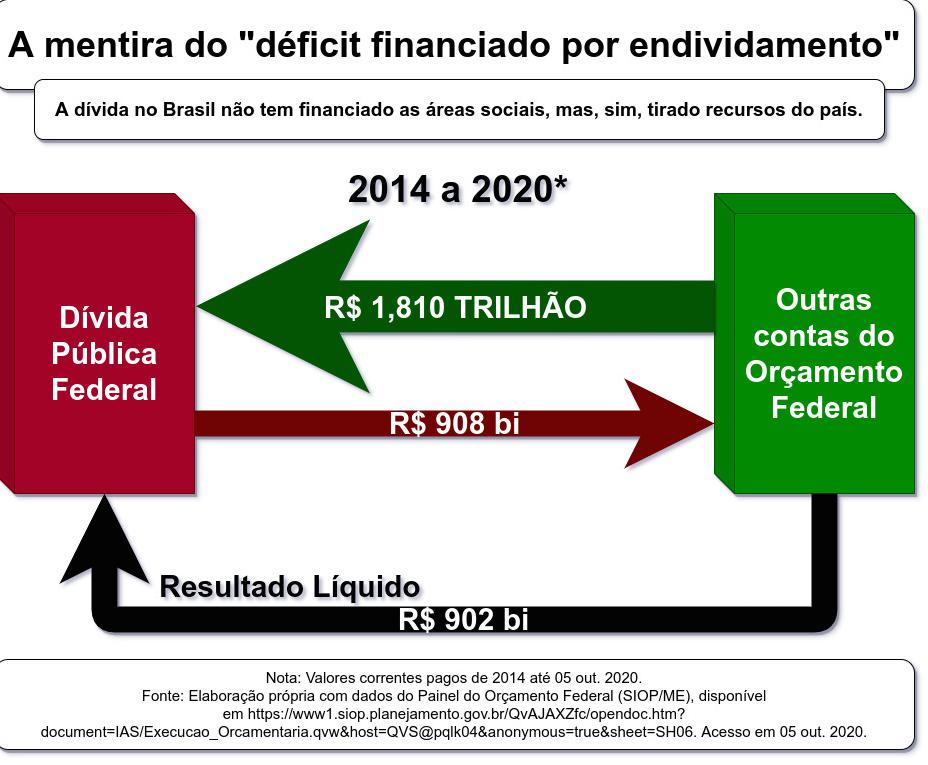

Em quarto lugar, a dívida não está financiando os gastos sociais, mas na verdade, tem RETIRADO dinheiro de outras fontes (que poderiam ser utilizados para investimentos em saúde, educação etc.) para destinar tais recursos para o pagamento da dívida, conforme demonstrado em artigo disponível em <https://auditoriacidada.org.br/conteudo/a-mentira-do-deficit-orcamentario-por-rodrigo-avila/>, resumido na ilustração a seguir.

ARGUMENTO EQUIVOCADO: Retirar do Estado os instrumentos que lhe permitem gerir a política macroeconômica, seja ela fiscal ou monetária, é o sonho dos neoliberais. Neste sentido, a ACD não comete apenas um “equívoco bem intencionado”, mas joga água no moinho daqueles que desejam um Estado incapaz de interferir na economia.

O autor, que se confessa assessor do candidato que defendeu a autonomia do Banco Central em 2018 < https://www.poder360.com.br/eleicoes/em-novo-programa-de-governo-haddad-defende-autonomia-do-banco-central/>, deixando o Banco Central completamente desvinculado da estrutura do Estado, confunde a ACD com o que ele defende: “um Estado incapaz de interferir na economia”.

Como já citado anteriormente, quem deseja retirar do Estado a capacidade de interferir na economia são os defensores do PL 3.877/2020, que afirmam e defendem arduamente a necessidade de remuneração sem limite aos bancos para incentivá-los a depositar sua sobra de caixa junto ao Banco Central, como se não houvesse alternativa e como se o governo não tivesse prerrogativa de definir qual deve ser a base monetária e usar os instrumentos de poder para isso, como os demais países fazem.

Confunde também instrumentos de política monetária com doação de dinheiro público para bancos sem limite e sem causa, uma vez que não há resposta para questões como: (a) Qual fato econômico que justifica remunerar o que os bancos quiserem depositar no Banco Central? (b)

O que justifica pagar juros (sem limite) aos bancos, sobre o valor que depositarem no BC, e que sequer pertence a eles?

A justificativa de controlar a inflação não cola. Se esse enxugamento de moeda servisse para controlar a inflação que existe no Brasil, com esse volume atual de cerca de R$ 1,7 trilhão de sobra de caixa dos bancos depositada no Banco Central era para estarmos com inflação negativa ou zerada, e o que está acontecendo? O contrário! A inflação está explodindo para a população, justamente porque a inflação decorre de fatores alheios à política monetária do Banco Central, como o aumento dos preços administrados e de alimentos! Outro exemplo marcante que demonstra a insustentabilidade desse argumento de “controle inflacionário” ocorreu em 2017, quando a inflação (IGP) foi negativa; o IPCA esteve abaixo do piso da meta de inflação, e o volume de “operações compromissadas” bateu recorde (R$1,23 trilhão) em vez de diminuir, aprofundando a crise econômica. A contradição é flagrante e demonstra a insustentabilidade do argumento usado pelos que defendem o PL 3.877/2020. A inflação que existe no Brasil (segundo estudos do próprio BC) tem sido causada principalmente pela alta de preços administrados pelo governo (energia, combustíveis etc.) e pela alta do preço de alimentos (devido a uma equivocada política agrícola e agrária que não prioriza a agricultura familiar).

A justificativa de controlar liquidez também não cola, ainda mais neste ano, pois o próprio Banco Central entregou R$ 1,2 trilhão de liquidez aos bancos a partir de 23/03/2020, como amplamente noticiado. Ora, se de fato estivesse havendo excesso de liquidez, bastaria que o Banco Central revogasse as suas próprias medidas adotadas para aumentar liquidez desde março.

Está mais do que evidente que o PL 3.877/2020, ao “legalizar” o “Depósito voluntário Remunerado” aos bancos, SEM LIMITE e SEM CAUSA configura TRANSFERÊNCIA INJUSTIFICADA DE RECURSOS PÚBLICOS PARA BANCOS! ISSO SE CHAMA DOAÇÃO!

Defender o PL 3.877/2020 significa entregar ao BC (presidido por banqueiros) carta branca para remunerar sobra de caixa dos bancos, aprofundando a crise fabricada por esse mesmo mecanismo desde 2014, e que tem sido usada para justificar contrarreformas, privatizações, cortes de investimentos sociais etc.

Por isso a ACD se posiciona contrariamente ao PL 3.877/2020 e convida toda a sociedade a reforçar as mobilizações e sugestões de envio de mensagens a parlamentares na página da Auditoria Cidadã da Dívida www.auditoriacidada.org.br .

=========================================================================================

1 https://auditoriacidada.org.br/conteudo/deposito-voluntario-remunerado-e-bolsa-banqueiro-sem-limite-e-sem-causa/

2 https://auditoriacidada.org.br/conteudo/o-banco-central-esta-suicidando-o-brasil/

3 Pesquisa de juros da ANEFAC – Out/2020 – https://3783fb27-40b2-47fa-ab2d-4ffef8b3c87b.filesusr.com/ugd/21624f_462a7f7820b64073b5eb177b05680ba6.pdf

4 https://www.camara.leg.br/proposicoesWeb/prop_mostrarintegra?codteor=1941385&filename=PL+3877/2020

5 https://auditoriacidada.org.br/conteudo/deposito-voluntario-remunerado-e-bolsa-banqueiro-sem-limite-e-sem-causa/

6 https://www.correiobraziliense.com.br/app/noticia/economia/2016/03/23/internas_economia,523741/bc-pode-aderir-a-contabilidade-criativa-dizem-economistas.shtml

7 https://agenciabrasil.ebc.com.br/economia/noticia/2016-03/bc-podera-usar-depositos-remunerados-para-enxugar-excesso-de-moeda-na

8 https://www.camara.leg.br/proposicoesWeb/prop_mostrarintegra;jsessionid=6AC0423E0D7AA02431886313F64CD35E.proposicoesWebExterno2?codteor=1443521&filename=Tramitacao-REQ+190/2015+CFT

9 https://www.bcb.gov.br/content/estatisticas/docs_estatisticasfiscais/Notimp3.xlsx – Tabela 30