APELO AO SENADO – Por que não se fala do esquema de SECURITIZAÇÃO que foi inserido na PEC 23?

APELO AO SENADO

Por que não se fala do esquema de SECURITIZAÇÃO

que foi inserido na PEC 23?

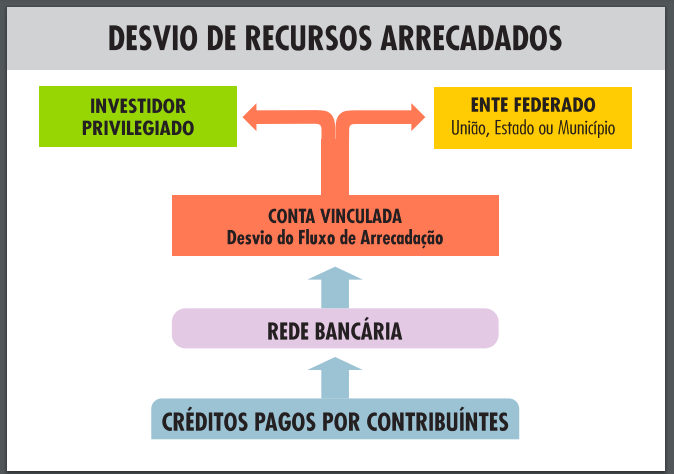

O modelo de Securitização de recebíveis que já está sendo implementado em alguns estados (como São Paulo, Minas Gerias e Piauí) e municípios (como Belo Horizonte e Porto Alegre), e que a Proposta de Emenda à Constituição (PEC) 23 pretende colocar na Constituição Federal, esconde o desvio dos impostos que pagamos, por fora dos controles orçamentários, e a sua vinculação a esse esquema.

Esse desvio dos impostos pagos pelo povo é gravíssimo e é viabilizado por meio da transferência de propriedade do fluxo de arrecadação aos investidores que adquirem os recebíveis gerados por esse esquema. Essa vinculação da arrecadação de impostos a esse esquema esbarra no Art. 167, IV, da CF/88. Por isso, 2 parágrafos foram sorrateiramente incluídos na PEC 23 para permitir essa vinculação absurda, sem explicação alguma!

Para não revelar esse grave desvio dos impostos pagos pelo povo, que sequer alcançará os cofres públicos, foi criada uma complexa engenharia financeira que chamaram de Securitização, embora o modelo aplicado ao setor público seja fundamentalmente diferente da Securitização praticada no mercado financeiro, como vou explicar.

Para conseguir implementar esse grave esquema, foi criada também uma falsa propaganda de que esse esquema iria ajudar a resolver o problema da Dívida Ativa, ou seja, aquele grande volume de créditos que todos os entes federados têm a receber de contribuintes que deixaram de pagar seus tributos no prazo devido. Ainda por cima, colocaram na PEC 23 que a Securitização iria se restringir a créditos de difícil cobrança, visando iludir os que irão votar a PEC 23, pois todos os créditos de Dívida Ativa irão permanecer onde sempre estiveram, sendo cobrados pela administração tributária, com todos os riscos.

O que o esquema de Securitização vende não é a Dívida Ativa, mas sim os “recebíveis”, novos papéis financeiros gerados por esse esquema.

Inicialmente, temos que reconhecer que a confusão criada pela complexa engenharia financeira e falsa propaganda tem sido capaz de iludir muita gente, porém, parlamentares brasileiros(as) não podem se deixar iludir e a sua responsabilidade é imensa, pois foram alertados:

– Interpelação extrajudicial foi entregue a todos os(as) parlamentares, por e-mail (porque estamos impedidos de entregar em papel físico) e, via Cartório, a todas as lideranças e presidência do Senado e da CCJ (https://auditoriacidada.org.br/interpelacao-alerta-o-senado-sobre-esquema-de-securitizacao-na-pec-23/ ).

– Tanto na referida interpelação como em diversos artigos e vídeos, as explicações e alertas fundamentados em investigações (em especial a CPI da PBH Ativos S/A em Belo Horizonte, onde o TCE-MG mandou interromper o esquema e parar de pagar os recebíveis) têm sido feitas em detalhe;

– Diversos órgãos de controle (Tribunais de Contas e Ministério Público de Contas) têm alertado sobre os imensos danos desse esquema.

Apesar de tudo isso, nenhum debate aconteceu na Câmara (apesar de lá também ter sido entregue interpelação extrajudicial alertando para o esquema) e agora, no Senado, o relator da CCJ não fez análise alguma desse esquema! É inaceitável que um esquema como esse seja autorizado em nossa Constituição Federal, por isso dirigimos mais esse APELO AO SENADO!

“Dívida Ativa” e os “Recebíveis de dívida ativa” SÃO DUAS COISAS BEM DISTINTAS

Ao contrário da propagandeada “solução” para os créditos incobráveis de Dívida Ativa, o esquema de Securitização gera dívida pública disfarçada, que sequer é contabilizada como dívida, e passa a ser paga por fora dos controles orçamentários, mediante o desvio dos impostos que pagamos, com incalculáveis prejuízos ao orçamento público e às gerações atuais e futuras, enquanto bancos se apoderam diretamente desses impostos!

Dois parágrafos foram inseridos na PEC 23 para dar respaldo constitucional a esse desvio dos impostos pagos pelo povo, por fora do orçamento. Mas isso foi feito de forma bem confusa, para dificultar a compreensão, claro: esse desvio é muito grave, uma fraude! É inconcebível que venha a ser dado amparo a uma fraude como essa na Constituição, mas é o que vai acontecer se os 2 parágrafos inseridos sorrateiramente nessa PEC 23 forem aprovados.

Um dos dispositivos inseridos na PEC 23 para respaldar esse desvio dos impostos que pagamos antes que o dinheiro chegue aos cofres públicos diz o seguinte:

PEC 23

§ 7º Não se aplica o disposto no art. 167, inciso IV, na hipótese de securitização de recebíveis da dívida ativa.

Esse dispositivo tem amplo significado, com danos incalculáveis para a sociedade, por isso é fundamental compreender o seu alcance; vamos destrinchar.

Inicialmente, significa que os impostos que pagamos poderão ser vinculados ao esquema da Securitização, ou seja, deixarão de chegar ao orçamento público para atender as áreas da saúde, educação e outras, para serem prioritariamente absorvidos no esquema da “Securitização”, que só beneficia os bancos e grandes investidores, que já lucram muito às nossas custas.

O dispositivo fala em RECEBÍVEIS.

O que significa RECEBÍVEIS?

RECEBÍVEIS são derivativos, isto é, papéis financeiros emitidos por uma EMPRESA securitizadora, que utiliza algum ativo como referência.

Esses RECEBÍVEIS possuem um prazo, durante o qual prometem o pagamento de juros1.

Assim, ao citar a palavra ‘RECEBÍVEIS”, o dispositivo inserido na PEC 23 já indica que haverá atuação de uma empresa securitizadora estatal, pois somente os entes federados (União, Estados, DF ou Municípios) possuem “dívida ativa” e nenhum deles emite recebíveis (ente federado emite título público), somente uma empresa securitizadora faz isso.

No caso da PEC 23, esses RECEBÍVEIS serão emitidos com base em qual ativo?

O verdadeiro lastro desses RECEBÍVEIS é o fluxo da arrecadação tributária: o dinheiro dos impostos pagos pelo povo. A Dívida Ativa (ainda mais a de difícil arrecadação) é apenas um indicativo do montante para a emissão dos recebíveis e para a cobrança das elevadas taxas pela instituição que irá estruturar a operação de Securitização.

Aqui entra um outro conceito que precisa ficar claro: o que é a Dívida Ativa.

A Dívida Ativa corresponde àqueles créditos que todos os entes federados têm a receber, principalmente de contribuintes que deixaram de pagar seus impostos no prazo administrativo, e tiveram seus débitos inscritos em Dívida Ativa. A Dívida Ativa engloba também créditos de outras naturezas não tributárias, como multas de trânsito, multas ambientais, entre outras.

Essa Dívida Ativa é cobrada pelos procuradores da Fazenda na União e nos Estados e, em vários municípios que não possuem procuradorias, essa cobrança é feita pelos auditores fiscais.

Atenção: a PEC 23 não está tirando a atribuição de procuradores ou auditores; eles é que continuarão cobrando a Dívida Ativa.

Portanto, a Dívida Ativa não está sendo “vendida”, como algumas pessoas equivocadamente dizem. Ela não sai do lugar, continua onde sempre esteve, sendo cobrada e administrada pelos órgãos da administração tributária.

A Dívida Ativa é apenas uma mera ordem de grandeza para a emissão de novos produtos financeiros: os RECEBÍVEIS, estes sim, são vendidos ao mercado financeiro.

Então, resumindo o que falei até aqui:

-

a Dívida Ativa continua onde sempre esteve, sendo cobrada e administrada pelos órgãos da administração tributária;

-

os RECEBÍVEIS emitidos por uma empresa securitizadora estatal criada para isso são vendidos ao mercado financeiro e têm vida própria: São vendidos a investidores QUALIFICADOS. Assim é que funciona: nenhum de nós pode comprar esses RECEBÍVEIS emitidos no esquema de Securitização, somente investidores qualificados, que operam milhões diariamente podem comprar esses RECEBÍVEIS. A sigla é QIB. O lastro desses recebíveis é o fluxo da arrecadação tributária: o dinheiro dos impostos pagos pelo povo.

Portanto, a Dívida Ativa e os RECEBÍVEIS SÃO 2 COISAS BEM DISTINTAS!

Quando o dispositivo inserido na PEC 23 fala de securitização de recebíveis da dívida ativa, ele está se referindo à operação de SECURITIZAÇÃO, que é justamente a emissão de derivativos (recebíveis) com base em determinado ativo (e esse ativo é o fluxo de arrecadação tributária, como verificado nos diversos casos já implementados em algumas localidades).

Modelo de Securitização implementado no setor público dá garantia total aos investidores e é fundamentalmente diferente da Securitização aplicada no mercado financeiro

Nesse ponto, é importante esclarecer a diferença fundamental entre (1) a Securitização que vem sendo usada no mercado financeiro e (2) o modelo de Securitização que vem sendo implementado no setor público.

Embora em ambos os casos é usado o nome de “securitização”, o modus operandi mostra, na prática, uma diferença fundamental entre o os 2 modelos.

Uma das principais características da securitização praticada no mercado financeiro é a transferência do risco, ou seja, quem adquire os derivativos, passa a correr o risco daquele ativo do qual o derivativo decorre, vir ou não a ser recebido. Esse risco ficou mundialmente conhecido por ocasião da crise iniciada nos Estados Unidos da América do Norte a partir de 2007, crise conhecida pelo nome dos derivativos de alto risco que nunca foram recebidos: os subprime.

Já no modelo de Securitização que vem sendo implementado no setor público, não há risco algum para o investidor, tendo em vista que o lastro dos recebíveis no setor público é a entrega direta, ao investidor, do fluxo de arrecadação tributária. Ou seja, o Estado entrega o fluxo da arrecadação de impostos como garantia plena ao investidor que compra os derivativos (recebíveis) gerados nesse modelo de negócio.

Vamos explicar:

Quando essa operação é estruturada, um enorme conjunto de documentos é emitido. Esse modelo de negócio envolve a produção de dezenas de contratos para respaldar cada passo do esquema, como pode ser visto, por exemplo, na página da empresa estatal securitizadora criada em Belo Horizonte – PBH Ativos S/A https://pbhativos.com.br/contratos-escrituras-de-emissao/ . Portanto, não é apenas um único contrato que rege a operação de securitização; são vários, um para cada passo do esquema, e todos contêm vários aditivos, o que é mais um procedimento adotado para dificultar a percepção do conjunto da operação de securitização que vem sendo adotada na esfera pública.

Além dos contratos, Escrituras registradas na junta comercial são emitidas para regular a emissão dos recebíveis. Os recebíveis emitidos são registrados na Anbima. Vários pareceres jurídicos também são produzidos, enfim, uma série de documentos fazem parte da estruturação desse negócio que tem custo elevadíssimo! Esse serviço de estruturação do negócio custa muitos milhões e recai totalmente sobre o ente federado! Em Goiás, por exemplo, o custo foi estimado em mais de R$ 325 milhões (conforme item 5 do Edital de pregão eletrônico https://auditoriacidada.org.br/wp-content/uploads/2018/08/SEI_GOVERNADORIA-3418803-Edital.pdf

, operação suspensa devido à atuação do Ministério Público local: https://auditoriacidada.org.br/conteudo/suspensao-securitizacao-em-goias/ ).

Toda essa parafernália de contratos e demais documentos só aparece depois, mas está tudo subentendido na expressão securitização de recebíveis da dívida ativa, pois o modelo de securitização de recebíveis que tem sido aplicado no setor público é esse, como pode ser comprovado em Belo Horizonte (PBH ATIVOS S/A), São Paulo (CPSEC S/A), Piauí (COPISEC S/A), Porto Alegre (INVESTPOA), entre outras. Apesar do repúdio de vários órgãos de controle Brasil afora, como detalhado na Interpelação Extrajudicial (https://auditoriacidada.org.br/conteudo/interpelacao-extrajudicial-aos-senadores-pec-23-21-securitizacao/ ) dirigida a todas as lideranças no Senado, o esquema já está presente em vários entes federados, provocando imensos danos em todos esses locais, devido ao desvio do fluxo de arrecadação tributária por fora dos controles orçamentários para esse esquema.

Para realizar esse modelo de negócio de “securitização de recebíveis da dívida ativa” tudo isso está subentendido. E os(as) parlamentares brasileiros(as) estão sendo alertados(as) quanto a isso!

Transferência de propriedade do fluxo de arrecadação aos investidores que adquirem os recebíveis gerados pelo esquema de Securitização

Um dos contratos que faz parte desse pacote é o da ALIENAÇÃO FIDUCIÁRIA DO FLUXO DE ARRECADAÇÃO (Contrato de cessão fiduciária de direitos creditórios, vinculação de receita e outras avenças)2.

O que significa “alienação fiduciária”? significa VENDA ou TRANSFERÊNCIA DE PROPRIEDADE.

Então, veja bem:

O ente federado TRANSFERE A PROPRIEDADE DE PARTE DE SEU FLUXO DE ARRECADAÇÃO para o pagamento aos investidores que adquiriram os RECEBÍVEIS.

Entenderam?

O Estado dá garantia total, a mais robusta que existe (o dinheiro que entra em caixa, já arrecadado), aos investidores que adquirem os RECEBÍVIES.

Esses investidores passam a receber diretamente a parcela do fluxo de arrecadação que é desviada para eles.

Portanto, não há risco algum para os investidores. Eles sequer têm que esperar o ente público pagar!

Esse modelo é totalmente diferente da securitização praticada no mercado financeiro em geral, onde o risco é transferido ao investidor. No setor público a garantia tem sido total!

O dinheiro dos impostos arrecadados é transferido a esses investidores durante o seu percurso pela rede bancária, antes de alcançar o orçamento público, pois o ente federado transferiu a propriedade dessa parcela da arrecadação a esses investidores, por meio daquele contrato que já foi mencionado acima (Contrato de cessão fiduciária de direitos creditórios, vinculação de receita e outras avenças).

E essa arrecadação é dos créditos de Dívida Ativa? NÃO!

O Estado permanece com o risco de continuar cobrando aquela Dívida Ativa, como sempre fez, com todos os riscos de vir ou não receber aqueles créditos.

O fluxo de arrecadação que é vendido, transferido aos investidores que adquirem os RECEBÍVEIS, é outro pacote de créditos, listados no respectivo contrato de alienação fiduciária (já citado anteriormente: Contrato de cessão fiduciária de direitos creditórios, vinculação de receita e outras avenças). Assim, o que é transferido diretamente ao investidor é parte do fluxo do dinheiro arrecadado, que entra no banco.

Em Belo Horizonte por exemplo, onde esse esquema da Securitização foi implementado e a empresa estatal securitizadora PBH ATIVOS S/A foi alvo de uma CPI da Câmara Municipal (em 2017), o município deu garantias até de reposição, em caso de qualquer eventualidade que reduzisse o fluxo daqueles créditos transferidos aos investidores que adquiriram os recebíveis (veja análise técnica documental desse aspecto em https://auditoriacidada.org.br/conteudo/analise-tecnica-documental-comprovacao-das-explicitas-garantias-dadas-pelo-estado-ao-esquema-de-securitizacao/ ).

Esquema é inconstitucional: a PEC 23 visa acolher o esquema de Securitização no texto da CF/88

A entrega do fluxo de arrecadação de impostos diretamente ao esquema de Securitização esbarra na proibição de vinculação dos impostos pagos pela sociedade a algum fim específico, contida no Art. 167, IV, da Constituição Federal.

Justamente para escapar dessa vedação constitucional, o parágrafo 7 inserido na PEC 23 retira essa proibição de vinculação para o esquema de Securitização:

§ 7º Não se aplica o disposto no art. 167, inciso IV, na hipótese de securitização de recebíveis da dívida ativa.

O artigo 167, IV é o artigo da Constituição Federal que veda, proíbe, a vinculação dos impostos pagos pelo povo a um fim específico. A própria Constituição prevê raríssimas exceções a essa regra, como a vinculação à saúde e à educação por exemplo, mas estas vinculações estão devidamente regulamentadas no próprio texto constitucional, e se reportam a um percentual determinado.

O que a PEC 23 vincula à Securitização é uma carta branca, tendo em vista que ela excetua a vedação imposta pelo Art. 167, IV, e deixa aberta a possibilidade de vinculação plena de impostos ao esquema, sem regra ou parâmetro algum.

E por que esse parágrafo 7º está escrito dessa forma?

Para atender plenamente ao modelo de securitização que tem sido implementado no setor público, que desvia os impostos arrecadados do povo e os vincula diretamente ao pagamento dos RECEBÍVEIS emitidos nesse esquema, durante o percurso do dinheiro pela rede bancária.

O dinheiro arrecadado é desviado para “Contas Vinculadas” a esse esquema. Um outro contrato daquele pacote de documentos que mencionei trata desse passo, denominado em Belo Horizonte, por exemplo, de “Contrato de Custódia de Recursos Financeiros e Administração de Contas Vinculadas”3.

Em resumo, o alcance do parágrafo 7º é imenso:

Esse § 7º coloca na Constituição a permissão para que o dinheiro dos impostos pagos pelo povo seja direcionado para as “Contas Vinculadas” a esse esquema da Securitização e, assim, vinculado ao pagamento aos investidores privilegiados que adquiriram os RECEBÍVEIS emitidos no esquema, sem limite algum: uma verdadeira carta branca para o desvio dos impostos pagos pelo povo!

Como ficará o orçamento público onde esse esquema for implementado? Completamente aviltado! Somente as sobras (depois de deduzidas as parcelas entregues a esse esquema), alcançarão os cofres públicos. Isso afeta também a atribuição dos parlamentares, pois ao votarem a LOA (lei orçamentária anual), também estarão votando o orçamento das sobras, como detalhamos na Interpelação Extrajudicial.

Além do citado § 7º, foi também inserido ao texto da PEC 23 o § 8º, cabendo ressaltar que ambos foram sorrateiramente inseridos, sem qualquer explicação ou justificação no relatório do deputado federal Hugo Motta na Comissão Especial da Câmara, sem qualquer debate a respeito, literalmente, na surdina! O texto da PEC 23 já havia passado pela CCJ da Câmara e, portanto, esses 2 parágrafos não passaram pela análise de legalidade que cabe à CCJ na Câmara. O Senado não pode passar batido e vir a aprovar a inclusão desses dispositivos no texto constitucional.

O § 8º diz o seguinte:

§ 8º A securitização de recebíveis da dívida ativa deve restringir-se a direitos decorrentes de créditos já inscritos como dívida ativa em data anterior à da securitização e classificados pelo respectivo órgão de cobrança como de difícil recuperação, a partir de metodologia aprovada pelo Tribunal de Contas competente, caso não haja metodologia de classificação já aplicada pelo respectivo ente, anterior ao exercício de 2022.

Qual é o alcance desse dispositivo?

O trecho “restringir-se a direitos decorrentes de créditos já inscritos como dívida ativa em data anterior à da securitização” apenas indica o parâmetro para o volume de recebíveis que serão emitidos, bem como a base de cálculo para as diversas taxas a serem cobradas pela instituição que irá estruturar a operação4.

O trecho “classificados pelo respectivo órgão de cobrança como de difícil recuperação” servirá para “justificar” a imposição de juros elevadíssimos aos recebíveis emitidos, induzindo ao raciocínio de que haveria elevado risco envolvido na operação, que na realidade não envolve risco algum, como já comentamos. Lembre-se que em Belo Horizonte os juros dos recebíveis emitidos pela PBH Ativos S/A foram exorbitantes e chegaram a 23% em 2015!

Como dito anteriormente, a Dívida Ativa continuará onde sempre esteve, e o verdadeiro lastro para dos RECEBÍVEIS emitidos é a entrega do fluxo de arrecadação tributária!

Esquema de Securitização gera Dívida Pública disfarçada

Alguém poderia perguntar: mas por que alguns governadores e prefeitos desejam esse modelo de negócio? Qual é a vantagem?

No primeiro momento, quando os RECEBÍVEIS são emitidos pela empresa estatal securitizadora e vendidos, esta fica com apenas parte do valor da venda, e repassa parte do valor da venda para o ente federado.

Em Belo Horizonte, por exemplo, as debêntures foram vendidas por R$ 230 milhões. A PBH Ativos S/A ficou com R$ 40 milhões e entregou R$ 200 milhões para o Município. Esses R$200 milhões correspondem a uma dívida pública, sem dúvida, um crédito obtido junto ao mercado financeiro, mas o Município não contabiliza como dívida. Contabiliza como “VENDA DE ATIVO”. E qual ativo ele está vendendo de fato? O FLUXO DE ARRECADAÇÃO TRIBUTÁRIA.

Os diagramas seguintes mostram a geração de dívida pública disfarçada, a qual é paga por fora dos controles orçamentários, mediante a cessão de parte do fluxo de arrecadação tributária.

Com esse mecanismo, haverá perda de controle sobre parte crescente da arrecadação tributária, comprometendo gravemente o financiamento do Estado e o atendimento às políticas públicas. Enquanto isso, bancos e investidores privilegiados passam a se apoderar diretamente da arrecadação tributária, semelhante a um EMPRÉSTIMO CONSIGNADO ONEROSÍSSIMO https://auditoriacidada.org.br/conteudo/securitizacao-consignado-turbinado-de-recursos-publicos/.

CONCLUSÃO: Estados e Municípios estão precisando se endividar?

Se os entes federados estão em dificuldades e precisando se endividar, em vez de autorizar o fraudulento esquema de securitização que gera dívida pública disfarçada e onerosíssima, que é paga por fora dos controles orçamentários mediante desvio de arrecadação tributária, o Congresso Nacional deveria avaliar a possiblidade de rever a proibição para que tais entes emitam seus próprios títulos de dívida pública.

No caso de emissão de títulos de dívida pública estaduais e municipais, a dívida seria registrada como dívida (e não “venda de ativo” como no esquema de Securitização); o pagamento das obrigações dessa dívida pública seria devidamente contabilizado no orçamento (e não por fora dos controles orçamentários como no caso da Securitização), não haveria a entrega do fluxo de arrecadação tributária aos investidores (como no caso da Securitização), e o custo da operação seria infinitamente menor (o custo de implementação da Securitização é elevadíssimo, como no citado caso de Goiás que foi interrompido por esse motivo, e os juros cobrados no esquema são também exorbitantes).

O esquema de Securitização é interessante somente para o setor financeiro, que passa a se apoderar diretamente da arrecadação dos impostos pagos pelo povo, antes que estes alcancem os cofres públicos, e ainda recebe taxas diversas e juros exorbitantes!

O Senado não pode aprovar essa absurda vinculação dos impostos que pagamos a esse esquema de Securitização, como pretendem os parágrafos 7º e 8º inseridos sorrateiramente ao texto da PEC 23.

Por isso apelamos a todos os senadores e senadoras da CCJ do Senado para que excluam esses dispositivos da PEC 23.

Atenciosamente,

Maria Lucia Fattorelli

Coordenadora Nacional da Auditoria Cidadã da Dívida

Coordenação Nacional da Auditoria Cidadã da Dívida

SAUS, Quadra 5, Bloco N, 1º andar – Brasília/DF – CEP:70070-939 – Edifício Ordem dos Advogados do Brasil

Telefone (61) 2193-9731 – E-mail [email protected] – [email protected] – www.auditoriacidada.org.br

1 Em Belo Horizonte por exemplo, os recebíveis (debêntures) emitidos em 2014 tinham prazo de 7 anos e ofereciam juros exorbitantes de (IPCA + 11%), que alcançou 23% em 2015. Após investigação feita por CPI da Câmara Municipal, o Tribunal de Contas de Minas Gerais proibiu outras emissões e determinou a suspensão dos pagamentos https://diariodocomercio.com.br/legislacao/tce-manda-pbh-ativos-suspender-pagamento-de-debentures-emitidas/ e https://www.tce.mg.gov.br/noticia/Detalhe/1111624409

2 A exemplo do contrato celebrado pela PBH ATIVOS S/A disponível em https://auditoriacidada.org.br/wp-content/uploads/2018/11/Contrato-de-Cessão-Fiduciária_registrado-RTD-de-BH_16abril14-3.pdf

3 Esse contrato está em várias partes separadas e 2 aditivos (mais um aspecto para dificultar o entendimento) . A parte 1 está disponível em https://auditoriacidada.org.br/wp-content/uploads/2018/11/Contrato-de-Custódia_registrado-RTD-RJ_parte-1.pdf e as demais partes podem ser consultadas na página da própria PBH Ativos S/A https://drive.google.com/drive/folders/0B8OTOor5lxGDdEU1QkhXX2pkS2c?resourcekey=0-pPYhUb021UPM3hRODJdIjA )

4 Veja os diversos tipos de taxas cobradas, por exemplo, no caso de Goiás, onde o custo foi estimado em mais de R$ 325 milhões (conforme item 5 do Edital de pregão eletrônico https://auditoriacidada.org.br/wp-content/uploads/2018/08/SEI_GOVERNADORIA-3418803-Edital.pdf

, operação suspensa devido à atuação do Ministério Público local: https://auditoriacidada.org.br/conteudo/suspensao-securitizacao-em-goias/ ).